2025年10月28日より、一部の「個人向け提携カード」において、特定の事業経費(B2B決済)がポイント加算の対象外となることが発表されました。

個人事業主の方などで、以下の提携カードを事業決済に使っている場合はご注意ください。

▼対象となるカード(一部抜粋)

- ヒルトン・オナーズ アメリカン・エキスプレス・カード

- ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード

- ANA アメリカン・エキスプレス・カード

- ANA アメリカン・エキスプレス・ゴールド・カード

- ANA アメリカン・エキスプレス・プレミアム・カード

- ANA アメリカン・エキスプレス・スーパーフライヤーズ・ゴールド・カード

- ANA アメリカン・エキスプレス・スーパーフライヤーズ・プレミアム・カード

- デルタ スカイマイル アメリカン・エキスプレス・カード

- デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カード

- Marriott Bonvoy アメリカン・エキスプレス・カード

- Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

▼ポイント対象外となる決済

広告宣伝費、建設資材、運送費、オフィス用品などの事業者向け決済

なお、当記事で主にご紹介している「アメリカン・エキスプレス®・ビジネス・グリーン・カード」や「ビジネス・ゴールド・カード」などは、現時点でこの変更の影響を受けません。

事業用決済では、引き続きビジネスカードが強みを発揮します。

ビジネスの現場でクレジットカードは大きな役割を果たします。

特に個人事業主の皆さまは、カード選びの一つ一つがビジネスの効率化や経費削減に直結すると言っても過言ではありません。

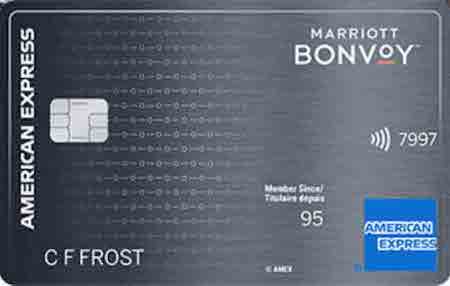

今回の記事では、マリオットボンヴォイアメックスプレミアムカードの魅力と、その中でも特に個人事業主向けのメリットに焦点を当てて解説いたします。

また、このカードの詳細スペックや、ビジネスにおける最適なカード組み合わせについても触れていきます。

まずはこの記事の結論から。

【結論】マリオットボンヴォイアメックスプレミアムカードには、法人カードはありません。

それでは、どのようにこのカードを最大限に活用するのか、一緒に探求していきましょう。

プロパーカード(アメックスゴールドプリファード等)は影響を受けません!!

【個人事業主・経営者向け】マリオットボンヴォイアメックスカードでの経費支払い

マリオットボンヴォイアメックスカードを上手に活用することで、経費支払いもスムーズに行えます。

マリオットボンヴォイアメックスカードでの少額経費支払いは、適切に取り扱えば問題ありません。

ただし、事業経費を個人カードで決済する際には、利用明細の整理や経費精算に手続きに注意が必要です。

具体的な仕訳方法は以下の通りです。

| 項目 | 勘定科目名 | 金額 |

|---|---|---|

| 借方勘定科目 | 消耗品費 | 30,000円 |

| 貸方勘定科目 | 事業主借 | 30,000円 |

| 摘要 | ビジネス用ノートPC |

個人用カードで経費を立て替える場合、後から利用明細を確認し、プライベートの利用分とビジネスの利用分を区別して振り分ける作業が必要となり、精算作業が煩雑になります。

マリオットボンヴォイアメックスカードでの経費の支払いは、額を少なくして、きちんと経費の精算を行うよう心がけましょう。

注意点①個人カードの年会費の経費計上

法人カードの年会費は自動的に「経費」として計上できますが、個人カードの場合は異なります。

経費として年会費を増やしたい方は、「法人向けカード」の選択をお勧めします。

節税の観点から、法人カードの活用を強く推奨しております。

※年会費の経費削減を検討する際には、必ず税理士との相談を行ってください。

注意点② 経費利用の制限とアメックスのポリシー

マリオットボンヴォイアメックスカードは「個人利用」を前提としています。

少額の経費での利用は問題ありませんが、多額の頻繁な利用は避けた方が良いでしょう。

大きな経費の頻繁な立て替えは、アメリカ・エキスプレス社からの警告リスクも考慮する必要があります。

特に経費が多い法人代表者や個人事業主の方は、このカードでの経費利用には慎重な検討が必要です。

最も安全かつ効果的な経費支払い方法として、基本的には法人カードの利用をおすすめします。

マリオットボンヴォイアメックスは個人事業主の最強の味方

出張が多い個人事業主にとって、マリオットボンヴォイアメックスは手放せない一枚となるでしょう。旅行好きにもおすすめのこのカードの魅力と、ビジネスに役立つポイントを紹介します。

- マリオットボンヴォイアメックスの圧倒的な特長

- 個人事業主としてのマリオットボンヴォイアメックスのメリット

- マリオットボンヴォイアメックス利用のポイント

マリオットボンヴォイアメックスの圧倒的な特長

- 驚異のポイント還元率

- メンバーステータスのグレードアップ

特にマリオットボンヴォイとの提携ホテルやリゾートを利用した際、通常のクレジットカードを凌駕するポイントが手に入ります。

年間の利用額に応じて、さらに特典を享受することができます。

出張が多いビジネスパーソンには、無料宿泊特典や多くの航空会社へのマイル交換(後述)が、大きなメリットとして感じられるでしょう。

個人事業主としてのマリオットボンヴォイアメックスのメリット

- 大量のポイント獲得

- 出張代や旅行代の節約

- 提携航空会社のマイル交換

出張が多い個人事業主は、ホテルや飛行機の利用で多くのポイントを手に入れることが可能です。

また、獲得したポイントは、次回の出張や旅行、更にはグレードアップに有効活用することで、経費の節約が期待できます。

ANAやJALなどとの提携により、ポイントをマイルに交換可能。出張やプライベートの移動がさらにスマートかつ経済的になります。

マリオットボンヴォイアメックス利用のポイント

このカードを最大限に活用するためには、年会費や利用限度額など詳細な確認が必要です。

高い還元率と特典を享受するには一定の費用が伴うため、ご自身の経済状況や利用頻度を基に、最適な利用方法を見つけることが大切です。

ポイントの最大化のため、マリオットボンヴォイの提携施設での利用がおすすめです。

しかし、提携外でも一定のポイント獲得は可能なため、日常の利用でもポイントを積極的に貯めることを忘れないでくださいね。

相性のいいクレジットカード選び

マリオットボンヴォイアメックスはホテルや旅行の予約で高い還元率を誇りますが、日々の経営活動での支払いについても考慮すると、法人カードとの組み合わせが重要になります。

法人カードはビジネス用途に特化したサービスが提供されており、経費の管理や税務対応がしやすいというメリットがあります。

そのため、個人事業主の方は、プライベート用途はマリオットボンヴォイアメックス、併せて、ビジネス用途のカードを分けて利用することをおすすめします。

これにより、経費の管理が容易になり、税務対応もスムーズに行えるようになります。

マリオットボンヴォイアメックスと相性のいいビジネスカード10選

マリオットボンヴォイアメックスは、旅行やホテル利用が多い個人事業主や経営者に特におすすめです。

さらに高級なサービスを求める際は、法人用のブラックカードやプラチナカードとの組み合わせにより、よりプレミアムなサービスや特典を享受できます。

以下、相性のいいビジネスカード3選です。

- ラグジュアリーカードブラック

- JCB法人カード

- JCBゴールド法人カード

- JCB CARD Biz

- JCB CARD Biz ゴールド

- ライフカードビジネスライトプラス

- NTTファイナンスBIZ

- 三井住友カードビジネスオーナーズ

- 三井住友カード ビジネスオーナーズ ゴールド

- セゾンプラチナ・ビジネス・アメックス

ラグジュアリーカードブラック(法人)

- 納税でもポイント1.25%還元

- コンシェルジュサービスを受けることができる

- 初年度年会費の全額返金保証付き

| ラグジュアリーカードブラック詳細 | |

|---|---|

| カード名 | ラグジュアリーカードブラック |

| 年会費 | 110,000円(税込) |

| 申込対象 | 個人事業主 法人の代表者 |

| 限度額 | 審査により通知 |

| 追加カード | 年会費:27,500円(税込) 発行枚数:最大4枚 |

| ポイント還元率 | 1.25% |

| 空港ラウンジ | 世界1,000以上 国内主要空港 |

| 保険 | 最高12,000万円 |

| 当サイトの解説 | こちらをクリック |

ラグジュアリーカードブラックは会食・接待の強い味方です。

- コンシェルジュサービス:レストランの選定や予約サポート

- ダイニングサービス:お得にレストランを利用可能

- リムジン送迎サービス:ゲストを驚かせる高級送迎

- 金属製カード:カードの存在感を示すデザイン

確かに年会費は11万円(税込み)と高額ですが、これらの特典を活用すれば、その価値は十分に感じられるでしょう。

また、会食や接待の特典だけでなく、限度額の柔軟性や1.25%という高いポイント還元率を持つなど、カードの性能も非常に高いと言えます。

JCB法人カード|開業したて・中小規模の企業の方向け

- freee、弥生会計など豊富な会計ソフトとの連携があるので会計処理が楽。

- Amazonやセブンイレブンなどポイント還元率がアップする店が豊富で、ポイントがたくさん貯まる

| JCB法人カード詳細 | |

|---|---|

| 年会費 | 1,375円(税込) |

| 追加カード年会費 | 1,375円(税込) |

| 限度額 | 公式サイト参照 |

| ポイント還元率 | 現金換算:0.5~0.75% |

| 発行日数 | 2~3週間 |

| 会計連携ソフト | freee、弥生会計 |

| 申し込み資格 | 法人または個人事業主 |

| 特典 | Amazon利用時ポイント3倍 |

JCBゴールド法人カード

- 充実したゴールドサービス・補償・ビジネスサポート

- 追加カード・ETCカードは複数枚発行可能なため、会計処理の効率化もできる

| JCBゴールド法人カード詳細 | |

|---|---|

| 年会費 | 11,000円(税込) (初年度0円) |

| 追加カード年会費 | 3,300円(税込) |

| 限度額 | 公式サイト参照 |

| ポイント還元率 | 現金換算:0.5~0.75% マイル:0.3% |

| 発行日数 | 2~3週間 |

| 会計連携ソフト | freee、弥生会計 |

| 申し込み資格 | 法人または個人事業主 ※Amazon利用時ポイント3倍 ※18歳以上対象 |

メリット:弥生会計・freeeとの連携が可能で、会計処理が効率的に行える。

18歳・19歳でも作れる数少ないカード。

デメリット:カードの発行には3週間必要です。

JCB CARD Biz【個人事業主・小規模の法人向け】

- 個人事業主/小規模の法人におすすめ。

- 年会費も初年度無料(通常1,375円)で作れる

- Amazon/コンビニでの利用はポイント還元率が最大3倍。

| JCB CARD Biz カード詳細 | |

|---|---|

| 年会費 | 1,375円(税込) (初年度0円) |

| 追加カード年会費 | 1,375円(税込) (初年度0円) |

| 限度額 | 最大100万円 |

| ポイント還元率 | 現金換算:0.5% |

| 発行日数 | 2~3週間 |

| 会計連携ソフト | freee、弥生会計 |

| 申し込み資格 | 法人または個人事業主 ※Amazon利用時ポイント3倍 ※18歳以上対象 |

JCB CARD Biz ゴールド【個人事業主・中小企業の方向け】

- 簡単申し込みで高還元率、旅行保険付帯付のゴールドカードが持てる。

- 本人確認書類のみで今すぐ作れる。

| JCB CARD Biz ゴールド カード詳細 | |

|---|---|

| 年会費 | 11,000円(税込) (初年度0円) |

| 追加カード年会費 | 11,000円(税込) (初年度0円) |

| 限度額 | 最大300万円 |

| ポイント還元率 | 現金換算:0.5% |

| 発行日数 | 2~3週間 |

| 会計連携ソフト | freee、弥生会計 |

| 申し込み資格 | 法人または個人事業主 ※Amazon利用時ポイント3倍 ※20歳以上対象 |

ライフカードビジネスライトプラス(スタンダード)【スタートアップ企業・フリーランス向け】

.png)

- 年会費、ETCカード、追加カードが永年無料。

- コストをかけずに法人カードを持ちたい人にピッタリ

| ライフカードビジネスライトプラス(スタンダード)カード詳細 | |

|---|---|

| 年会費 | 0円 (永年無料) |

| 追加カード年会費 | 0円(3枚まで) |

| 限度額 | 10~500万円 |

| ポイント還元率 | 現金換算:0.5% |

| 発行日数 | 最短3営業日 |

| 会計連携ソフト | freee |

| 申し込み資格 | 法人または個人事業主 (※18歳以上対象) |

NTTファイナンスBIZ(レギュラー)【月80万円以下の利用者向け】

.png)

- 限度額80万円だが唯一年会費0円で還元率1%のカード

| NTTファイナンスBIZ(レギュラー)詳細 | |

|---|---|

| 年会費 | 0円 (永年無料) |

| 追加カード年会費 | 0円 |

| 限度額 | 40~80万円 |

| ポイント還元率 | 現金換算:1.0% |

| 発行日数 | 1週間~10日 |

| 会計連携ソフト | – |

| 申し込み資格 | 法人または個人事業主 ※20歳以上対象 ※法人の場合、連帯保証人が必要 |

三井住友カード ビジネスオーナーズ ゴールド

- カード番号はアプリで管理だから安心安全。

- 年間100万円以上の利用で年会費が無料になる

| 三井住友カード ビジネスオーナーズ ゴールドカード詳細 | |

|---|---|

| 年会費 | 5,500円(税込) ※年100万利用で次年度以降永年無料 |

| 追加カード年会費 | 年会費永年無料(19枚まで発行可) |

| 限度額 | 最大500万円 |

| ポイント還元率 | 現金換算:0.5%~1.5% ※ポイントの交換方法により異なる |

| 発行日数 | 約1週間で発行 |

| 会計連携ソフト | マネーフォワード、楽楽精算 |

| 申し込み資格 | 20歳以上の法人代表者・個人事業主 ※年間のカードご利用100万円で次年度以降年会費永年無料 |

三井住友カードビジネスオーナーズ【法人・個人事業主向け】

- 年会費は無料で、最大500万円という豊富な限度額

- 還元率は最大1.5%と高い

- カード番号はアプリ管理なので、安全・安心

| 三井住友カード ビジネスオーナーズ(一般)詳細 | |

|---|---|

| カード名称 | 三井住友カード ビジネスオーナーズ(一般) |

| 年会費 | 本会員:無料 |

| 申込対象 | 個人事業主と中小企業代表者 (20歳以上) |

| 限度額 | ~500万円 ※所定の審査があります |

| 追加カード | 年会費:無料 発行枚数:19枚 |

| ETCカード | 年会費:550円(税込) ※初年度年会費無料 ※年1回の利用で無料 |

| ポイント還元率 | 0.5% |

| 空港ラウンジ | なし |

| 保険 | 最高2,000万円 |

| 当サイトの解説 | こちらをクリック |

「三井住友カード ビジネスオーナーズ」は、本人確認書類のみで申し込むことができる法人カードです。

ポイント還元率は0.5%とやや控えめですが、信頼性の高い三井住友カードからの発行で、初めての法人カードとして最適です。

年会費が無料というのは、法人カードにしては珍しい特長です。

「法人カードってどういうもの?」という方は、まず1年間、お試し感覚でこのカードを利用してみることをおすすめします。

セゾンプラチナ・ビジネス・アメックス(法人)

- JALマイル還元率1.125%

- 年会費最安のプラチナカードでコスパ最強

- 光沢感のあるグレーのデザインが高級感を放つ、セゾンのトップカード

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード詳細 | |

|---|---|

| カード名称 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

| 年会費 | 22,000円(税込) ※年間200万円以上のショッピングの利用で、次年度本会員年会費を11,000円(税込)に割引 |

| 申込対象 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方 (学生、未成年を除く) |

| 追加カード | 3,300円(税込) ※9枚まで発行可能 |

| ETCカード | 無料 ※最大5枚まで発行可能 |

| ポイント還元率 | JALマイル最大1.125% ※「SAISON MILE CLUB」の年会費が5,500円(税込)が必要 |

| 空港ラウンジ | プライオリティパス付き ※世界1,300ヶ所以上で利用可能 |

| 保険 | 最高1億円 |

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」は、個人事業主や経営者におすすめのカードです。特に旅行やビジネスに頻繁に出る方には、非常に魅力的な一枚と言えるでしょう。

- ポイント還元率: JALマイルの最大1.125%

- 空港ラウンジ: 世界1,300ヶ所以上で利用可能

- 年会費: 22,000円(税込) 年間200万円以上の利用で次年度の年会費が11,000円(税込)に割引

- 保険: 最高1億円

この豊富な特典を持ちながらも、年会費はリーズナブルに設定されています。

一部のカードでは、新規入会やカード発行の際のキャンペーンも実施されていますので、公式サイト等で詳細を確認してみてください。

この記事はあくまで一例となりますので、具体的な選び方や使い方については、各カード会社の公式サイトや情報を確認し、自身の経営状況やニーズに合わせて最適なカードを選ぶことをおすすめします。

また、最新の情報や詳細な条件については、各カードの公式サイトやお問い合わせ窓口にてご確認ください。

マリオットボンヴォイアメックスの詳細スペック

マリオットボンヴォイアメックスカードは、アメリカン・エキスプレス(AMEX)とマリオットが提携して作られたクレジットカードです。

ホテルでの滞在や各種サービス利用により、高還元率でポイントを獲得できるのが特徴です。ここでは、このカードの詳細スペックについて解説します。

マリオットボンヴォイアメックスの年会費とポイント還元率

- 一般カード:23,100 円

- プレミアムカード:49,500 円

カードは一般カードとプレミアムカードの2種類があります。(金額は税込)

ポイント還元率は、ポイント数は、カードタイプで異なります。

- 一般カード:日常の買い物で100 円=2ポイント

- プレミアムカード:日常の買い物で100円=3ポイント

なお、獲得できるポイントはマリオットボンヴォイポイントです

さらに、カード利用によるホテルの宿泊料金の支払いや、レストランでの飲食代などで獲得したポイントは、マリオットボンヴォイの宿泊料金や各種ギフト、航空会社のマイルに交換することも可能です。

マリオットボンヴォイアメックスの申し込み条件と審査

マリオットボンヴォイアメックスの申し込みには、年齢や収入、信用状況などの一定の条件があります。基本的には、

「満20歳で安定した収入のある方/日本国内に住所がある方」と言われています。

新社会人や派遣社員、専業主婦でも申し込み可能です。

また、申し込み時にはオンラインで申し込みを行うことが可能で、必要な情報を入力してから審査が行われます。

マリオットボンヴォイアメックスの審査通過のハードルは、高くありません。

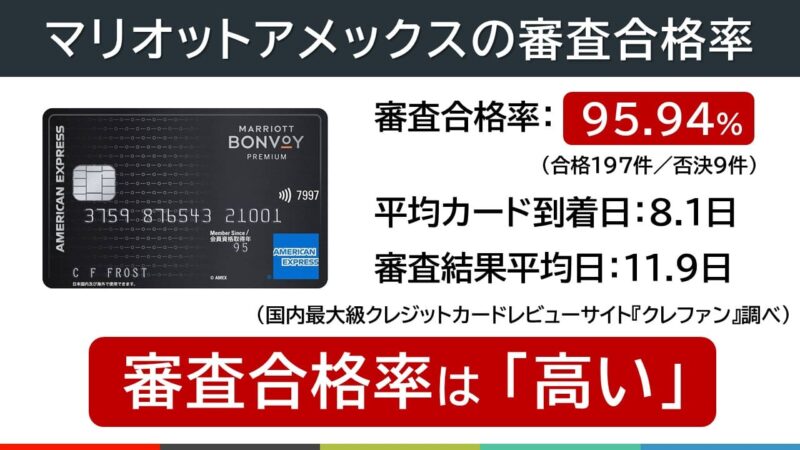

【重要】審査合格率は95.94%(国内最大級クレカレビューサイト『クレファン』調べ)

エグチ

エグチ審査が通る確率はかなり高いですね♪

審査合格(通過)率が高いとはいえ、誰でも作れるというわけではありません。

審査の結果によっては、申し込みが承認されない場合もありますのでご注意ください。

https://www.tokutakublog.com/spg-amex-card-examination-criteria/マリオットボンヴォイアメックスの保険と空港ラウンジ利用

マリオットボンヴォイアメックスには、海外旅行保険や購入物の盗難や破損に対する保険など、多くの保険特典が付帯されています。

また、このカードを持っていると、日本中の空港ラウンジ(国内空港)を無料で利用することができます。これらの特典はビジネスやプライベートの旅行に役立つものばかりです。

以上がマリオットボンヴォイアメックスの詳細スペックになります。

このカードは、マリオットボンヴォイのホテルやリゾートを頻繁に利用する方、または高還元率でポイントを貯めたい方に特におすすめです。

マリオットボンヴォイアメックスの利用メリット:ホテル、飛行機(マイル)に強い!

マリオットボンヴォイアメックスの利用者にとっての最大のメリットは、そのホテルと航空マイルに対する強さです。

特に、マリオットボンヴォイの提携ホテルでの宿泊時や、マイル交換の際には、他のカードと比較しても高いパフォーマンスを発揮します。以下に、具体的なメリットについて詳しく説明します。

マリオットボンヴォイアメックスで享受できる無料宿泊特典

カード更新で無料宿泊特典が付与されます。

- 一般カード:35,000ptまで

- プレミアム:50,000ptまで

それぞれのポイント数を実際の宿泊料金にあてると、

- 一般カード:3~5万円相当

- プレミアム:5~10万円相当

のホテルに無料で宿泊することができます。

無料宿泊特典の詳細は「マリオットボンヴォイアメックス|無料宿泊特典を徹底解説」をご覧ください。

マリオットボンヴォイアメックスのカード利用者は、マリオットボンヴォイのホテルやリゾートで無料の宿泊特典を享受することができます。これは、カードでの支払いによって獲得したポイントを、無料宿泊券に交換できるからです。交換レートはマリオットボンヴォイのサイト等で確認することができます。

高級ホテルでの優待とマイル交換のメリット

さらに、マリオットボンヴォイアメックスのカード利用者は、マリオットボンヴォイの提携する高級ホテルにおいても、様々な優待を享受することが可能です。特別な部屋へのアップグレードや、レストランでの特別メニュー、スパの利用など、一般の客には提供されない特別なサービスを受けることができます。

また、このカードで獲得したポイントは、マリオットボンヴォイの提携航空会社のマイルに交換することも可能です。これにより、飛行機のチケットを得たり、航空会社のステータスをアップするために必要なマイルを増やすことができます。

マリオットボンヴォイアメックスのマイレージパートナーの紹介

マリオットボンヴォイアメックスは、世界中の多数の航空会社と提携しています。その中には、ANAやJALなどの日本の航空会社をはじめ、デルタ航空、エミレーツ航空、エティハド航空など、世界の主要な航空会社が含まれています。

貯めたポイントは、JALやANAなど約40社の提携航空会社のマイルに移行可能です。

マイル移行手数料は無料!

交換上限は毎日リセットされ、実質的な上限はありません。

マリオット ボンヴォイポイントのマイレージプログラム交換先一覧

| マイレージプログラム | ポイントとマイルの比率 |

|---|---|

| ①エーゲ航空 Miles+Bonus | 3:1 |

| ②エアリンガスAerClub | 3:1 |

| ③エアロメヒコ クラブ プレミエ | 3:1 |

| ④エア・カナダ アエロプラン | 3:1 |

| ⑤エールフランス/KLM フライング・ブルー | 3:1 |

| ⑥ニュージーランド航空 Airpoints | 200:1 |

| ⑦アラスカ航空 Mileage Plan™ | 3:1 |

| ⑧アメリカン航空 AAdvantage®** | 3:1 |

| ⑨ANAマイレージクラブ | 3:1 |

| ⑩アシアナ航空アシアナクラブ | 3:1 |

| ⑪アビアンカ航空 LifeMiles** | 3:1 |

| ⑫ブリティッシュ・エアウェイズ Executive Club | 3:1 |

| ⑬キャセイパシフィック航空アジア・マイル | 3:1 |

| ⑭コパ航空 ConnectMiles | 3:1 |

| ⑮デルタスカイマイル®** | 3:1 |

| ⑯エミレーツ・スカイワーズ | 3:1 |

| ⑰Etihad Guest | 3:1 |

| ⑱FRONTIER Miles | 3:1 |

| ⑲海南航空 Fortune Wings Club | 3:1 |

| ⑳ハワイアン航空 HawaiianMiles® | 3:1 |

| ㉑Iberia Plus | 3:1 |

| ㉒InterMiles | 3:1 |

| ㉓日本航空 JALマイレージバンク | 3:1 |

| ㉔大韓航空スカイパス** | 3:1 |

| ㉕LATAM航空 LATAMPASS | 3:1 |

| ㉖Multiplus Fidelidade LATAM Pass | 3:1 |

| ㉗カンタス・フリークエントフライヤー | 3:1 |

| ㉘カタール航空プリビレッジクラブ | 3:1 |

| ㉙サウディア Alfursan | 3:1 |

| ㉚シンガポール航空クリスフライヤー | 3:1 |

| ㉛サウスウェスト航空 Rapid Rewards® | 3:1 |

| ㉜TAPポルトガル航空 Miles&Go | 3:1 |

| ㉝タイ国際航空ロイヤルオーキッドプラス | 3:1 |

| ㉞ターキッシュ エアラインズ Miles&Smiles | 3:1 |

| ㉟ユナイテッド航空マイレージプラス | 3:1 |

| ㊱ヴァージンアトランティック航空 Flying Club | 3:1 |

| ㊲ヴァージンオーストラリア Velocity Frequent Flyer | 3:1 |

| ㊳Vueling Club | 3:1 |

ご覧のようにANA、JAL、ユナイテッド航空など、有名どころの航空会社はマイル交換対象となっています。

毎日3,000~240,000ポイントを各航空会社のマイルに換えられます。

この上限は日毎にリセットされるため、実質的にマイル交換の上限は存在しません。

詳しくは「マリオットポイントからマイルへ|交換方法&お得な活用術を解説」ご覧ください。

これらの航空会社との提携により、マリオットボンヴォイアメックスのカード利用者は、カードでの支払いにより獲得したポイントを、各航空会社のマイルに交換することが可能となります。

航空会社のマイルを効率的に貯めることができ、ビジネスやプライベートの旅行に役立てることができますね。

マリオットボンヴォイアメックスの口コミ・評判

マリオットボンヴォイアメックスについての口コミや評判を確認すると、その便利さやパフォーマンスの高さが評価されていることがわかります。また、個人カードとしても非常に使いやすく、多くのメリットがあるとの声が多く聞かれます。以下に、具体的な口コミや評判について詳しく紹介します。

利用者の口コミ・評判:マリオットボンヴォイアメックスの使いやすさ

多くのマリオットボンヴォイアメックスの利用者からは、「このカードは使いやすい」という声が上がっています。これは、カードのポイント還元率が高いこと、そして、そのポイントがマリオットボンヴォイのホテルでの無料宿泊や、提携航空会社のマイルに交換できることから来ています。

また、このカードを利用すると、マリオットボンヴォイのホテルでの優待サービスを受けられることも評価されています。特に、高級ホテルでのアップグレードや、スペシャルメニューなどの特典を享受できることは、一般のゲストには提供されない特別な体験を可能にしています。

マリオットボンヴォイアメックスの評価:個人カードとしての評判

マリオットボンヴォイアメックスは、個人カードとしても評判が高いです。

これは、年会費が他のプレミアムカードと比較してもリーズナブルであること、そして、カードの保険特典が充実していることが評価されているからです。

特に、海外旅行保険が充実している点は、海外に出張や旅行を頻繁に行う方々から高い評価を受けています。万が一の病気やケガに対して最高300万円の補償があるため、安心して海外に出かけることができます。また、手荷物遅延や盗難に対する補償も充実しているので、旅行時の安心感を高めています。

さらに、マリオットボンヴォイアメックスのカード利用者は、空港のラウンジを無料で利用することができます。これにより、長時間のフライトの前後でリラックスした時間を過ごすことができます。これらの特典は、ビジネスやプライベートの旅行を頻繁に行う方々にとって、非常に魅力的なメリットとなっています。

マリオットボンヴォイアメックスだけじゃない!アメックスゴールドプリファード&ビジネスゴールドの魅力

マリオットボンヴォイアメックスは豪華なホテル特典で魅力的ですが、「アメックスゴールドプリファード」と「アメックスビジネスゴールド」も非常にお得です。

コスパ重視なら、アメックスゴールドプリファード&ビジネスゴールド、超オススメです!

3枚のカードを比較

| カード名 | 年会費 | 特徴 | おすすめポイント |

|---|---|---|---|

| マリオットボンヴォイアメックス | 49,500円(税込) | 100円ごとに3ポイント、ホテル特典多数 | ホテルに頻繁に泊まる方に最適 |

| アメックスゴールドプリファード | 39,600円(税込) | 150万円決済で8万ポイント獲得 | 高還元率で効率的なポイ活が可能 |

| アメックスビジネスゴールド | 34,100円(税込) | ビジネス経費でポイントを貯めやすい | 事業主や出張の多い方におすすめ |

この3枚を組み合わせれば、ポイントが効率的に貯まり、より充実した旅行ライフや特典が手に入ります。ぜひ一緒に検討してみてください!

国山ハセンさん、りんたろー。さんも作るといっていましたね♪

\今なら11万ポイント獲得できる/

日本~ハワイ2往復分がもらえます!!

\今なら20万ポイント獲得できる/

まとめ|個人事業主のマリオットボンヴォイアメックスでの経費払い

本記事では、マリオットボンヴォイアメックスがビジネス活動にどのように活用できるかを具体的に説明しました。

結論:マリオットボンヴォイアメックスプレミアムカードには法人カードとしての設定は存在しない。経費の立て替え程度であれば、個人事業主としても問題なく使用できるでしょう。

法人の代表者や経費の金額が多い個人事業主の方は、マリオットボンヴォイアメックスプレミアムカードに適した法人カードの選択や、それに匹敵する法人カードの導入を検討することを推奨いたします。

マリオットアメックスプレミアムカードは、年会費が高いことが最大のデメリットですが、それを上回るメリットがた~っくさんあります。

ホテルも飛行機も無料で旅行を楽しみたい!家族と至福の時間をすごしたい!という夢を叶えてくれる最高のカード、それが「マリオットボンヴォイアメックスカード」です。

「やってみようかな」と思っても、実際に申し込む人は全体の5%という話も。逆に言うと【行動するだけで上位5%に入る】ともいえます。

「今はいいや」ではなく、ぜひこの機会に楽しい旅ライフを始めませんか?

楽しい旅ライフを送っていきましょう♪

それではまたー!

現場からは以上でーす!