「この中ならどのカードを選ぶ?」というテーマで、ラグジュアリーカード チタン、アメックス ゴールド プリファード、セゾン プラチナ・アメックス、JCB プラチナの4枚を徹底比較し、それぞれのおすすめポイントを解説します。

これら4枚のカードは、それぞれに特徴があるプレミアムカードです。

年会費はいずれも安くはありませんが、使い方次第で十分に価値を発揮できます。

エグチ

エグチどのカードを選ぶかは重視するポイントによって異なるため、今回は次の7項目に沿っておすすめカードをご紹介します。

\今なら合計110,000ポイントがもらえる!/

※American Express公式サイトに遷移します

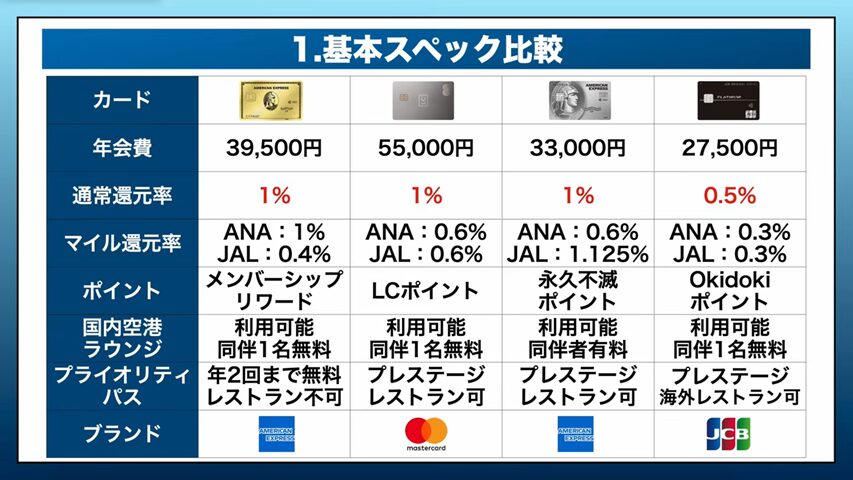

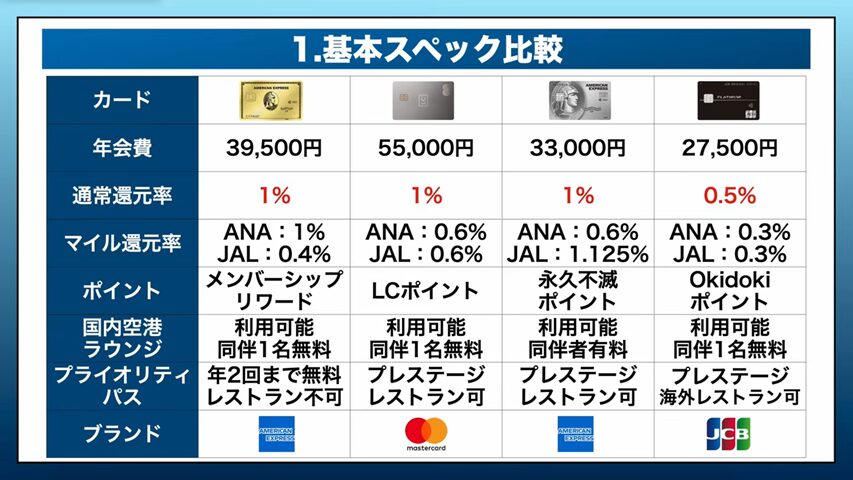

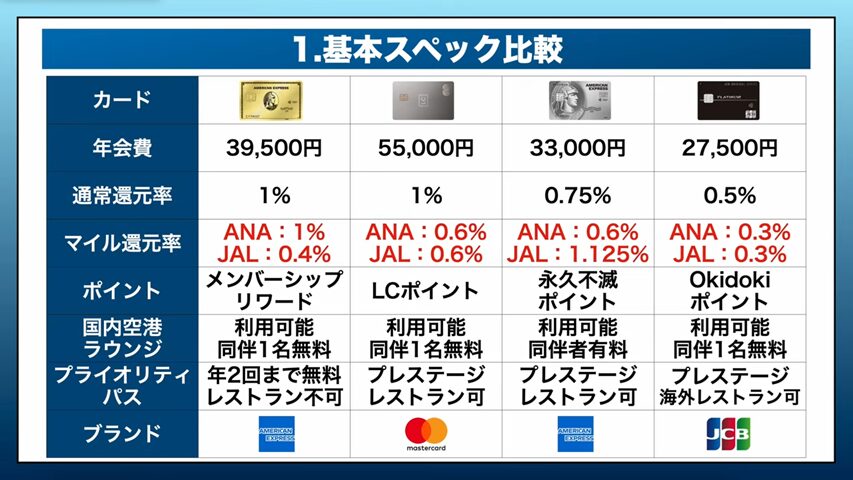

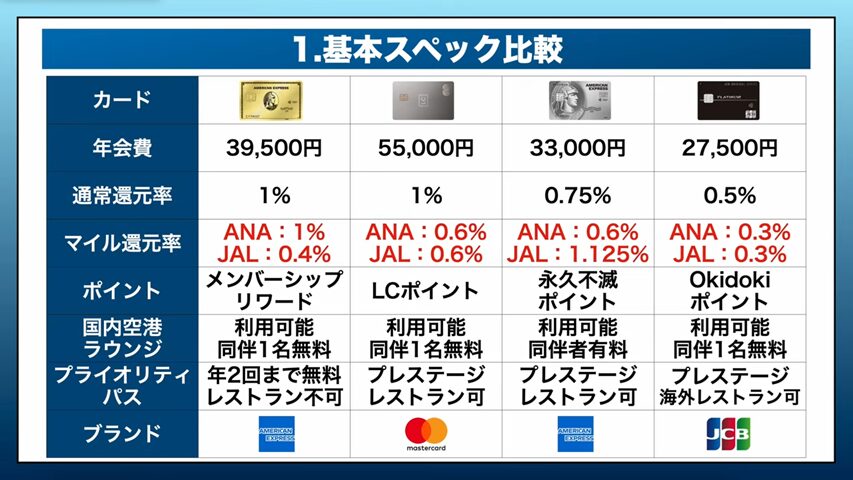

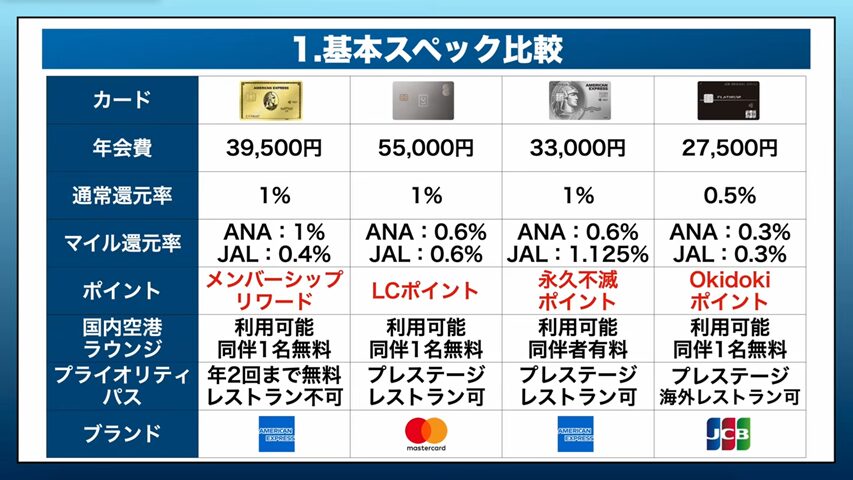

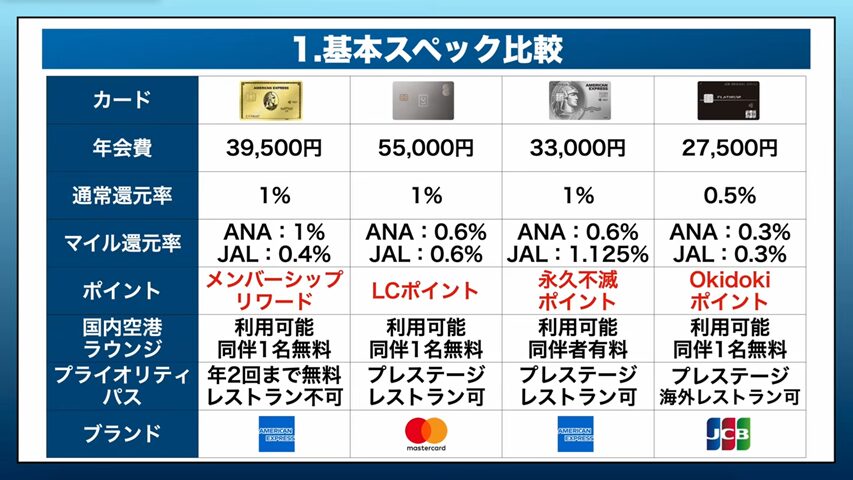

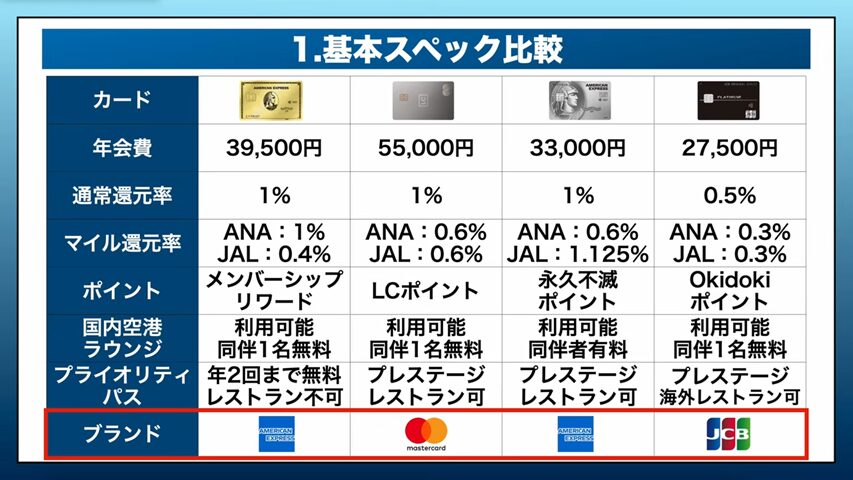

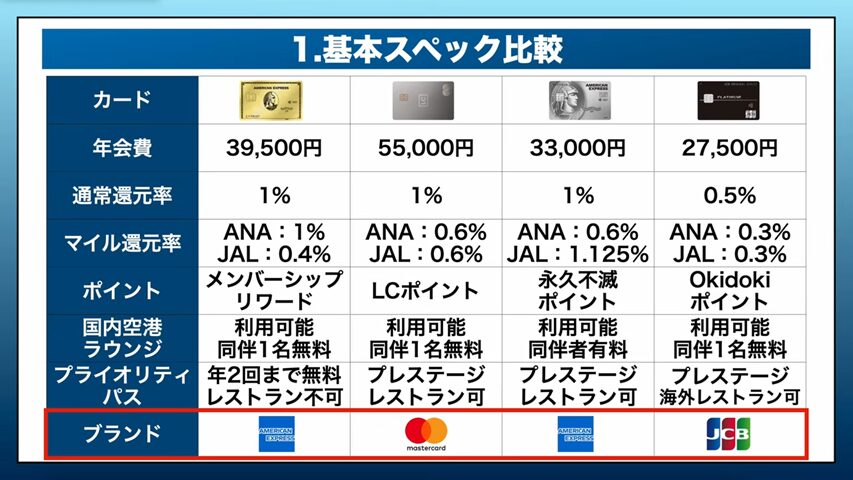

基本スペック比較

まずは基本スペックを比較していきましょう。

セゾン プラチナ・アメックスは、2025年6月1日に年会費改定とサービス内容の見直しが予定されています。

以下の基本スペックは、改定後の内容で比較しました。

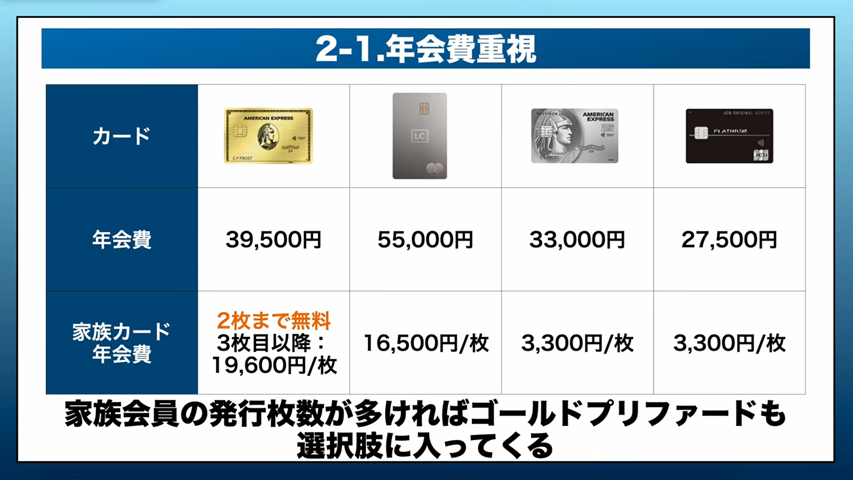

年会費

まずは年会費です。

アメックス ゴールド プリファードは39,500円、ラグジュアリーカード チタンは55,000円、セゾン プラチナ・アメックスは現行の22,000円から33,000円へ引き上げ予定、JCB プラチナは27,500円となります。

家族カードの年会費は、アメックス ゴールド プリファードが2枚目まで無料で3枚目以降は1枚19,600円、ラグジュアリーカード チタンは1枚16,500円、セゾン プラチナ・アメックスとJCB プラチナはいずれも1枚3,300円です。

通常ポイント還元率は、アメックス ゴールド プリファード、ラグジュアリーカード チタン、セゾン プラチナ・アメックス(改定後)が1%、JCB プラチナのみ0.5%となります。

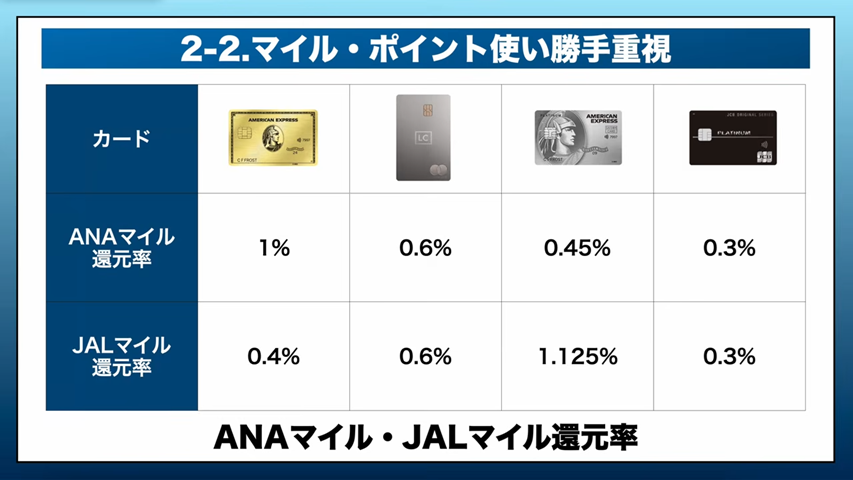

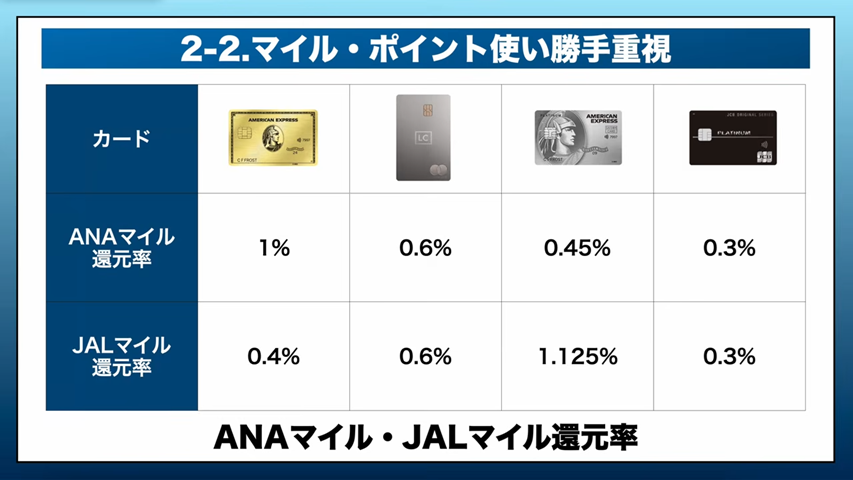

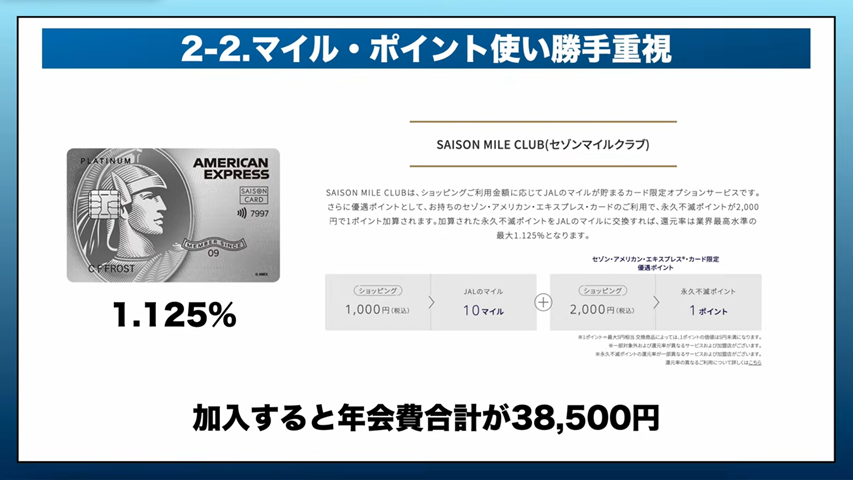

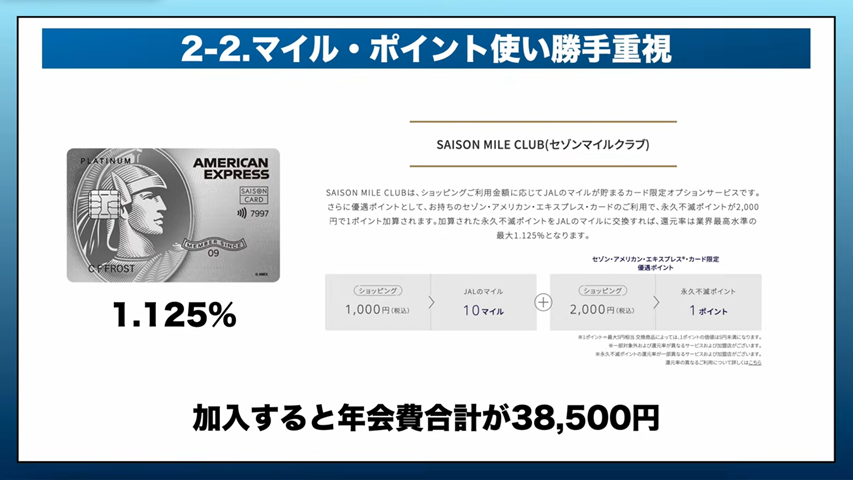

マイル還元率は、アメックス ゴールド プリファードがANA 1%/JAL 0.4%、ラグジュアリーカード チタンがANA・JALともに0.6%、セゾン プラチナ・アメックスはANA 0.6%/JAL 1.125%(※JALはセゾンマイルクラブ加入・年5,500円が必要)、JCB プラチナがANA・JALともに0.3%です。

ポイントプログラムは、アメックス ゴールド プリファードがメンバーシップ・リワード、ラグジュアリーカード チタンがラグジュアリーカード ポイント、セゾン プラチナ・アメックスが永久不滅ポイント、JCB プラチナがOki Dokiポイントです。

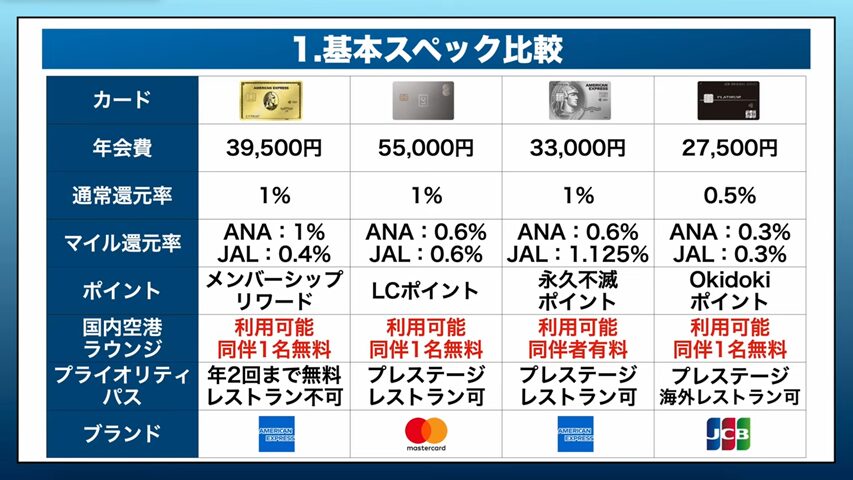

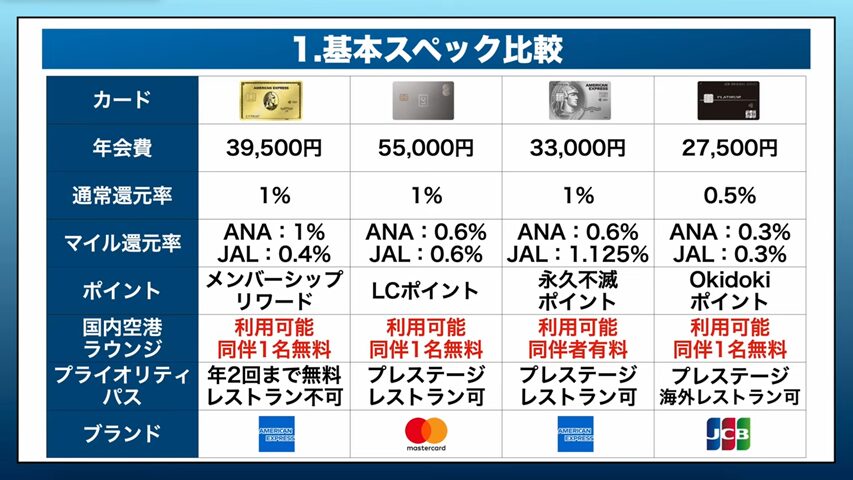

国内空港ラウンジは全カードが利用可能ですが、セゾン プラチナ・アメックスのみ同伴者は有料です。

プライオリティ・パスは、アメックス ゴールド プリファードがスタンダード(年2回まで無料、レストラン特典なし)、ラグジュアリーカード チタンとセゾン プラチナ・アメックスはプレステージ(レストラン特典あり)、JCB プラチナはプレステージで海外レストラン特典のみ利用できます。

国際ブランドは、アメックス ゴールド プリファードとセゾン プラチナ・アメックスがAmerican Express、ラグジュアリーカード チタンがMastercard、JCB プラチナがJCBです。

海外利用でブランド差を気にする場合、Mastercardのラグジュアリーカード チタンは対応店舗が最も広いものの、いずれのカードもKyashやRevolut等を経由してVisa相当で決済する方法があり、大きな差は生じにくいと言えます。

最後にコンシェルジュサービスですが、アメックス ゴールド プリファードのみ非対応で、ラグジュアリーカード チタン、セゾン プラチナ・アメックス、JCB プラチナの3枚は利用可能です。

重視項目別おすすめカード

ここからは、重視項目ごとにおすすめカードを紹介していきます。

順番に見ていきましょう。

①年会費で選ぶなら

まずは年会費です。

年会費だけで比較するなら、最も安いのは2万 7,500 円の JCB プラチナです。

ただし、家族会員の発行枚数が多い場合は、ゴールド・プリファードも選択肢に入ります。

本会員+家族会員 2 枚の合計年会費を比較すると、ゴールド・プリファードは 3 万 9,600 円、JCB プラチナは 3 万 4,100 円です。

どちらが良いかは、この後に説明する重視項目によって変わります。

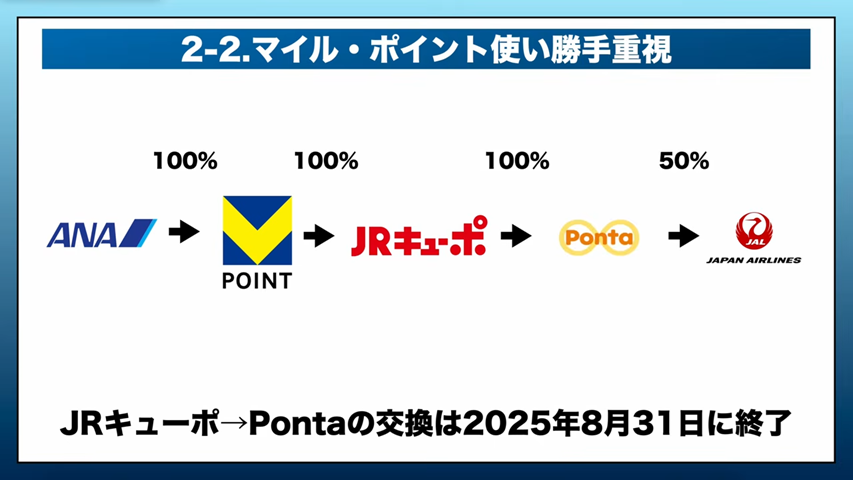

②マイル・ポイント使い勝手重視で選ぶなら

マイルとポイントの使い勝手を重視する方におすすめのカードを見ていきたいと思います。

こちらはANAマイルとJALマイルの還元率の一覧です。

ANAマイルで選ぶのであれば、まずはアメックス・ゴールド・プリファードがおすすめです。

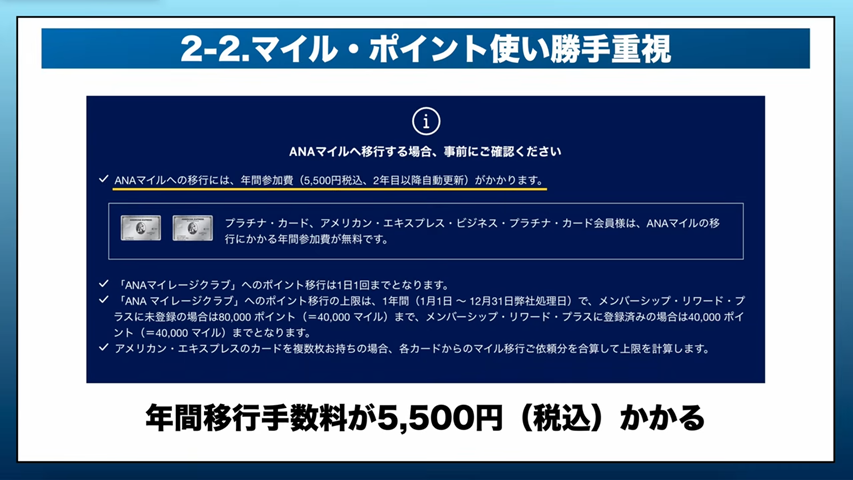

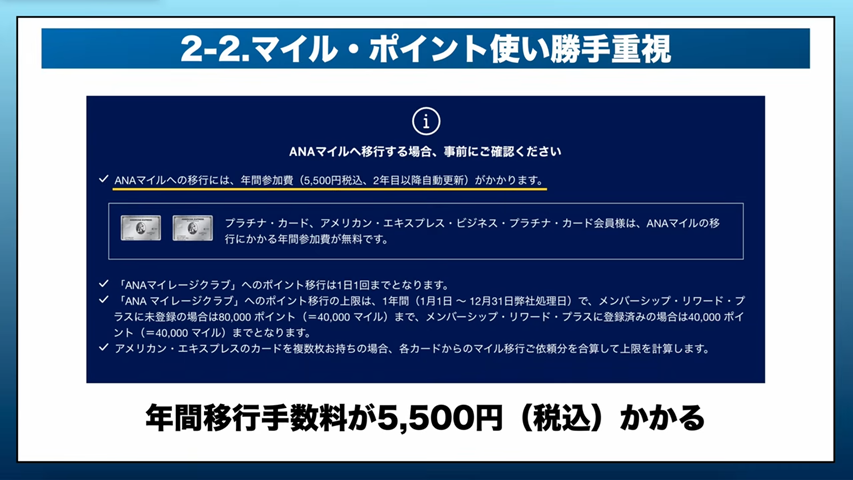

こちらはANAマイルを1%還元で貯めることができます。ただし、このアメックス・ゴールド・プリファードに関しては、貯まったポイントをANAマイルに移行する際に年間移行手数料が5,500円かかります。

そのため、これらが気にならない場合には、ラグジュアリーカード チタンで0.6%還元を受けるのも良いでしょう。

このラグジュアリーカード チタンに関しては、JALマイルを含めてマイル交換ができますが、交換上限はありません。

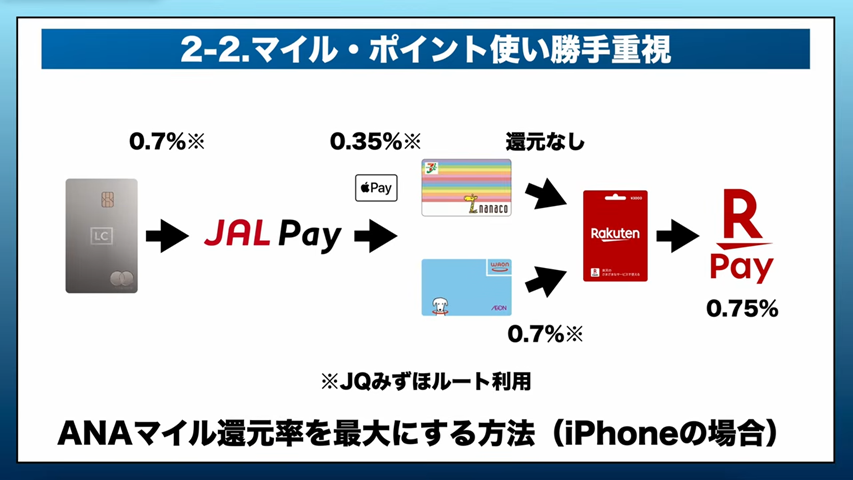

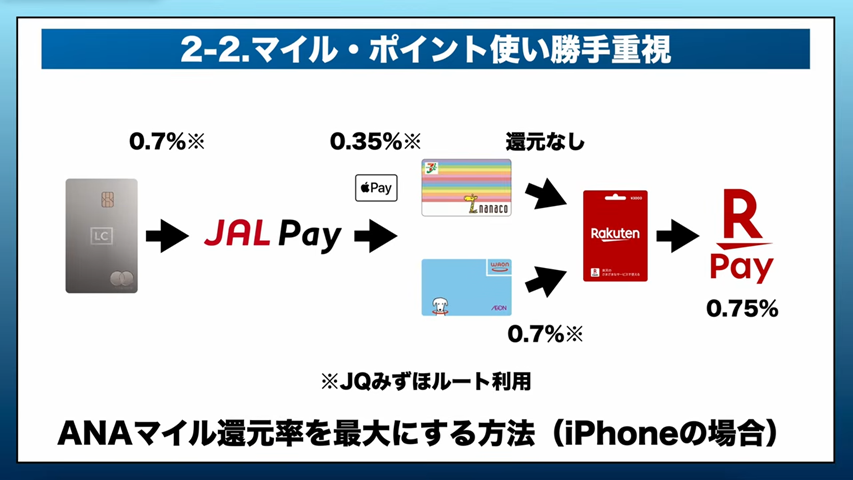

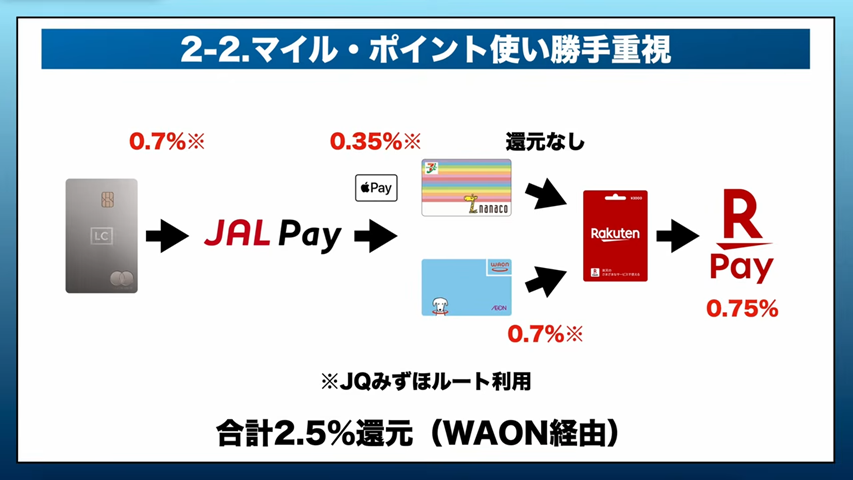

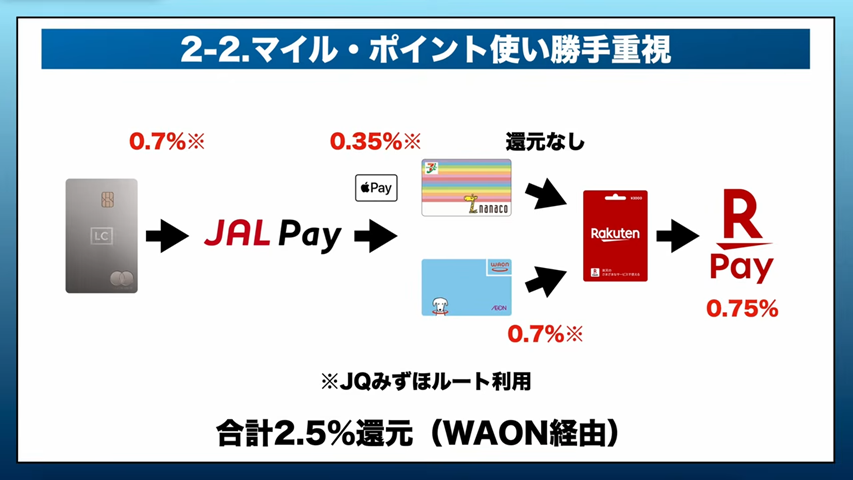

こちらはiPhoneでANAマイル還元率を最大にする方法で、※(米印)の箇所についてはJQみずほルートを利用する場合の還元率となります。

まず、ラグジュアリーカード チタンからJAL Payにチャージする際に0.7%還元、その後JALPayからApple PayでnanacoまたはWAONにチャージする際に0.35%還元です。

その後nanacoにチャージした場合はセブンイレブンで、WAONにチャージした場合はミニストップで楽天ギフトカードを購入した場合の還元率になり、nanacoは還元なしですが、WAONについてはJQみずほルートを利用した場合に0.7%還元になります。

最後に購入した楽天ギフトカードで楽天Payとして利用した場合に楽天ポイントが貯まり、それを交換すると合計で0.75%還元になります。

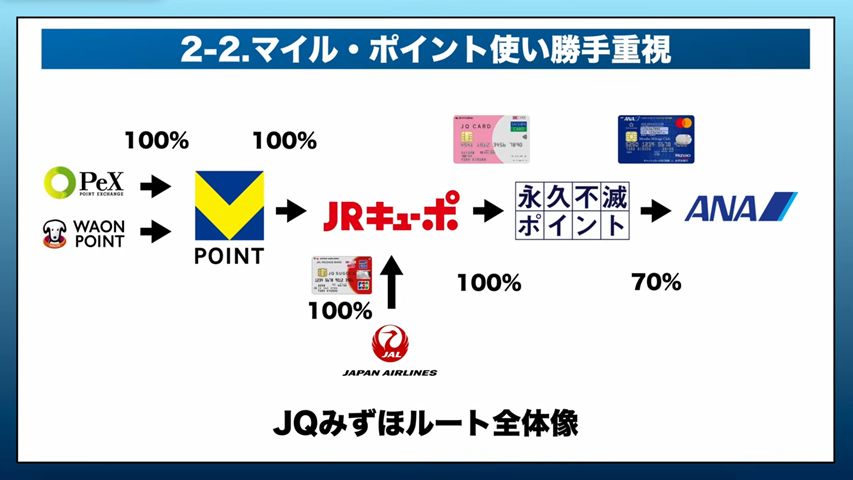

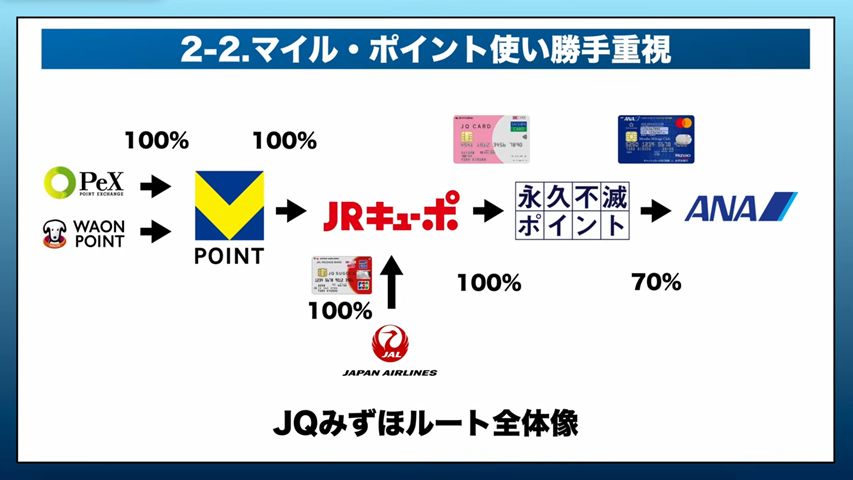

この※(米印)のJQみずほルートについてですが、まずラグジュアリーカード チタンの場合、ラグジュアリーカードのポイントはPEXのポイントに交換でき、そのPEXのポイントからVポイントに交換し、JRキューポ、永久不滅ポイントと繋いでいき、最後にANAマイルに交換することで70%のレートで交換できます。

WAONポイントに関してもVポイントに等価交換でき、その先は通常のJQみずほルートとしてANAマイルに交換することで70%のレートになります。

先ほどはJALPayのところで0.35%還元という形で表示しましたが、こちらに関してはJALマイルをJCBカードを使ってJRキューポに交換し、その後通常のJQみずほルートでANAマイルに交換すると0.35%還元になります。こちらはJALマイルを貯めている方については、わざわざこのJQみずほルートを使ってANAマイルに交換するのではなく、JALマイルとして使った方が良いでしょう。

ただし、通常の支払いをこのルートで行うのは少々面倒かもしれません。

そもそもJAL Payへのチャージは1回5万円が上限ですので、通常の支払いに使うとなると、その都度これだけのルートを使ってチャージしていかなければならないため、それが苦にならない方向けの方法と言えるでしょう。

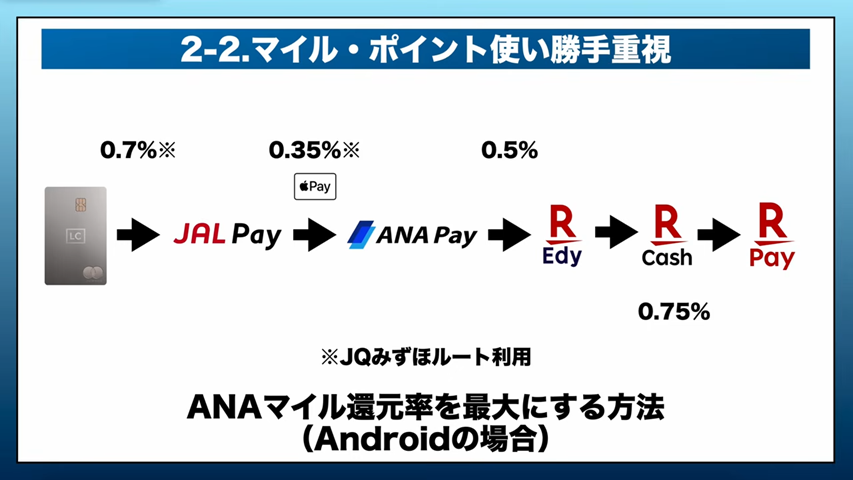

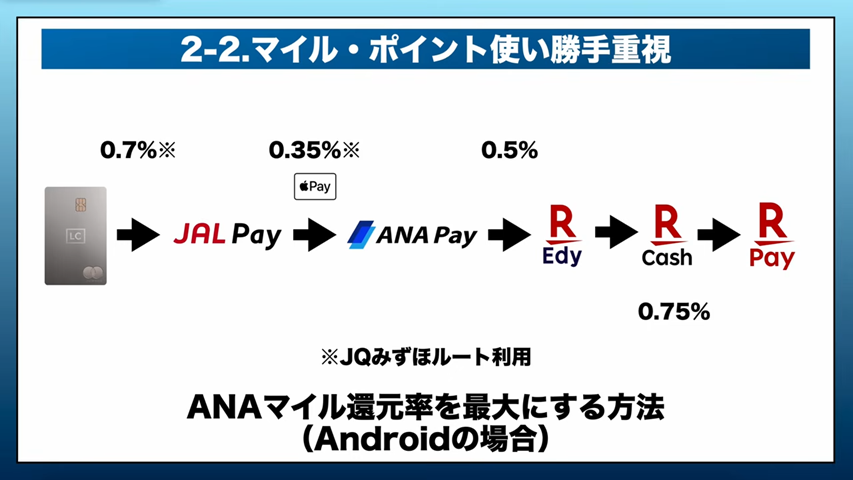

Androidに関しては、また少しルートが異なり、こちらも※(米印)JQみずほルートを使うことは変わりありませんが、まずJALPayにチャージするところで0.7%還元、JALPayからANA PayにチャージするTCORPORATEところでApple Payを使って0.35%還元、ANA Payから楽天Edyにチャージするところで0.5%還元、その後楽天キャッシュ、楽天Payと繋いでいくところで合計0.75%還元となり、合計2.3%還元となります。

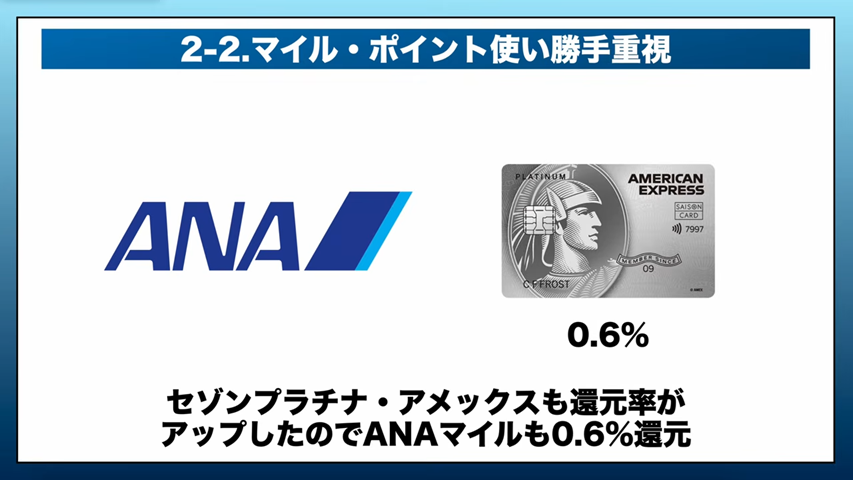

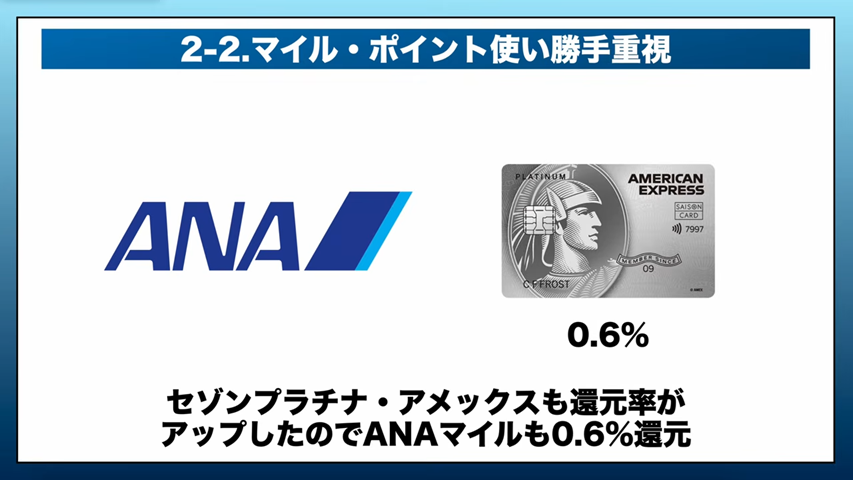

ANAマイルに関しては、セゾンプラチナ・アメックスも最近国内の通常還元率が1%にアップした関係で、このセゾンプラチナ・アメックスも0.6%還元を受けることができ、年間移行上限もないため、こちらもおすすめです。

ちなみに、このセゾンプラチナ・アメックスで貯まるポイントは永久不滅ポイントですので、JQみずほルートを使っている方で、みずほマイレージクラブカードを持っている方は、こちら0.7%還元になりますので、このルートも良いでしょう。

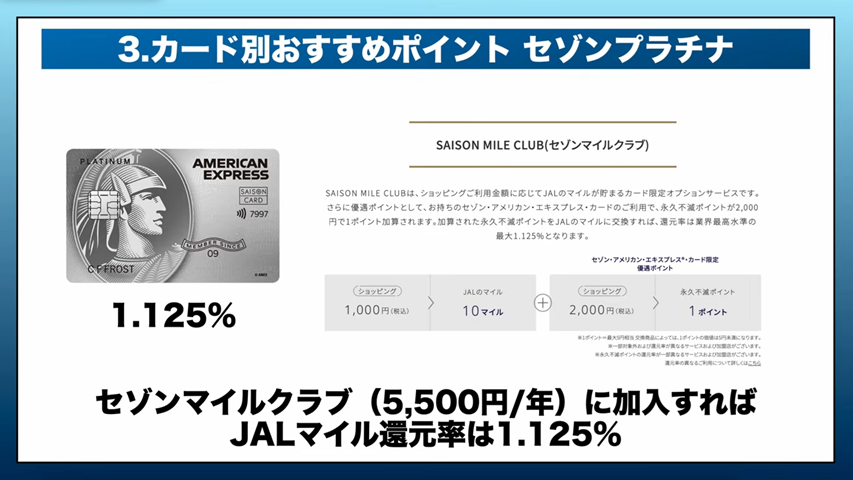

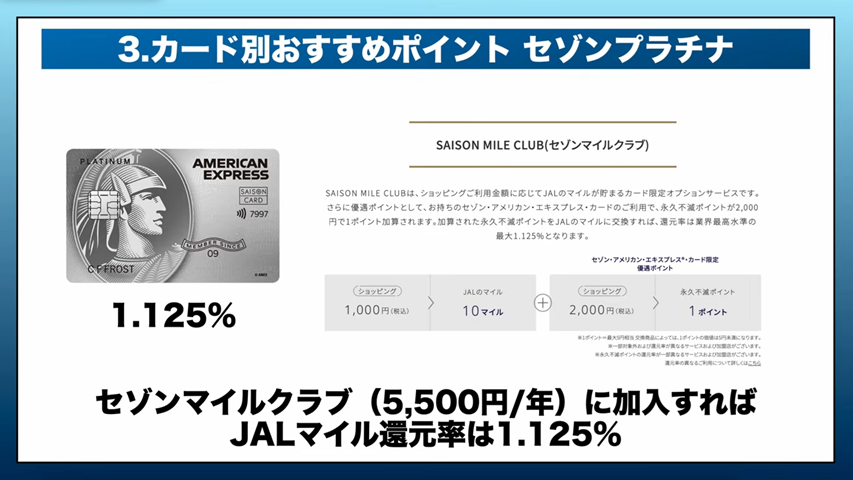

続いて、JALマイルの場合を見ていきたいと思います。

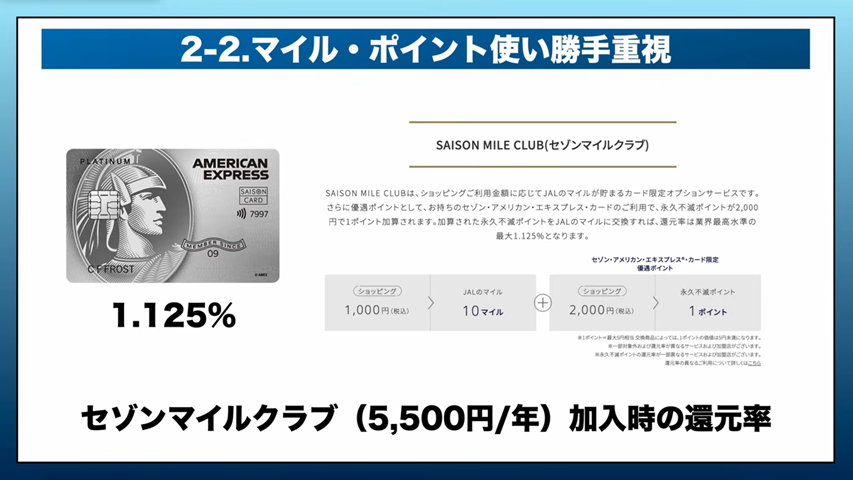

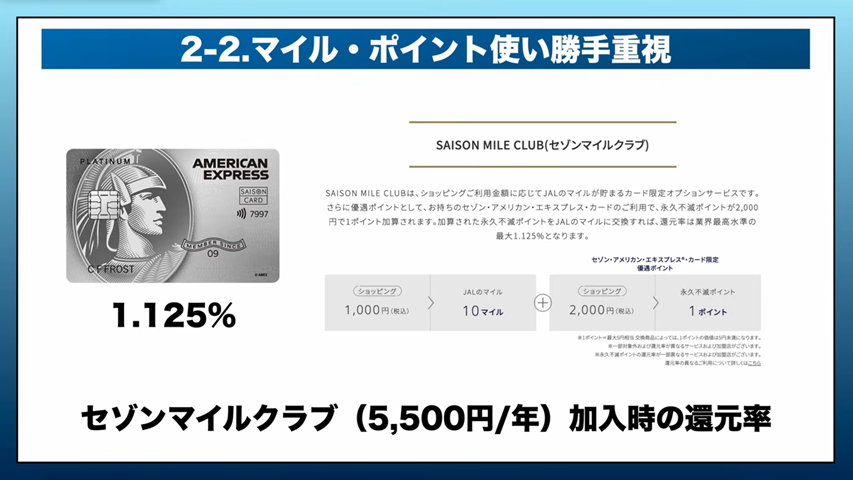

こちらはセゾンプラチナ・アメックスの1.125%還元が最も高いです。

ただし、この1.125%還元を受けるには、セゾンマイルクラブ(年間費5,500円)に加入する必要があります。セゾンマイルクラブに加入しない場合のJALマイル還元率は0.375%ですので、このセゾンプラチナ・アメックスでJALマイルを貯める場合は、やはりセゾンマイルクラブに加入した方が良いでしょう。

加入せずにJALマイルを貯める方法としては、次にラグジュアリーカード チタンがおすすめです。

ラグジュアリーカード チタンであれば0.6%還元でJALマイルを貯めることができ、移行手数料や移行上限もないため、1%還元には届きませんが、それでも0.6%還元を追加費用なく受けられるのは良い点です。

このJALマイルに関しても、先ほどANAマイルのところで紹介したように、チャージルートを組むことによって、このラグジュアリーカードを活用しマイル還元率を引き上げることができます。

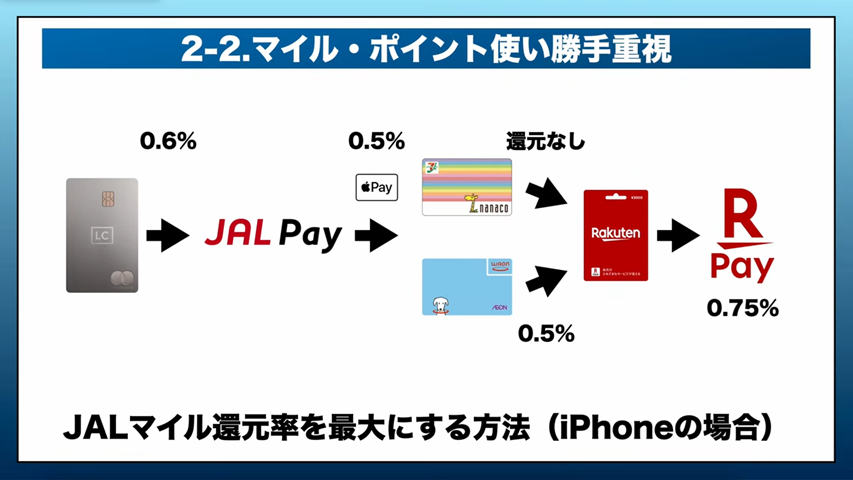

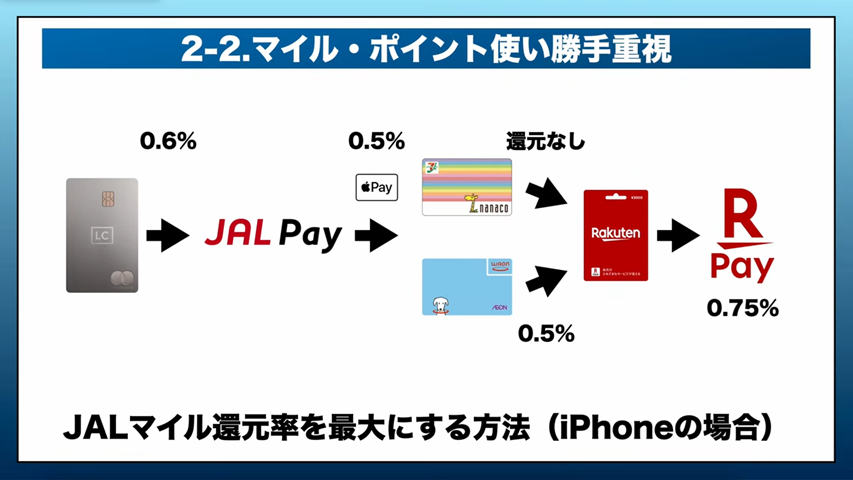

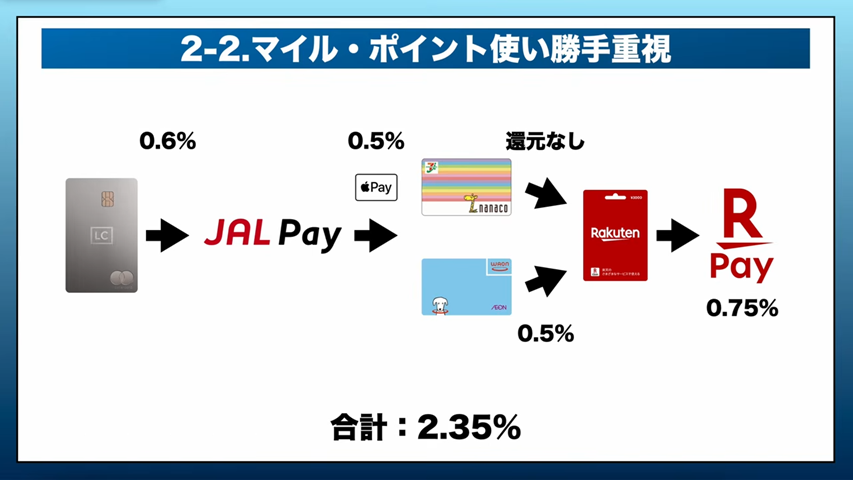

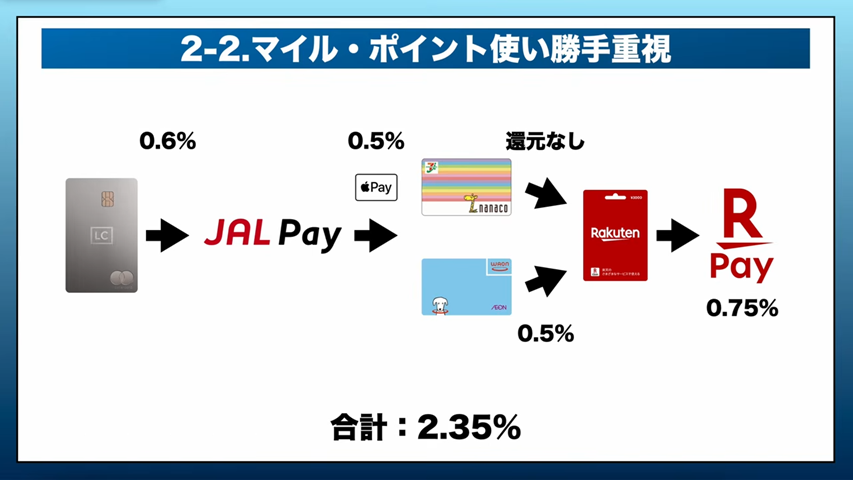

まず、iPhoneの場合のJAL還元率を最大にする方法は以下の通りです。

ラグジュアリーカード チタンからJALPayにチャージするところで0.6%還元、JALPayからnanacoまたはWAONにApple Payでチャージする際に0.5%還元です

nanacoから楽天ギフトカードを購入した際には還元なしですが、WAONで購入した場合は0.5%還元を受けることができ、購入した楽天ギフトカードを楽天で使った際に貯まった楽天ポイントをANAマイルに交換すると合計0.75%還元となります。

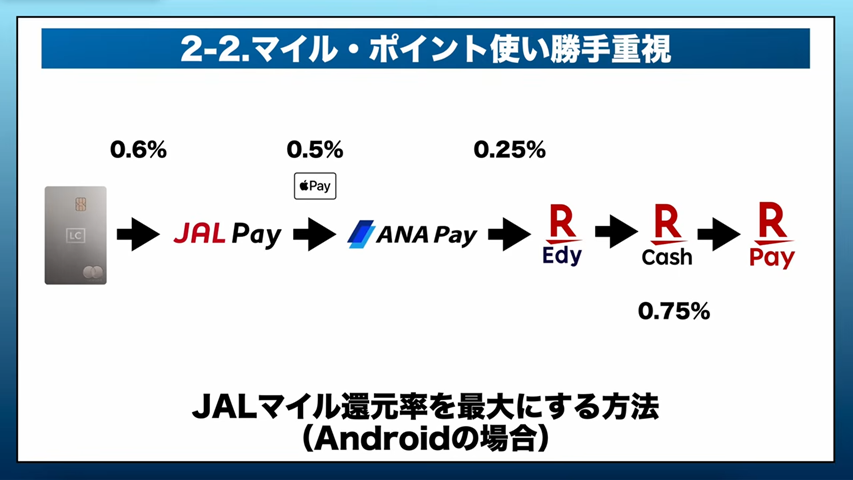

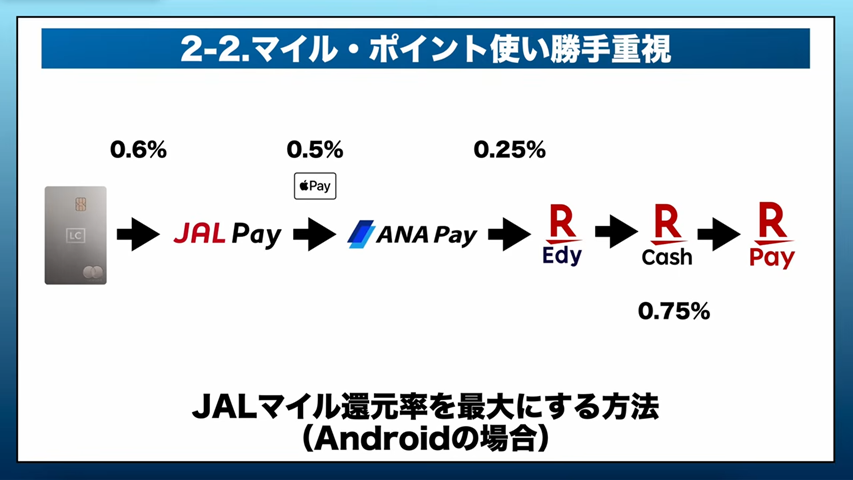

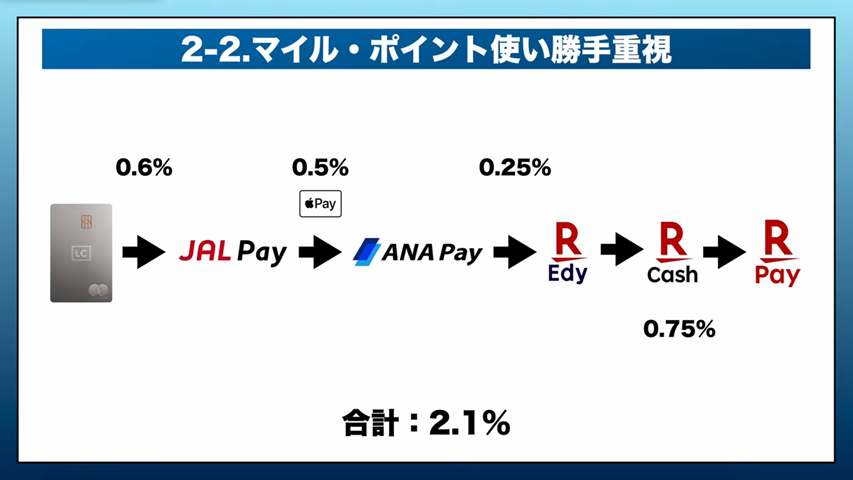

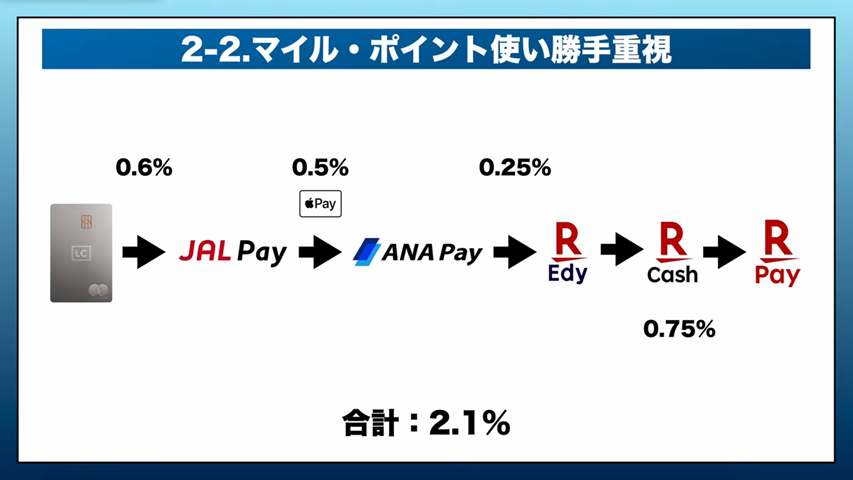

Androidの場合は以下の通りです。

ラグジュアリーカード チタンからJALPayにチャージする際に0.6%還元、JALPayからANA Payへチャージする際に0.5%還元、このANA Payから楽天Edyにチャージするところで0.25%還元、最後に楽天Edy、楽天キャッシュ、楽天Payを使っていった場合に0.75%還元となります。

ANA Payから楽天Edyにチャージするところのこの0.25%還元についてですが、こちらはANAマイルをVポイントに交換し、その後JRキューポ経由でPontaポイントに交換し、JALマイルに交換した場合に50%のレートになるため、0.25%還元ということになります。

ただし、このJRキューポからPontaへの交換は2025年8月31日に終了してしまいます。

それ以降はGポイントを経由する、あるいは永久不滅ポイントを経由するなどの方法がありますが、それをするのであれば、ANAマイルに関してはANAマイルとして使ってしまった方が良さそうです。

これに加えて別に0.5%還元でANAマイルを獲得できますので、決して悪くはないと考えられますが、結局のところ、このルートはチャージなどの手間が苦にならない方向けのルートとなります。

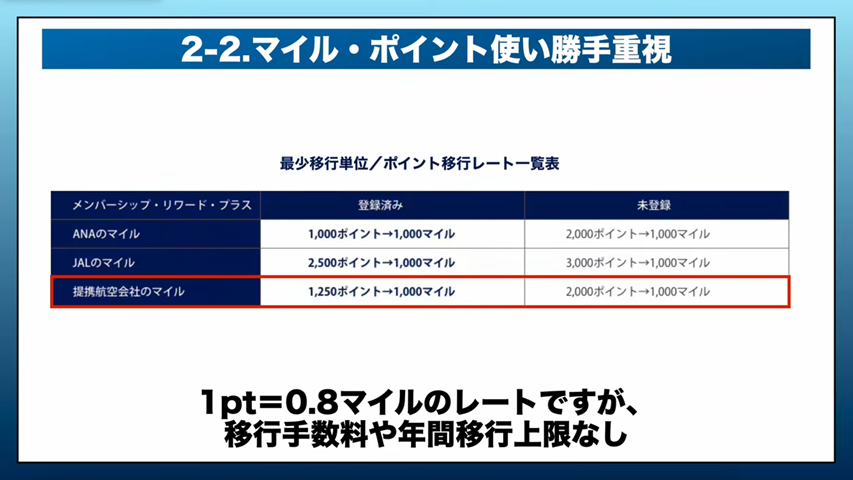

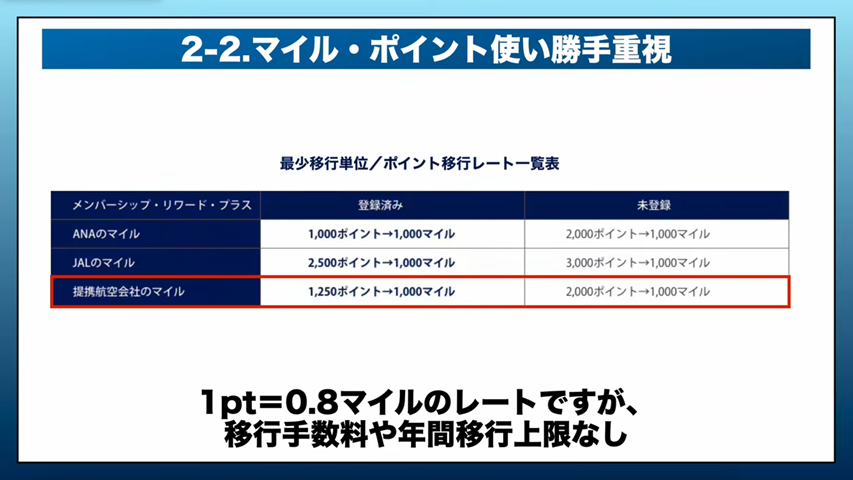

海外航空会社のマイルに交換する場合については、アメックス・ゴールド・プリファードがやはりおすすめです。

というのも、ANAやJAL以外に12社の海外航空会社のマイルとポイント交換ができ、こちらは1ポイント0.8マイルと等価交換ではありませんが、移行手数料や年間移行上限がないため、こういった海外航空会社のマイルも貯めやすいカードとなっています。

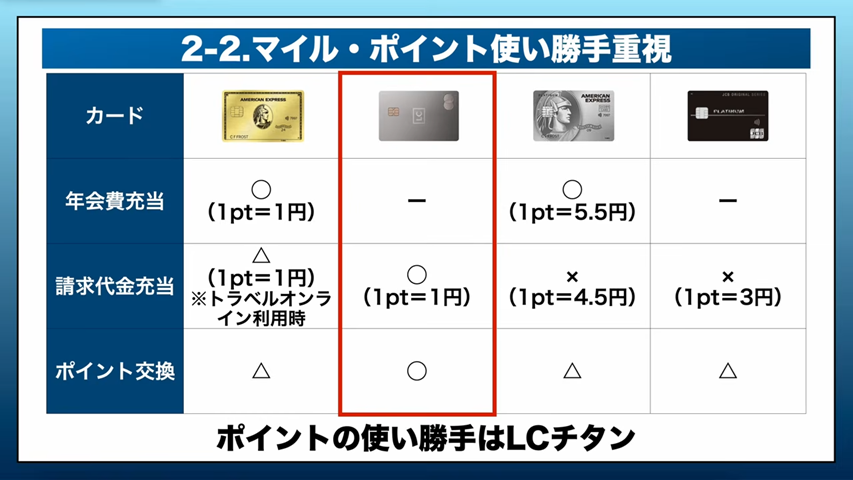

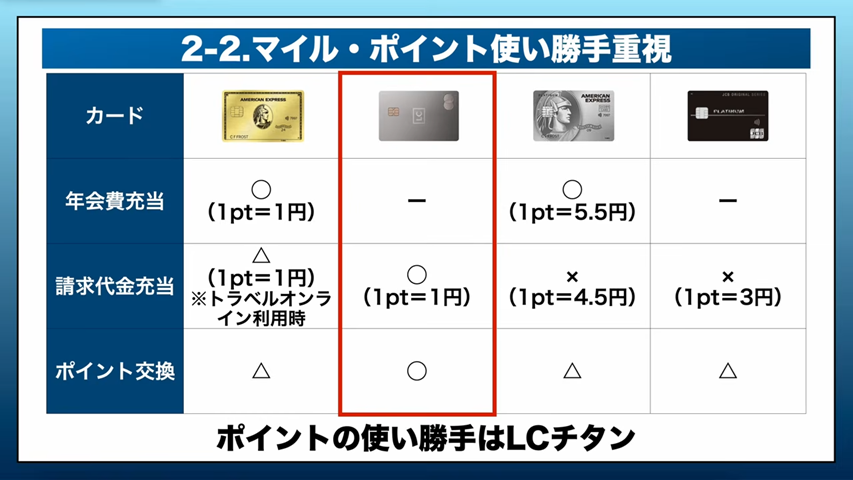

ポイントの使い勝手についても、おすすめのカードを見ていきたいと思います。

ポイントの使い勝手で選ぶのであれば、アメックス・ゴールド・プリファードかラグジュアリーカード チタンが良いでしょう。

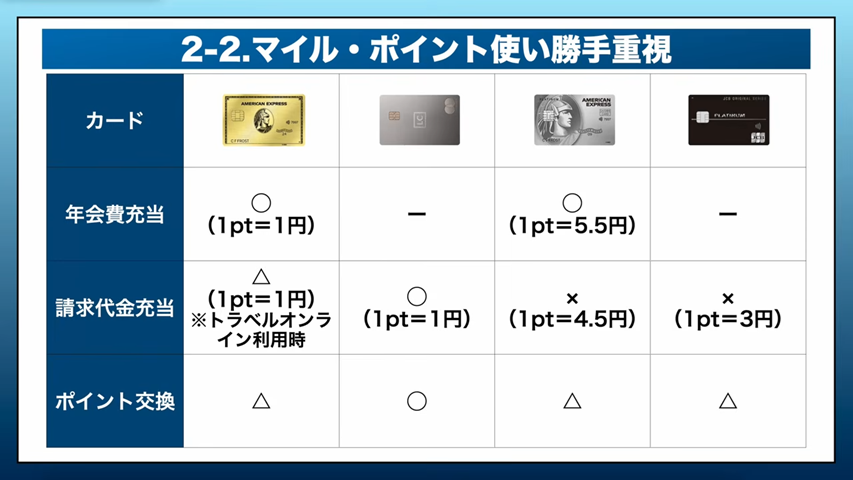

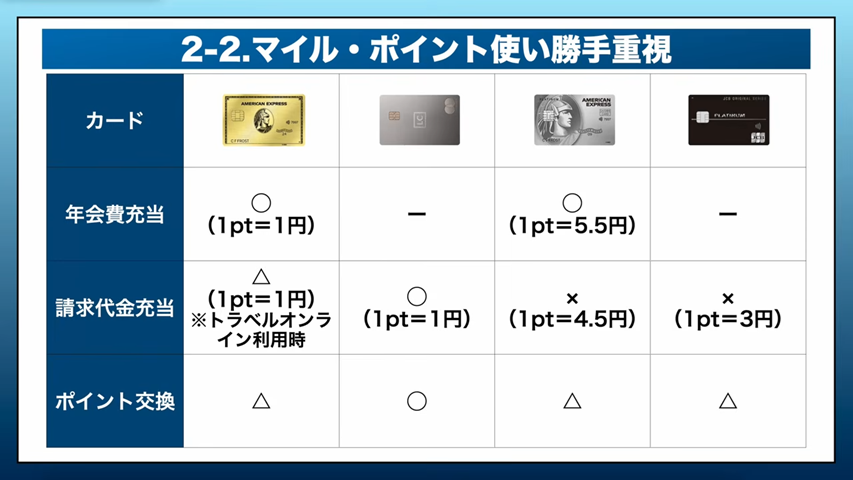

ポイントの使い勝手について一覧にするとこのようになり、年会費充当に関しては、アメックス・ゴールド・プリファードとセゾンプラチナ・アメックスが可能です。

アメックス・ゴールド・プリファードは1ポイント1円で充当可能で、セゾンプラチナ・アメックスについては現在の年会費の場合のレートですが、こちらは1ポイント5.5円で使うことができます。

請求代金の充当については、アメックス・ゴールド・プリファードはトラベルオンライン利用時のみ1ポイント1円で利用でき、その他旅行代金の支払いに関しては1ポイント0.8円、その他一般的な支払いに関しては1ポイント0.5円となりますので、トラベルオンライン利用時以外はおすすめできる方法ではないため、三角としました。

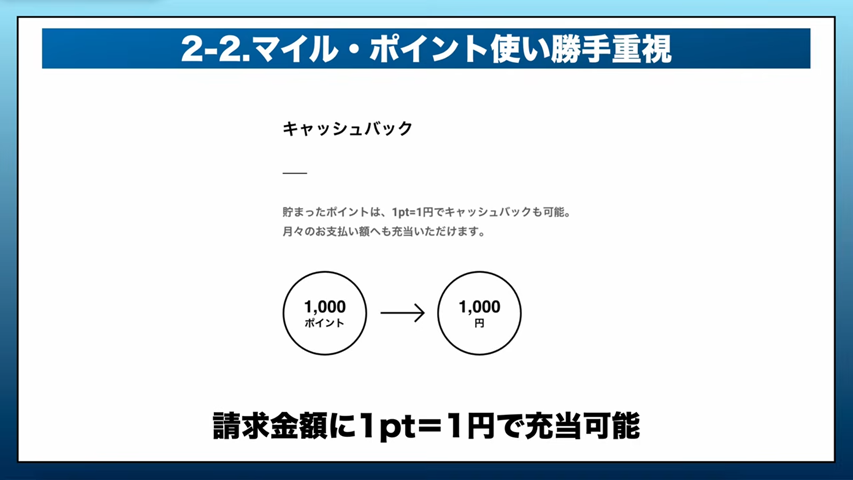

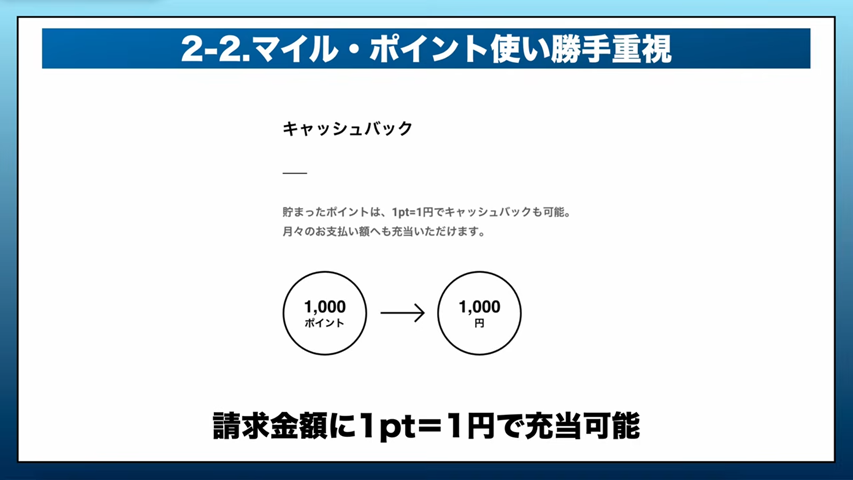

ラグジュアリーカード チタンについては、基本的にどの請求代金に関しても1ポイント1円で充当することができます。

セゾンプラチナ・アメックスに関しては充当できますが、1ポイント4.5円のレートになるため、おすすめできません。

JCBプラチナについても、1ポイントあたり約0.3円のレートとなるため、こちらも充当についてはおすすめできません。

このセゾンプラチナ・アメックスとJCBプラチナに関しては、年会費充当(セゾンプラチナ・アメックスで1ポイント5.5円)など一部高レートで使える場面もありますが、請求充当ではセゾンプラチナ・アメックスが1ポイント4.5円、JCBプラチナが1ポイント約0.3円のレートとなり、これらのカードでポイントを利用する場合、基本還元率で得られる価値(例えば1ポイント5円以上)を下回る使い方はおすすめできません。

ポイント交換については、アメックス・ゴールド・プリファードとセゾンプラチナ・アメックス、JCBプラチナは三角としましたが、ラグジュアリーカード チタンは丸となります。

こちらに関しては、等価交換できるポイントの多さによって決めています。

年会費充当のところはできないと書きましたが、こちらに関しては請求金額に1ポイント1円で充当することができます。

また、dポイントやAmazonギフトカード、Apple Gift Card、PEXのポイントにも等価交換できますので、ポイントの使いやすさという意味では、ラグジュアリーカードのポイントが今回比較している4枚の中では一番良いと思います。

続いてはホテル特典について比較していきたいと思います。

③ホテル特典で選ぶなら

ホテル特典に関しましては、2つの項目に分けて紹介します。

1つ目が費用を抑えてホテルステイで恩恵を受けたい方向けのカード、2つ目が有償でもホテルステイで恩恵を受けたい方向けのカードということで分けて見ていきます。

まずは費用を抑えてホテルステイで恩恵を受けたい方におすすめのカードですが、こちらはアメックス・ゴールド・プリファードになります。

アメックス・ゴールド・プリファードというと、やはり年間200万円決済して獲得することができるフリーステイギフトになりまして、このフリーステイギフトを獲得すれば、1年に1回無料で対象の高級ホテルに宿泊することができます。

この対象のホテルなのですが、中にはこのように年会費以上の料金で利用可能なところもありますので、年会費以上の価値を出すことができます。

そのため、このフリーステイギフトを獲得することができれば、アメックス・ゴールド・プリファードに関しては年会費以外の支出なくホテルステイを楽しむことができます。

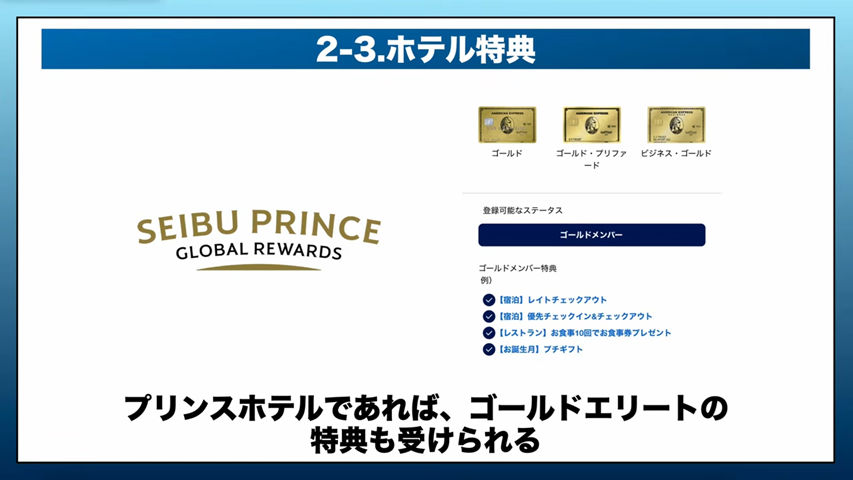

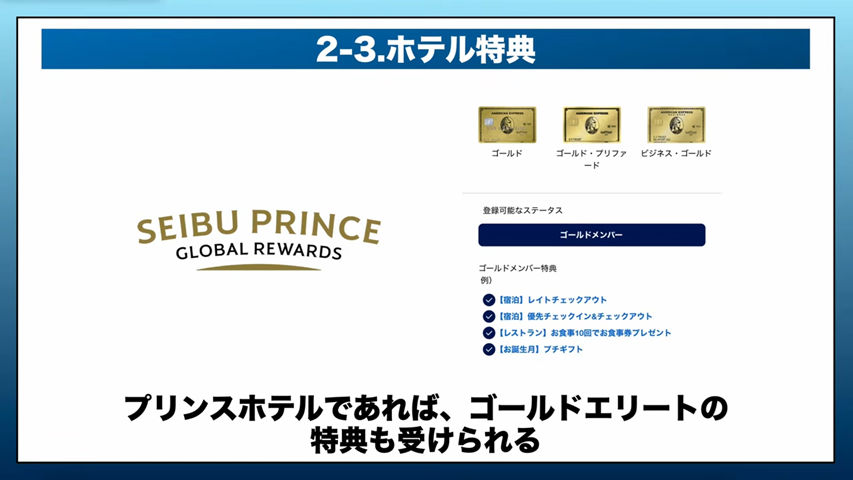

ちなみに、このアメックス・ゴールド・プリファードにつきましては、プリンスホテルに関してはゴールドエリート会員資格をこのカード保有している限り利用できますので、このゴールドエリートの特典をプリンスホテル系列でこのフリーステイギフトを使った際に利用することができます。

また、このアメックス・ゴールド・プリファードで貯まったポイント、アメックスのリワードポイントですが、こちらはトラベルオンライン経由で1ポイント1円で利用することができます。

トラベルオンライン経由であれば、例えばマリオット系列やヒルトン系列、プリンス系列といった系列の縛りもなく、このトラベルオンラインで検索して出てくるホテルどこでも1ポイント1円で利用することができるので、ポイントの堅実な利用先となっています。

このアメックストラベルオンラインの裏側についてはExpediaになってきますので、掲載されているホテルの数もそれなりにあり、選択肢というのも多くなります。

なので、こういったポイントを活用して費用をかけずにホテルステイするにもおすすめできるカードとなっています。

続いて、有償でもホテルステイで恩恵を受けたい方向けのカードについてですが、こちらはラグジュアリーカード チタンが第一候補になってきます。

ラグジュアリーカード チタンに関しては、年会費55,000円しますが、他のラグジュアリーカード ブラックやラグジュアリーカード ゴールドに比べると年会費が安いカードとなっています。

それでいて、このグローバルホテル優待やHotelux(ホテラックス)とのステータスマッチについては、ブラックカードやゴールドカードと同じ条件で利用することができるので、非常にコストパフォーマンスの高いカードとなっています。

有償宿泊前提にはなりますが、グローバルホテル優待もホテルの優待もどちらも高級ホテルで充実した優待を受けることができます。

Hotelux(ホテラックス)に関しましては、エリートプラス会員資格を無料で獲得することができ、通常このHotelux(ホテラックス)のエリートプラス会員資格というのは499ドル、現在のレートで7万円以上してきますので、これを無料で利用できるというだけでも非常に価値が高いと言えるでしょう。

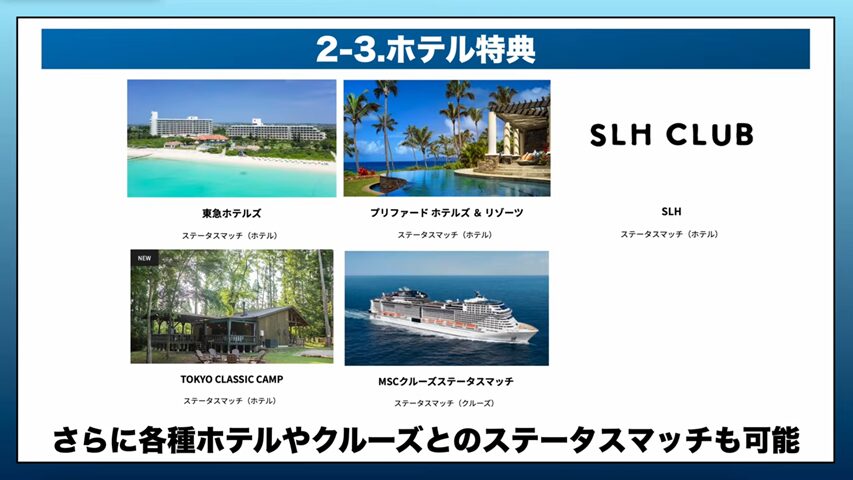

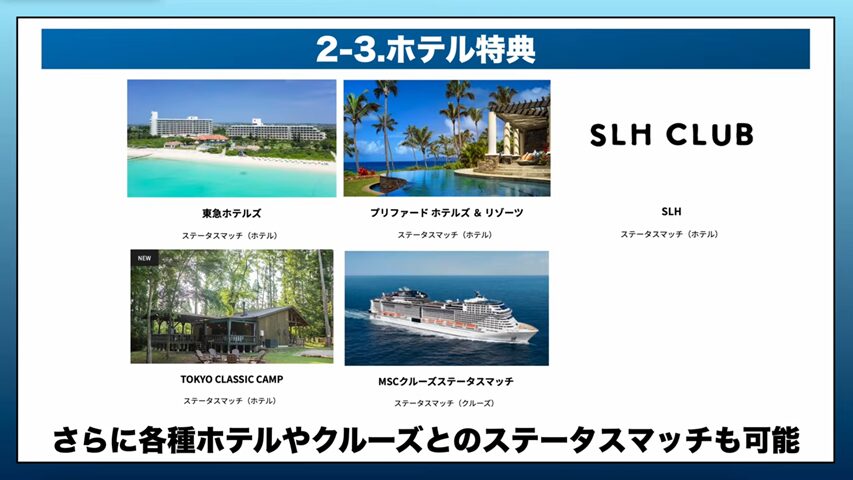

さらに、ラグジュアリーカード チタンに関しては、各種ホテルやクルーズとのステータスマッチも利用することができます。

こちらも有償宿泊前提にはなるのですが、ここまでのステータスマッチを受けることができるカードは他の3枚にはないので、やはりこのラグジュアリーカード チタンに関しては、有償でもホテルで充実した特典を受けたい方向けのカードとなっています。

次点に関してはセゾンプラチナ・アメックスがおすすめで、こちらは独自の特典で高級ホテルでの優待を受けられる他、星野リゾートで割引価格で宿泊することができる特典も用意されています。

この星野リゾートにつきましては別動画で紹介していますが、私も時々利用している特典になります。

さらに一休ダイヤモンド会員を体験することができますので、これらの特典は有償宿泊前提ではあるのですが、利用すればお得にホテルステイを楽しめる特典となっています。

続いてプライオリティパスを重視する方向けにおすすめのカードを紹介していきます。

④プライオリティパス重視で選ぶなら

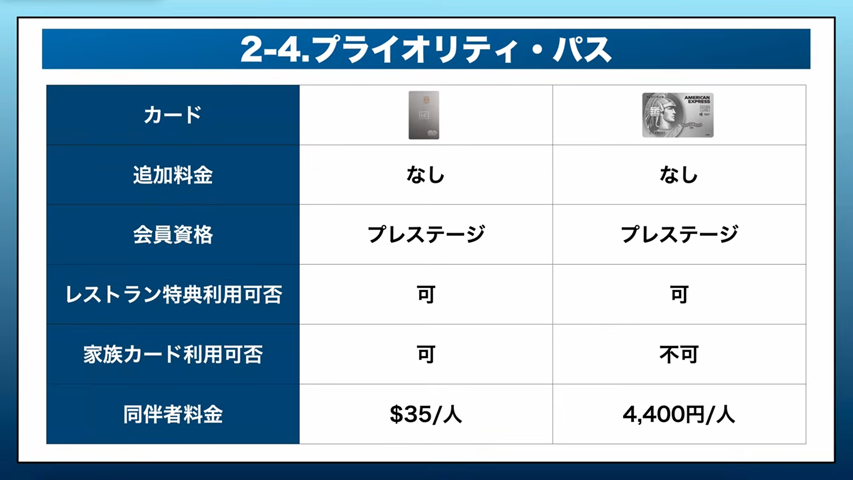

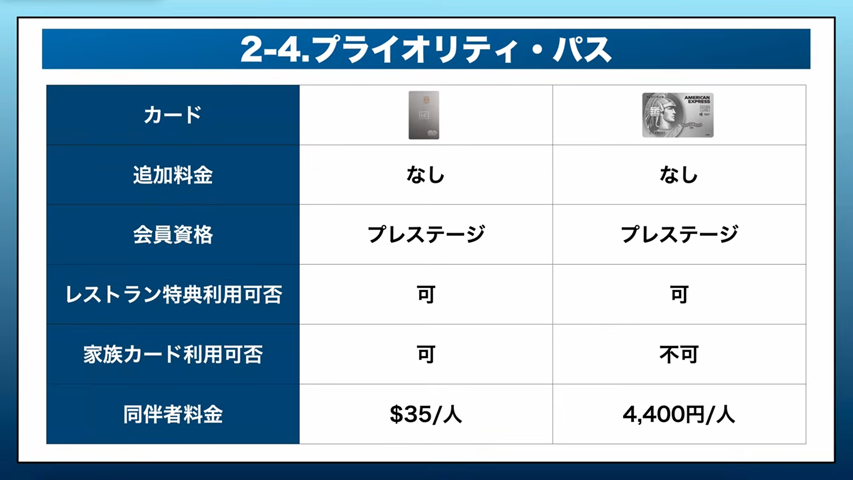

プライオリティパスを重視する場合はこの2枚がおすすめです。

どちらもプレステージ資格でプライオリティパスを利用することができ、利用条件はこの通りとなります。

追加料金はどちらのカードも必要ありません。

会員資格はプレステージで、レストラン特典も国内海外どちらでも利用することができます。

違いが出てくるのは、家族カードでプライオリティパスを利用できるかと、同伴者料金になります。プライオリティパス目的だけで発行するのであれば、年会費を考慮するとセゾンプラチナ・アメックスの方が良いですし、家族カードでの利用やその他の特典を重視するのであればラグジュアリーカード チタンを選ぶのが良いと思います。

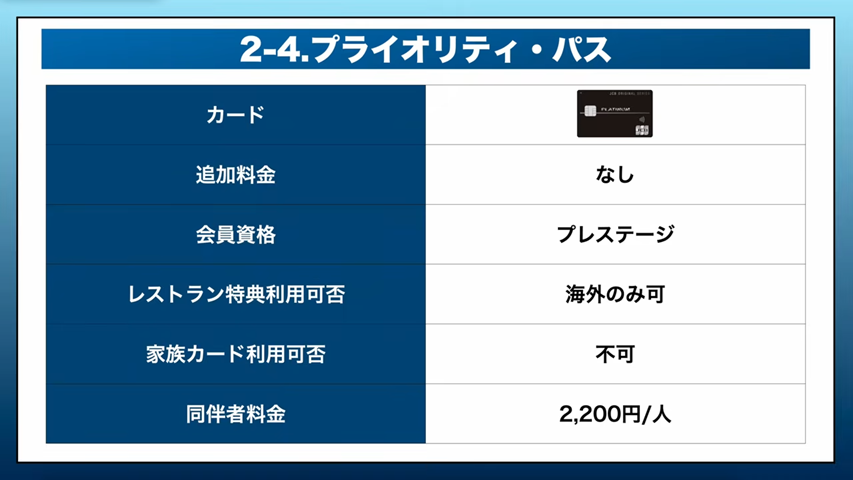

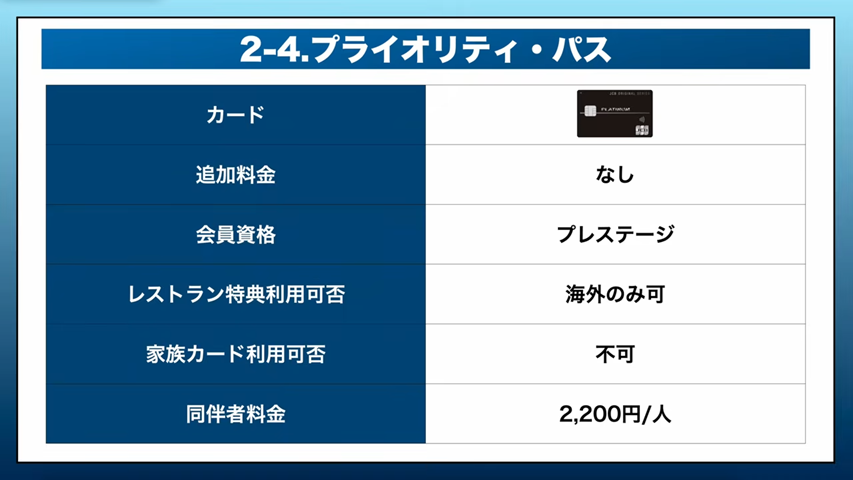

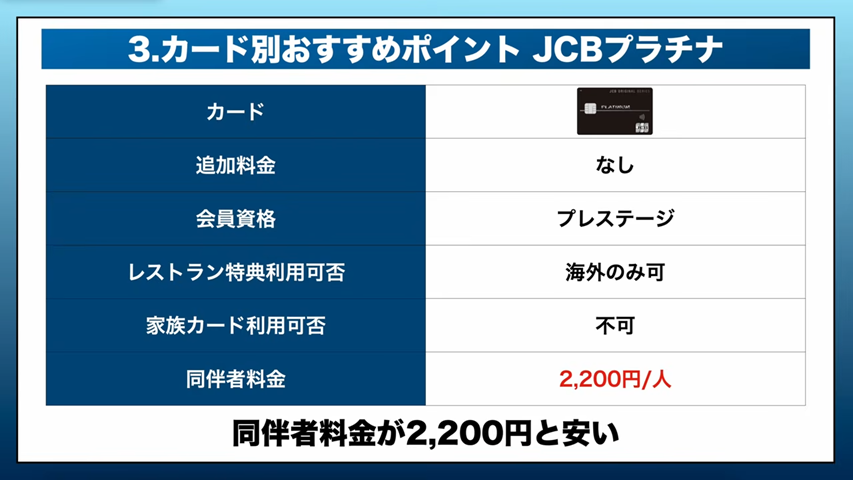

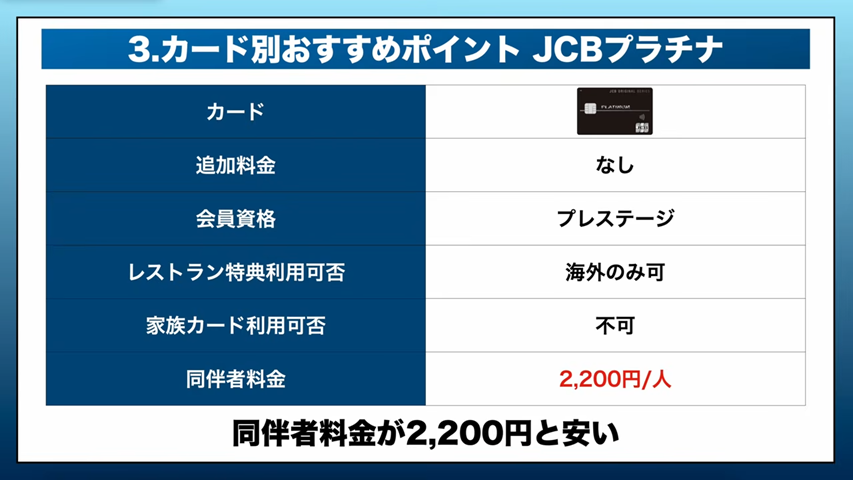

次点に関してはJCBプラチナになりまして、JCBプラチナのプライオリティパスの条件はこのようになります。

会員資格はプレステージになるのですが、レストラン特典は現在国内のレストラン特典は利用できなくなっており、海外でのみ利用することができます。

家族カードも、このJCBプラチナに付帯するプライオリティパスでは利用することができないのですが、同伴者料金が1人当たり2,200円とかなり安くなっていますので、同伴者と利用する前提の方はこのJCBプラチナも良いでしょう。

海外につきましては、現在も引き続きレストラン特典を利用できるカードとなっています。

プライオリティパスは基本的に海外のラウンジですが、国内空港ラウンジについても条件を一覧にするとこのようになりまして、国内空港ラウンジに関してはJCBプラチナが一番充実しています。

このアメックス・ゴールド・プリファードにつきましては、6月1日以降、対象の空港が29空港から14空港に減少してしまうので、新しい条件で記載していまして、横並びで見ると、一番対象空港がこのアメックス・ゴールド・プリファードが少なくなっています。

ラグジュアリーカード チタンも27空港とそれなりにありまして、セゾンプラチナ・アメックスも32空港と空港数としては多いのですが、セゾンプラチナ・アメックスは同伴者が有料となっていますので、セゾンプラチナ・アメックスを国内空港ラウンジで使うのであれば、JCBプラチナを選んだ方が充実していて同伴者も1名無料で利用できるので良いでしょう。

⑤海外旅行保険で選ぶなら

では続いて海外旅行保険について見ていきたいと思います。

まずは通常の海外旅行保険から比較していきます。

一覧にするとこのようになりまして、付帯条件で選ぶのであれば、ラグジュアリーカード チタンが自動付帯で良いかと思います。

ただ、自動付帯ではあるのですが、保証内容が少し少ないんですよね。

なので、付帯条件で選ぶのであればラグジュアリーカード チタンが自動付帯で良いのですが、保証金額で選ぶのであれば利用付帯であるもののJCBプラチナが一番良いです。

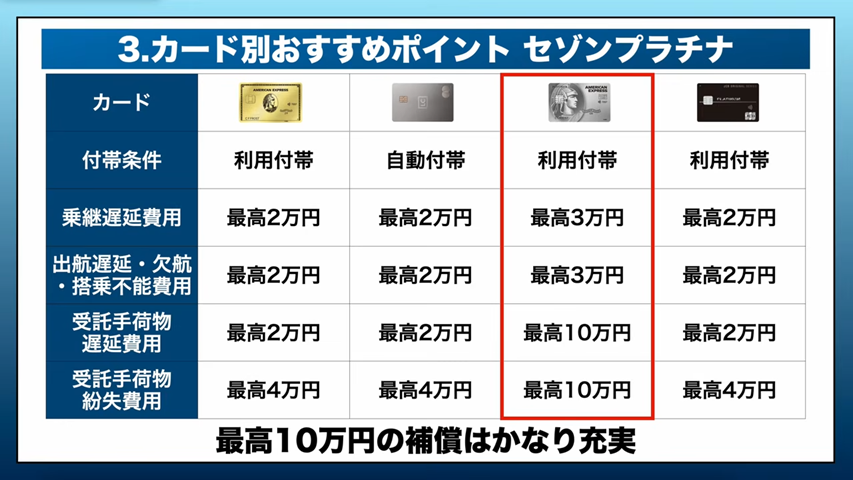

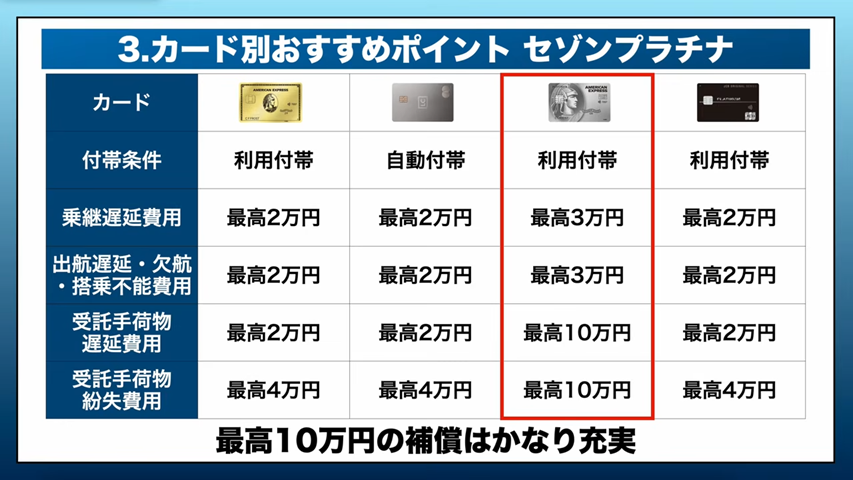

続いて航空機関連の保険についても見ていきます。

この航空機関連の保険について一覧にするとこのようになりまして、この航空機関連の保険につきましては、セゾンプラチナ・アメックスがやはり一番充実しているかなと思います。

この搭乗手荷物遅延費用・搭乗手荷物紛失費用の最高10万円というのはダントツして充実していますよね。

付帯条件で選ぶのであれば、自動付帯であるラグジュアリーカード チタンになりまして、JCBプラチナについては国内線利用時も対象になりますので、国内中心の方で国内線利用時もこういった保証を受けたいという方はJCBプラチナでも良いのかなと思います。

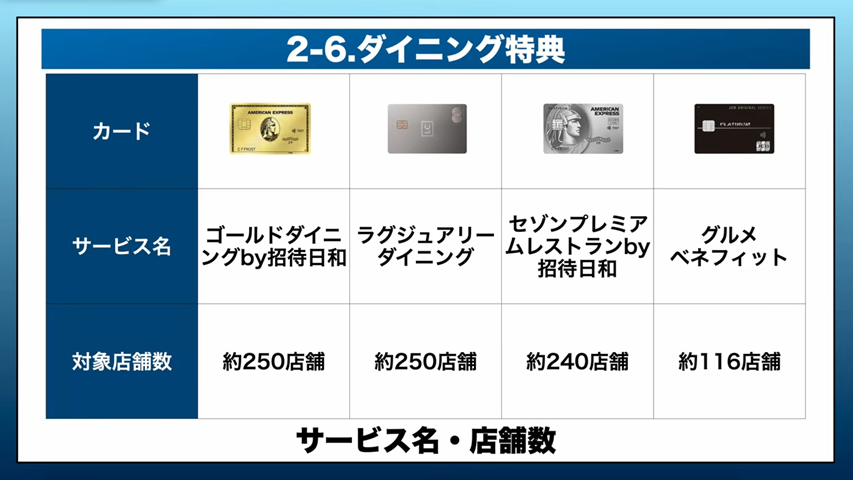

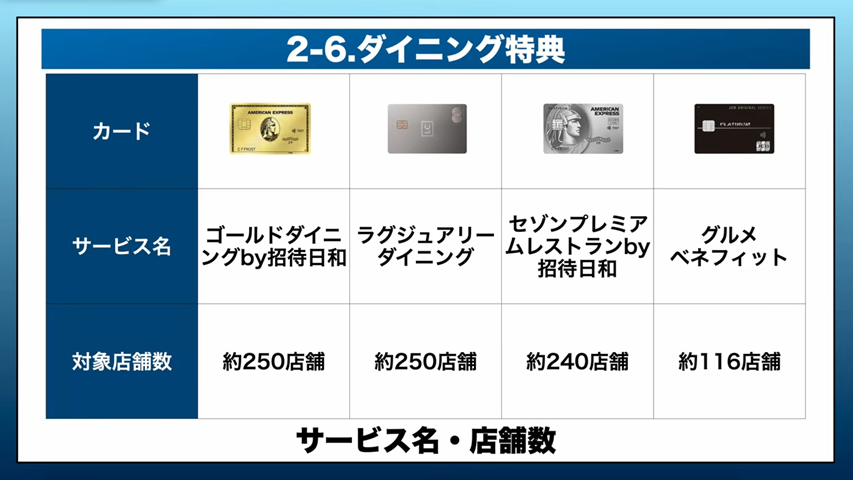

⑥ダイニング特典で選ぶなら

ではここからはダイニング特典について比較していきたいと思います。

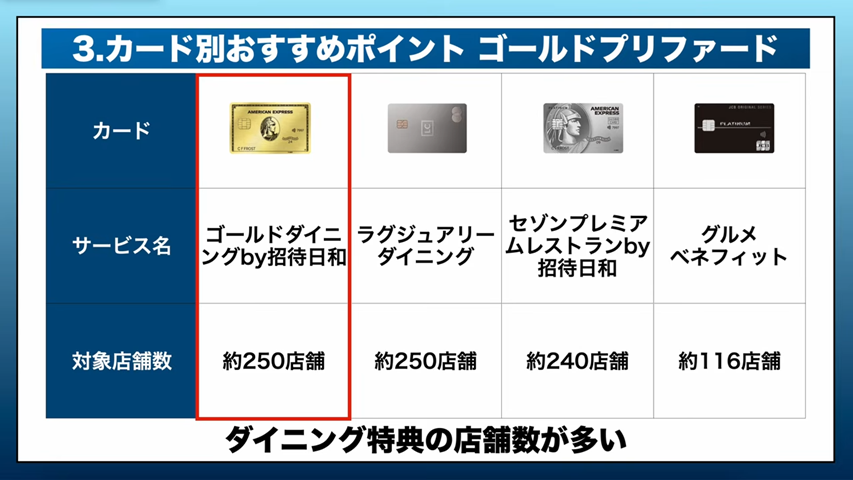

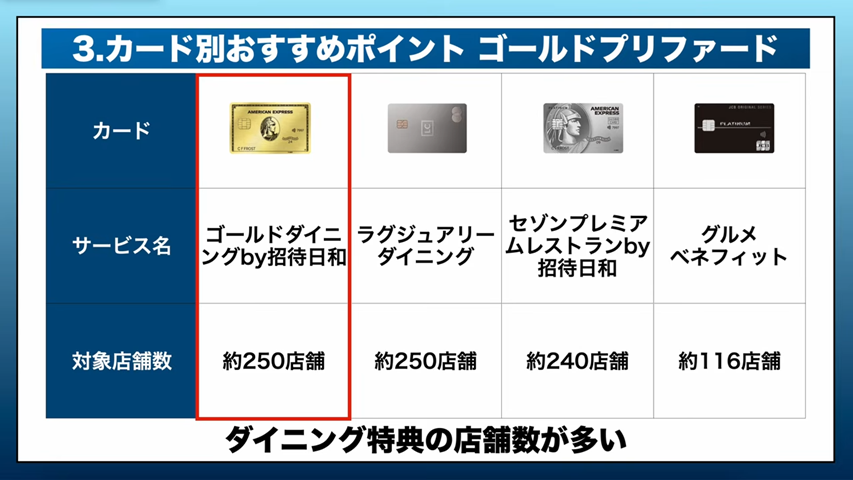

どのカードにもダイニング特典があり、コース料理2名以上の利用で1名分無料になる特典も、どのカードでも利用することができます。

なので今回このコース2名以上の利用で1名分無料になる特典をベースに比較していきたいと思います。

この特典を一覧にするとこのようになりまして、サービス名称は異なりますが、基本的に2名以上で利用した場合に1名分無料になるという特典を受けることができまして、対象店舗数で選ぶのであれば、アメックス・ゴールド・プリファードかラグジュアリーカード チタンが約250店舗あるということで一番店舗数が多いです。

ただ、この2枚のカード、年会費がそれぞれ一番高いカード、二番目に高いカードということになりますので、年会費で選ぶのであれば、JCBプラチナも対象店舗数116店舗ということで、それ以外のカードに比べると少ないのですが、年会費が一番安いので、そういった選び方も良いのかなと思います。

ラグジュアリーカード チタンに関しては最大6名の利用で3名分が無料になる特典もありますので、人数が多い場合についてはこのラグジュアリーカード チタンで良いかなと思います。

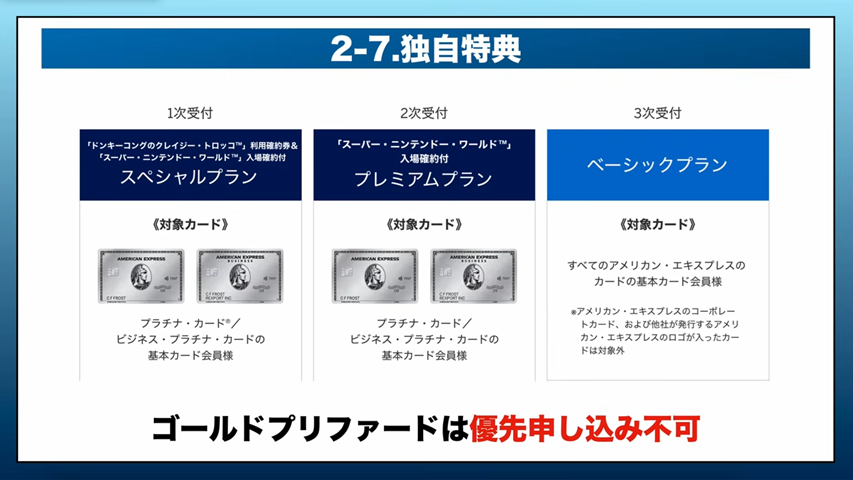

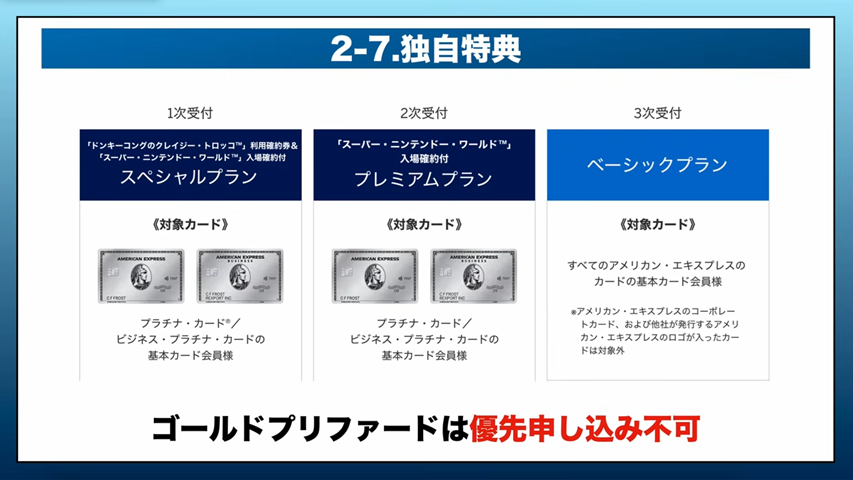

⑦独自特典で選ぶなら

では最後、7項目め、独自特典について比較していきたいと思います。

特徴ある特典で選ぶのであれば、ラグジュアリーカード チタンかJCBプラチナが良いかなと思っていまして、ラグジュアリーカードの特典については一部こちらの動画で紹介していますが、カフェ・アワーであったり、全国映画館であったり、国立美術館の優待であったり、あとは最近ですね、Klookとのコラボも開始しているということで、新しいカードだけあって特徴的な特典が多いカードとなっています。

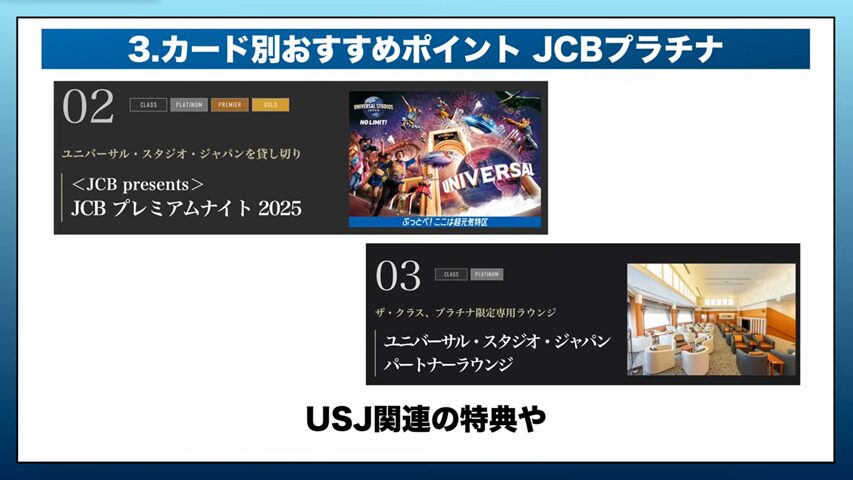

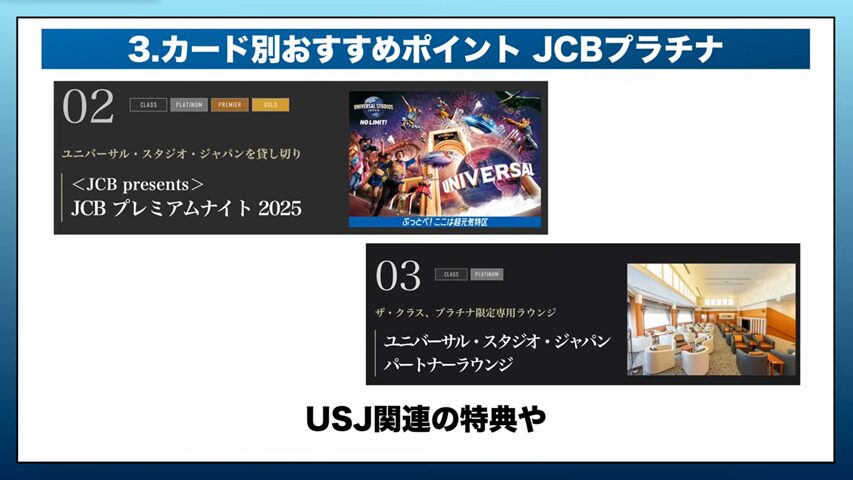

JCBプラチナに関しましても、この4月1日にJCBプレミアム会員向けのサービスが改定されまして、このUSJの貸切イベントも追加されましたし、年間500万円以上利用すれば、このUSJのパートナーラウンジも利用することができます。

さらにこのJCBプラチナに関しては、京都駅にあるJCBラウンジ京都も利用することができるほか、ちょっとこちら2025年6月30日までの特典なのですが、シンガポールのマリーナベイ・サンズのサンズ・ライフスタイル・プログラムとのステータスマッチを利用することができます。

アメックスにも会員限定イベントがあって、こちらが結構特徴のある特典イベントになっているので、アメックス・ゴールド・プリファードも選択肢の一つに入ってくるのですが、注意点としてはこのアメックス・ゴールド・プリファードに関しては最上位のカードではないので優先申し込みができません。

ではここからは、ここまで紹介してきた内容を踏まえて、カード別のおすすめポイントを紹介していきたいと思います。

カード別のおすすめポイント

この項目ではカードごとに、こういった方にこのカードがおすすめですよ、といったところを紹介していきます。

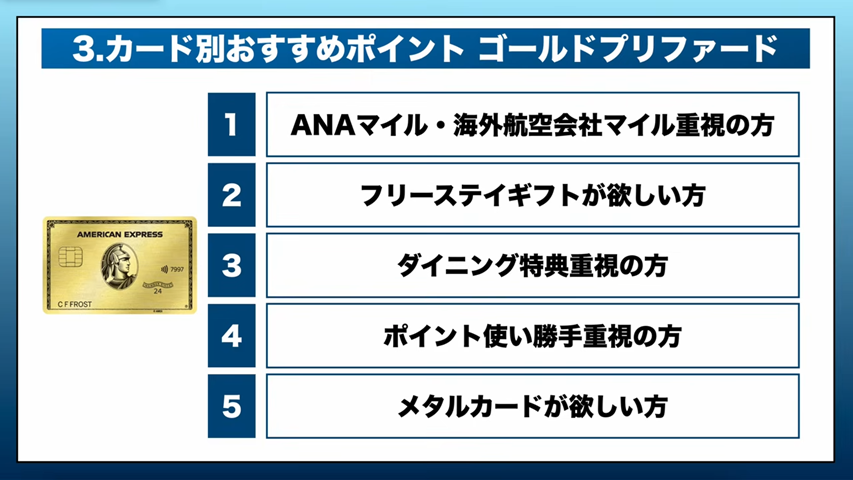

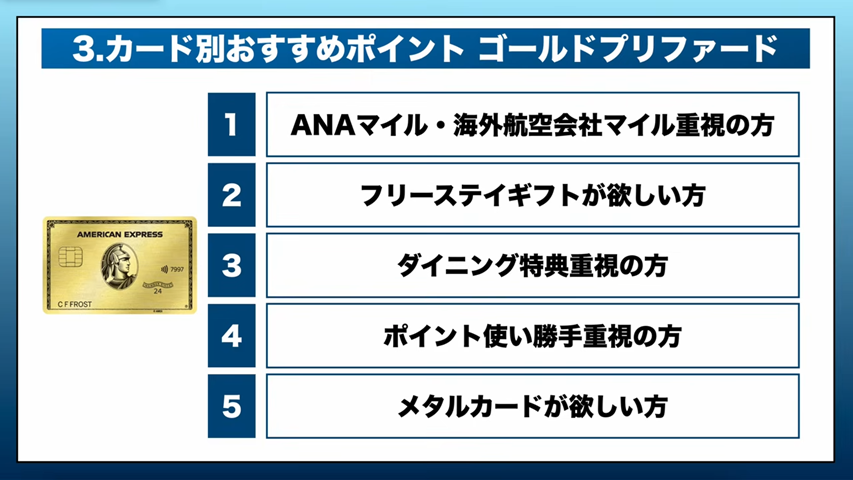

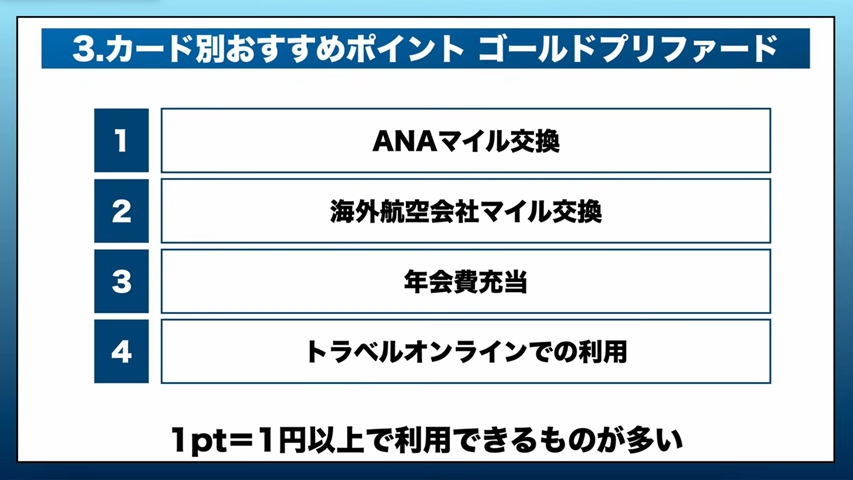

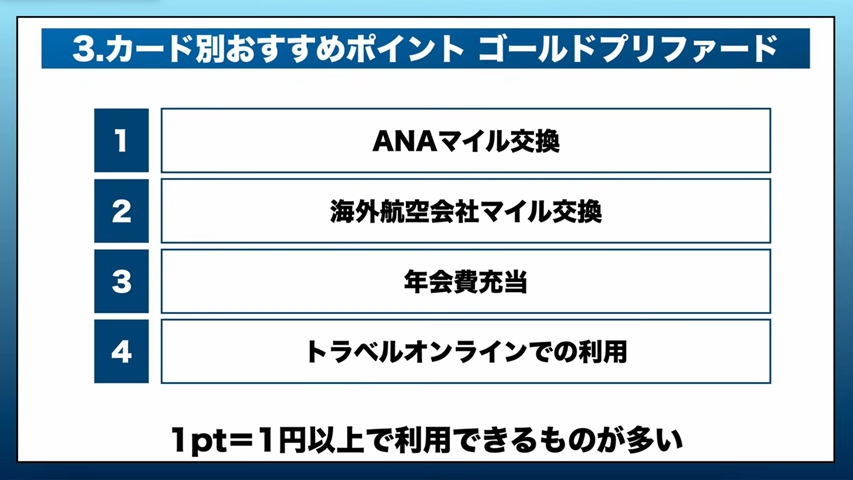

まずはアメックス・ゴールド・プリファードがおすすめな方です。

アメックス・ゴールド・プリファードがおすすめな方

アメックス・ゴールド・プリファードがおすすめなのは、こちらの5点に当てはまる方で、まずはANAマイル・海外航空会社のマイルを重視する方です。

このアメックス・ゴールド・プリファードに関しては、年間移行手数料がかかったり年間移行上限があるのですが、ANAマイルを1%で貯めることができますし、海外航空会社のマイルに関しましても12社のマイルに移行手数料・移行上限なく交換することができますので、こういったマイルを重視している方にとってはこのアメックス・ゴールド・プリファードはかなり良いカードになってきます。

続く2点目はフリーステイギフトが欲しい方ということで、アメックス・ゴールド・プリファードは今回紹介している4枚の中で唯一この無料宿泊特典フリーステイギフトがあるカードとなっています。

続いてダイニング特典重視の方です。

こちらに関しましては、店舗数がやはりこのアメックス・ゴールド・プリファードに関しては約250店舗と、今回紹介している4枚の中では一番多いカードとなっていますので、このダイニング特典を重視する方にとってもおすすめできるカードです。

続く4点目はポイントの使い勝手重視の方ということで、このアメックス・ゴールド・プリファードに関しては1ポイント1円以上で利用できるものが多いです。

例えばマイルであれば1マイル2円以上の価値で十分利用することができますし、年会費充当やトラベルオンラインでの利用に関しても1ポイント1円で利用することができるので、ポイントの使い勝手を重視したいという方にもおすすめできるカードです。

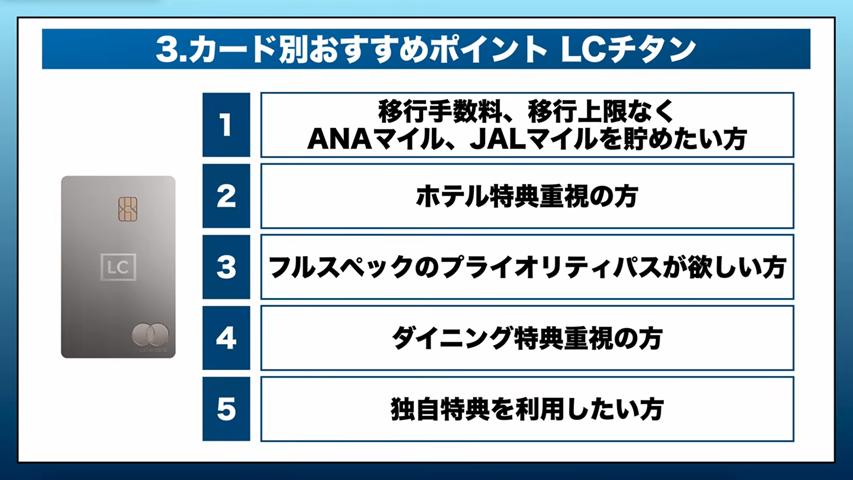

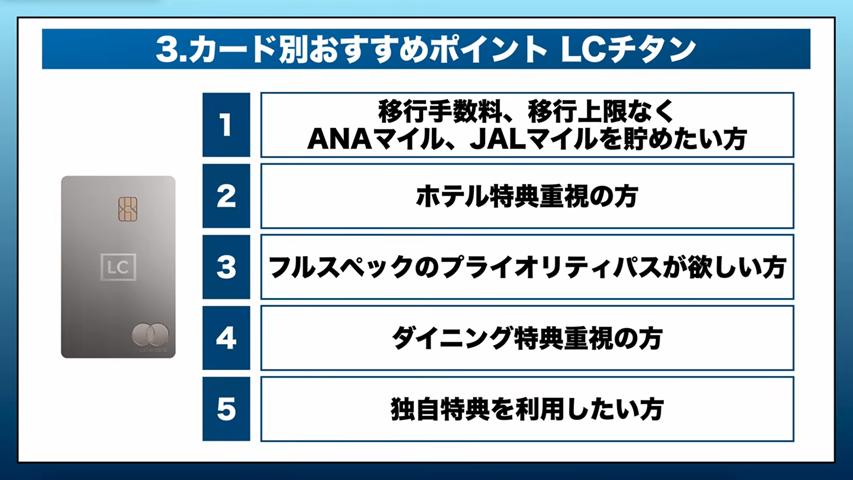

ラグジュアリーカード チタンがおすすめな方

続いてはラグジュアリーカード チタンがおすすめな方です。

ラグジュアリーカード チタンがおすすめな方はこちらの5点に当てはまる方で、まず1点目は移行手数料・移行上限なくANAマイル・JALマイルを貯めたい方です。

先ほど、このラグジュアリーカード チタンのマイルの項目のところで紹介したように、チャージルートを組めばかなりの高還元を得ることができますので、そういった手間がかかっても苦にならない方は、ラグジュアリーカード チタンでそういったルートを活用して高還元を受けるというのも選択肢になってくるかと思います。

続く2点目はホテル特典重視の方ということで、このラグジュアリーカード チタンに関しては有償宿泊前提ではあるのですが、グローバルホテル優待であったりとか、Hotelux(ホテラックス)とのステータスマッチとか、あとその他ホテル・クルーズとのステータスマッチがありますので、このホテル関連特典がかなり充実しているカードになります。

続く3点目はフルスペックのプライオリティパスが欲しい方ということで、このラグジュアリーカード チタンに付帯するプライオリティパスはプレステージ資格が付帯し、また国内海外のレストラン特典も現状ですね、引き続き無制限で利用することができます。

続く4点目はダイニング特典重視の方ということで、先ほどアメックス・ゴールド・プリファードのところで少し触れましたが、このラグジュアリーカードにつきましても約250店舗対象店舗がありますので、そういったダイニング特典を活用していきたい方にもおすすめできるカードとなります。

最後5点目は独自特典を利用したい方ということで、ラグジュアリーカードにはですね、やはり他のカードにはないユニークな特典が多いので、こういった特典を利用してみたい方におすすめできるカードとなっています。

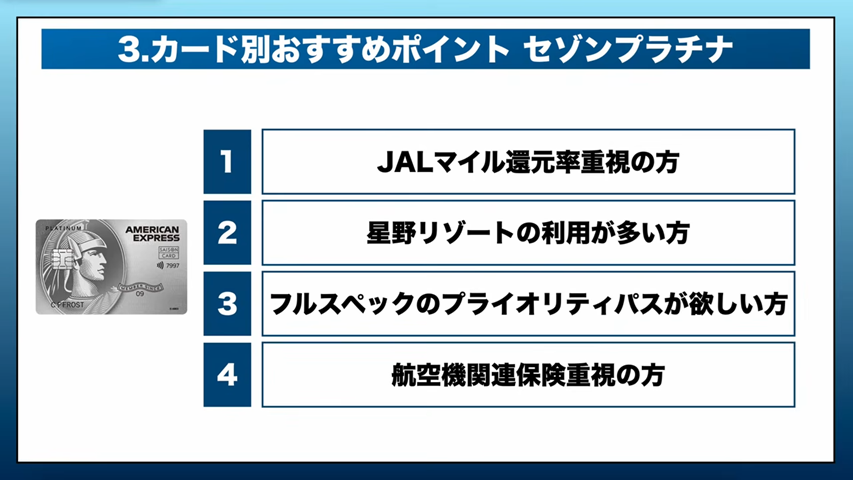

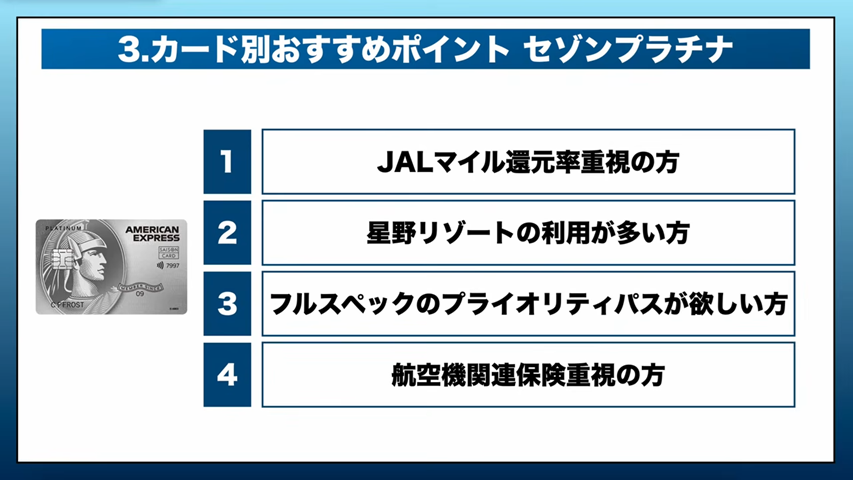

セゾンプラチナ・アメックスがおすすめな方

続いてはセゾンプラチナ・アメックスがおすすめな方です。

このカードがおすすめな方はこの4点に当てはまる方で、まず1点目はJALマイル還元率重視の方です。

こちらセゾンマイルクラブ年会費5,500円が追加でかかってくるのですが、JALマイル還元率が普通に決済するだけで1.125%還元を受けることができますので、JALマイルを決済で少しでも多く貯めたいという方におすすめできるカードです。

続く2点目は星野リゾートの利用が多い方ということで、先ほどのホテル特典のところで紹介しましたが、こちらのカードはセゾンが発行するカードになりますので、この星野リゾートの優待を受けることができます。

ただ、この星野リゾートの優待については、このセゾンプラチナ・アメックスでなくても、年会費無料のセゾンが発行するカードやUCカードが発行するカードでも利用することができますので、この特典だけを目当てに発行するのはちょっともったいないので、この特典だけを利用したいという方は年会費無料のセゾンが発行するカードでも良いかなと思います。

続いて3点目、こちらはですね、フルスペックのプライオリティパスが欲しい方ということで、先ほどのラグジュアリーカード チタンと同様になってくるのですが、このセゾンプラチナ・アメックスには、プレステージ資格のプライオリティパスが付帯し、国内海外ともにレストラン特典も現状無制限で利用することができますので、フルスペックのプライオリティパスがどうしても欲しい方におすすめできるカードとなります。

最後は航空機関連保険重視の方ということで、このセゾンプラチナ・アメックスに関しましては、先ほども紹介したように今回の4枚の中では一番ですね、この航空機関連の保険が充実しているカードとなっています。

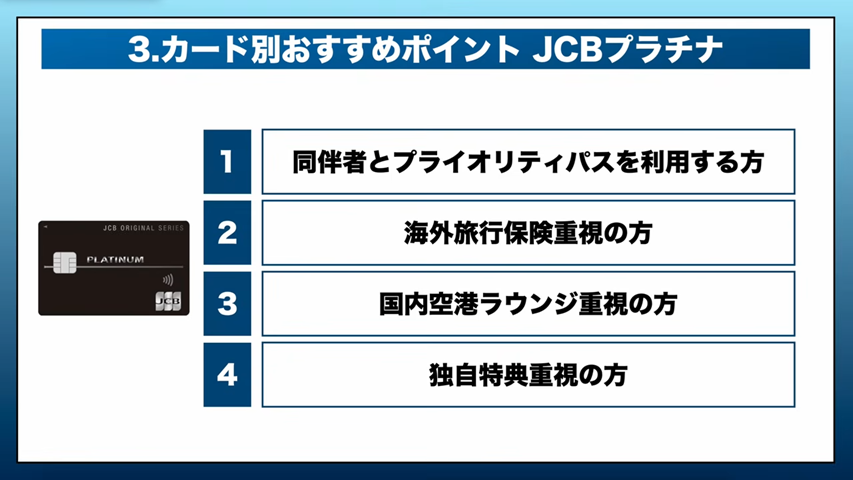

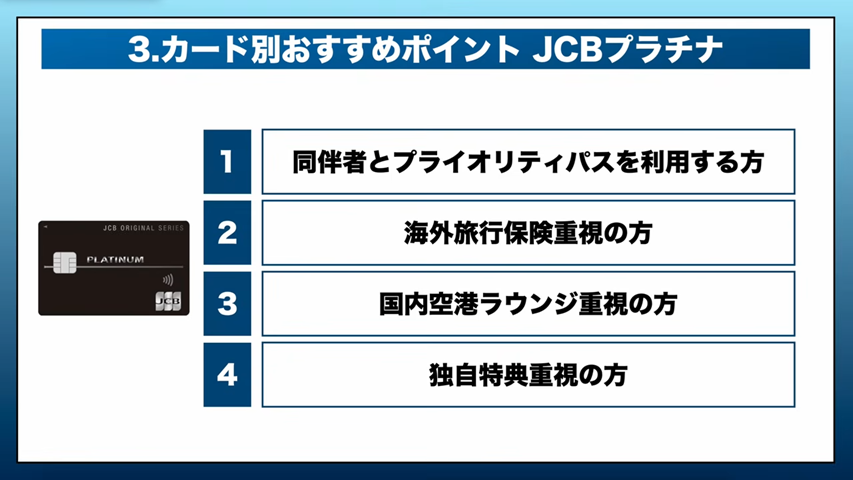

JCBプラチナがおすすめな方

最後、JCBプラチナがおすすめな方について見ていきたいと思います。

JCBプラチナがおすすめな方はこの4点に当てはまる方で、まず1点目が同伴者とプライオリティパスを利用する方です。

このJCBプラチナに付帯するプライオリティパス、現状ですね、国内のレストラン特典は利用できなくなってしまったのですが、引き続き会員資格としてはプレステージを利用することができて、海外のみですが、えっと、レストラン特典も継続して利用することができます。

続く2点目は海外旅行保険重視の方ということで、先ほど海外旅行保険のところで説明したようにですね、海外旅行保険の保障内容というのがかなり充実しています。

障害治療費用・疾病治療費用1,000万円というのは、年会費16万5,000円のアメックス・プラチナと同じ保証内容となっています。

続く3点目は国内空港ラウンジ重視の方ということで、このJCBプラチナで利用できる国内の対象空港のラウンジについては35空港で用意されていまして、同伴者も1名無料で利用することができますので、航空会社のステータスを持っていなくて、飛行機は結構利用するけれども、そういった時に国内の空港ラウンジを使いたいという方に、やはり対象空港数が多いのでおすすめできるカードとなります。

最後4点目は独自特典重視の方ということで、このJCBプラチナに関してはUSJ関連の特典とかですね、あとはハワイでの特典が用意されていますので、こういった独自の特典を利用したい方におすすめできるカードとなっています。

入会特典

それでは最後、この4枚の入会特典について見ていきます。

アメックス・ゴールド・プリファードの入会特典

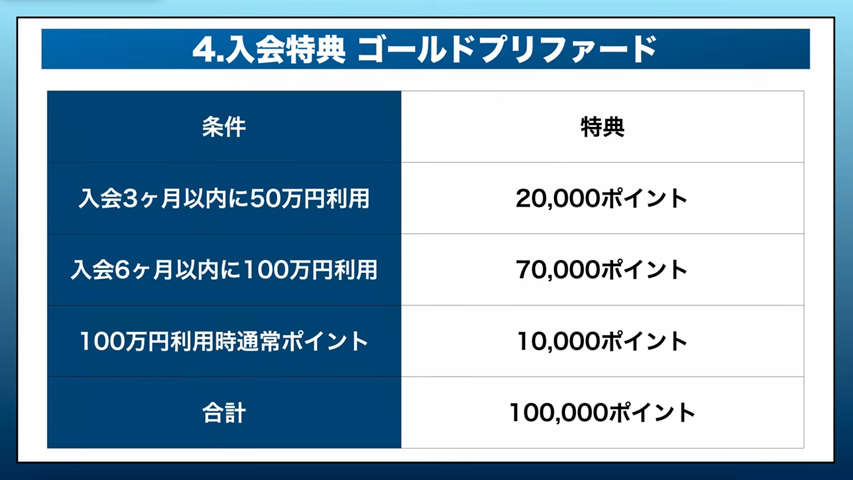

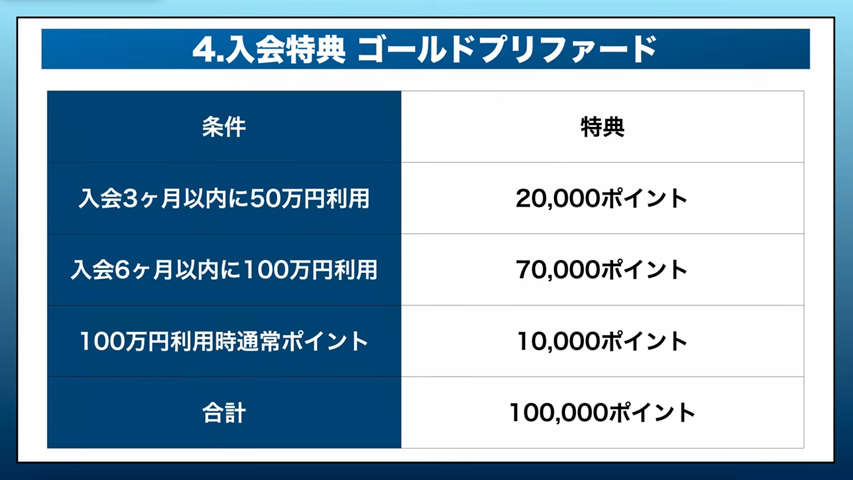

まずはアメックス・ゴールド・プリファードの入会特典です。

現状、公式サイト経由で11万ポイントを獲得できるキャンペーンが開催されています。

内訳はこの通りとなりまして、入会3ヶ月以内に50万円利用で2万ポイント、入会6ヶ月以内に100万円利用で7万ポイントで、100万円利用時の通常ポイント1万ポイントを合計して10万ポイントを獲得できるキャンペーンとなっています。

ラグジュアリーカード チタンの入会特典

続いてはラグジュアリーカード チタンの入会特典です。

こちらに関してはアンバサダー経由の入会限定特典となるのですが、チタンカードは15,000ポイント獲得できる特典内容となっています。

獲得条件はカード入会日を含む4ヶ月間で合計30万円以上利用することになりまして、こちらブラックカードもゴールドカードも同じ条件です。概要欄のリンクからアクセスし、紹介コードを入力すると適用されます。

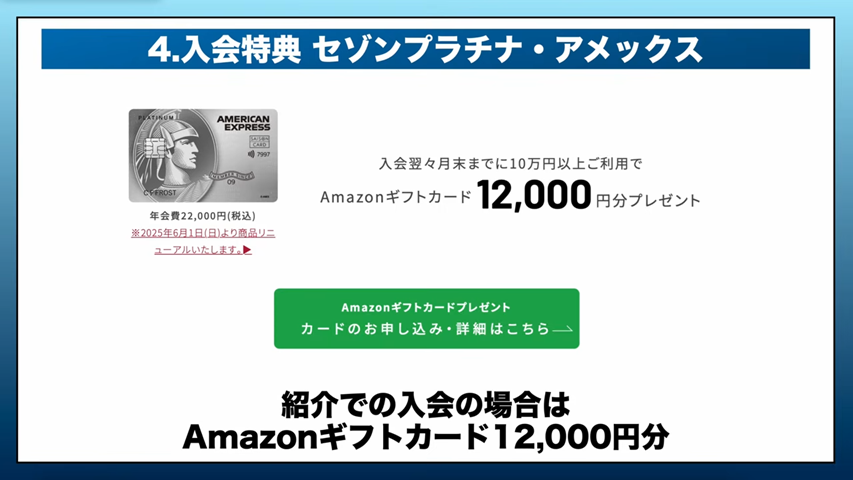

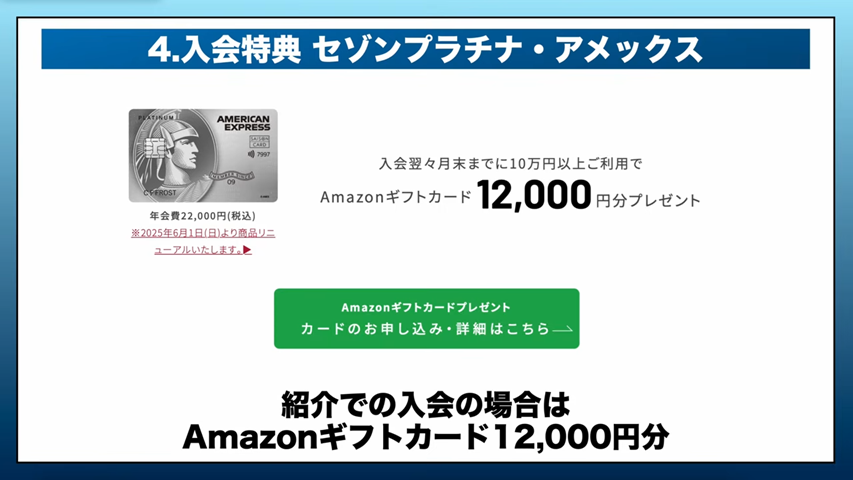

セゾンプラチナ・アメックスの入会特典

続いてセゾンプラチナ・アメックスの入会特典です。

こちらに関しては公式サイトはですね、永久不滅ポイント2,000ポイント、1万円相当分の特典が用意されていまして、獲得条件は入会月の翌々月末までに10万円以上利用することが条件となっています。

獲得条件については変更はないそうです。

こちら紹介での入会の場合はAmazonギフトカードが12,000円分になります。

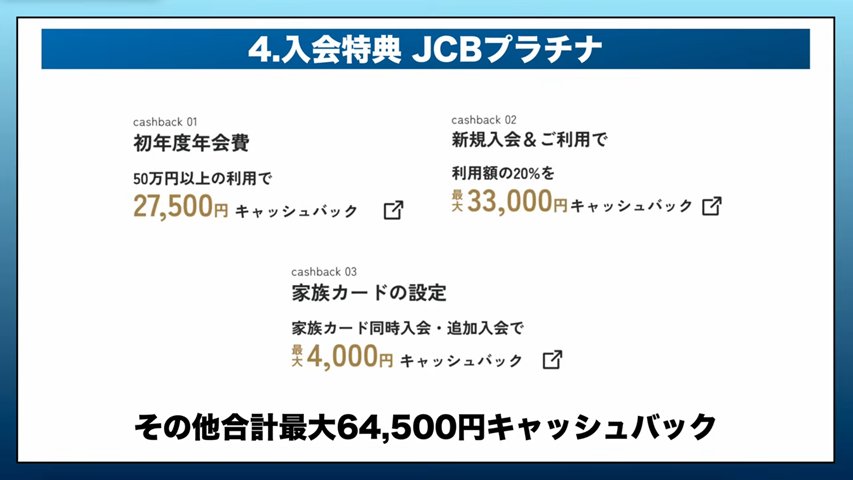

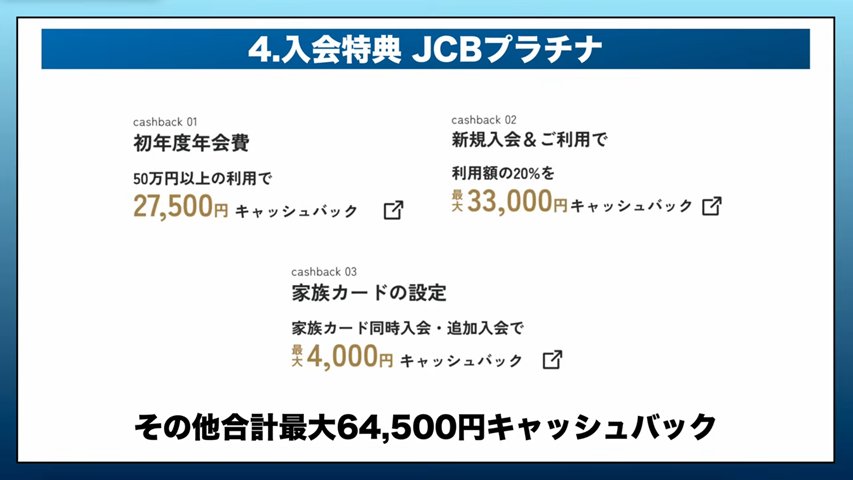

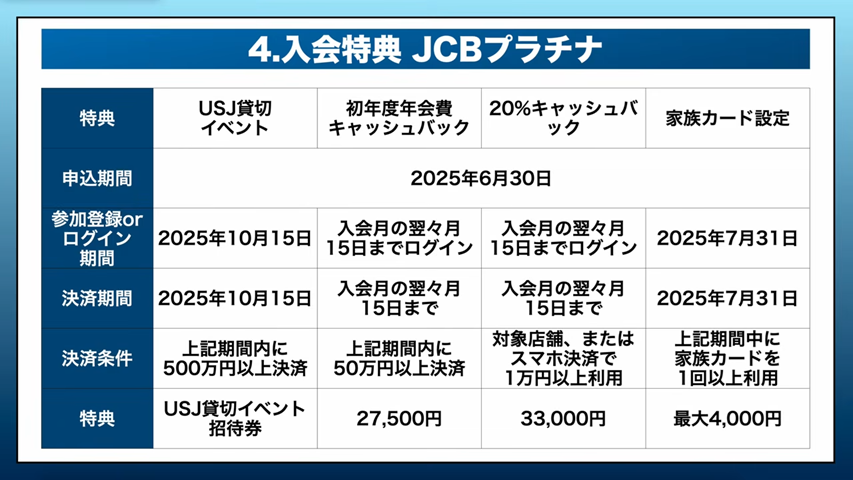

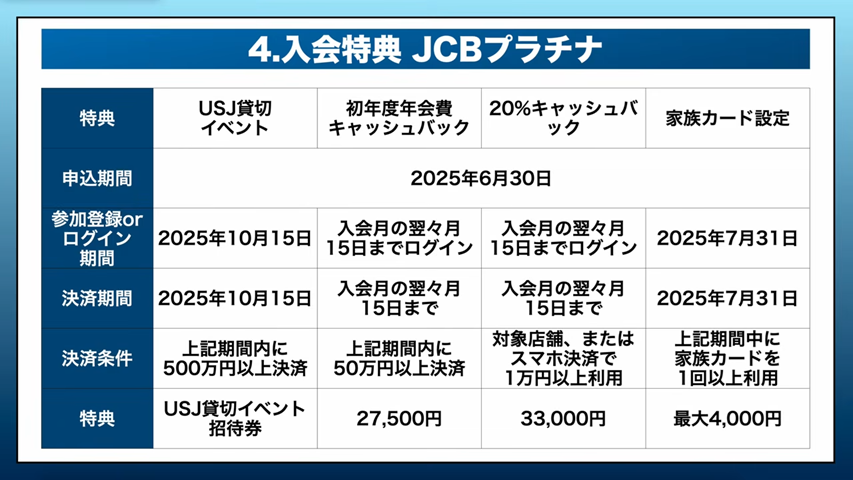

JCBプラチナの入会特典

最後、JCBプラチナの入会特典について見ていきます。

まずこちらですね、USJのJCBプレミアムナイトの貸切ご招待券がプレゼントされるキャンペーンが現在行われていまして、こちら申し込み期間は2025年6月30日までとなっています。

この期間内にJCBプラチナに新規入会または切り替えた方が対象となりまして、期間内のキャンペーン参加登録も必須になってきます。

なのでこちら2025年10月15日までにカード発行された後、キャンペーン登録を忘れずにするようにしてください。

条件の2つ目として、2025年10月15日までにこのJCBプラチナで200万円以上利用する必要があります。

これ以外にも合計ですね、最大64,500円キャッシュバックされる特典が用意されていまして、申し込み期間はどれもですね、2025年6月30日までとなっています。

条件をちょっと一覧にするとこのようになります。

USJの貸切イベントに関しましては先ほど紹介した通りとなりまして、初年度年会費のキャッシュバックは、入会月の翌々月15日までにMyJCBにログインし、入会月の翌々月15日までに50万円以上利用すると27,500円がキャッシュバックされます。

続いて20%キャッシュバックです。

こちらは入会月の翌々月15日までにMyJCBにログインし、入会月の翌々月15日までに対象店舗またはスマホ決済で1万円以上利用した場合、その利用金額から20%がキャッシュバックされるもので、最大キャッシュバック金額は33,000円です。

最後、家族カードの設定です。

こちらは2025年6月30日までに家族カードを追加発行し、その家族カードで2025年7月31日までにMyJCBにログインする必要があります。

その後、7月31日までに家族カードを1回以上利用すると、家族カード1枚につき2,000円、最大4,000円がキャッシュバックされる特典内容となっています。

まとめ

今回はこの中ならどのカードを選ぶということで、ラグジュアリーカード チタン、アメックス・ゴールド・プリファード、セゾンプラチナ・アメックス、JCBプラチナを徹底比較しながら紹介してきました。

どのカードも年会費は決して安くはないのですが、活用次第で価値を出せるカードとなっていますので、今回こちらの7項目ごとにおすすめのカードを紹介してきましたので、ぜひカード選びの参考にしていただければなと思います。

今後も別の似たカード同士での比較記事もアップしていきたいと思いますので、そちらも楽しみにしていただけると嬉しいです。