エグチ

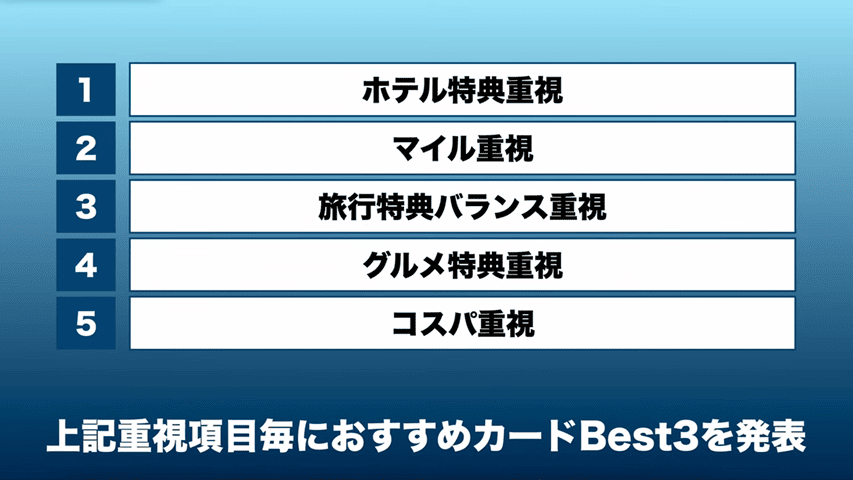

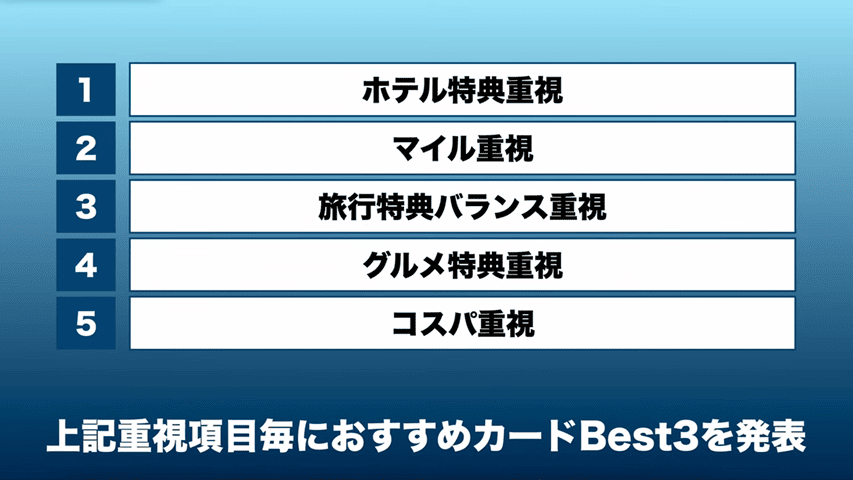

エグチ本日は「AMEXのどのカードがおすすめか」ということで、重視項目別のおすすめカードランキングを発表します。

「たくさん種類があるけれど、結局どのAMEXカードが自分に合っているんだろう?」

そんな疑問をお持ちの方のために、本記事では「ホテル特典」「マイル」「旅行特典全体」「グルメ」「コストパフォーマンス」という5つの項目に分け、それぞれのおすすめカードをランキング形式で詳しく解説します。

ご自身のライフスタイルに合った一枚を見つけるための、参考にしていただければ幸いです。

【限定】110,000pt ボーナス中!

※本特典は当ページ経由限定(オンライン完結・所要7分)

ランキングの前提

ランキングを発表する前に、今回の選定における前提を5点説明します。

まずは、ホテル特典を重視する際のベスト3です。

こちらのペルソナに関しては、今回はランキングの対象外とします。

このペルソナAMEXを除いた、全てのAMEXカードの中からベスト3をそれぞれ選んでいきます。

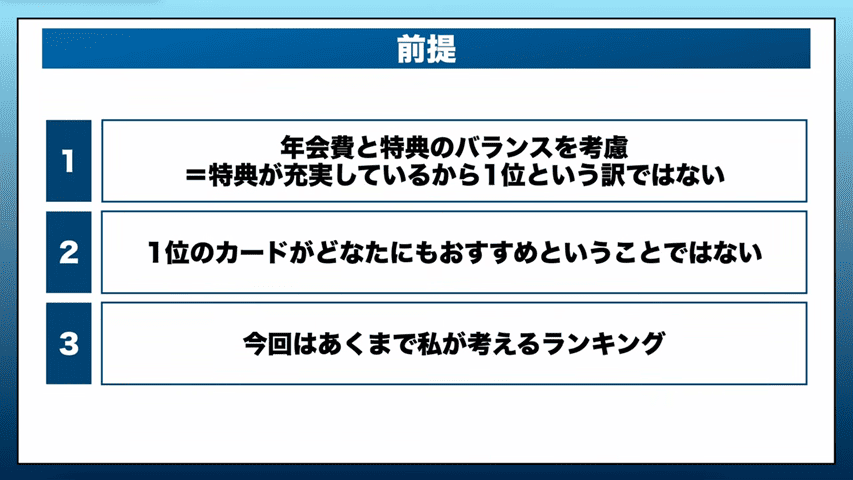

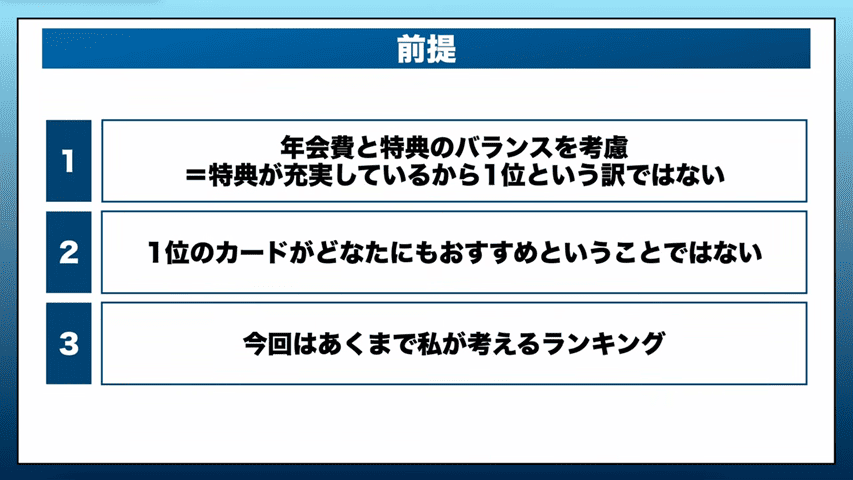

今回の選定における前提を3点ご説明します。

1点目は、年会費と特典のバランスを重視:特典が豪華なカードが必ずしも1位とは限りません。年会費に見合った、あるいはそれ以上の価値があるかを総合的に評価します。

2点目は「おすすめな人」を明確化:ランキング1位のカードが全ての人にとって最適とは限りません。それぞれのカードがどのような方におすすめなのかを具体的に解説します。

3点目は、あくまで一つの意見として:このランキングは、筆者個人の考えに基づいています。人によって順位は変動しうるため、一つの参考情報としてご覧ください。

※なお、センチュリオン・カードなど、一部のインビテーション(招待)制カードはランキングの対象外としています。

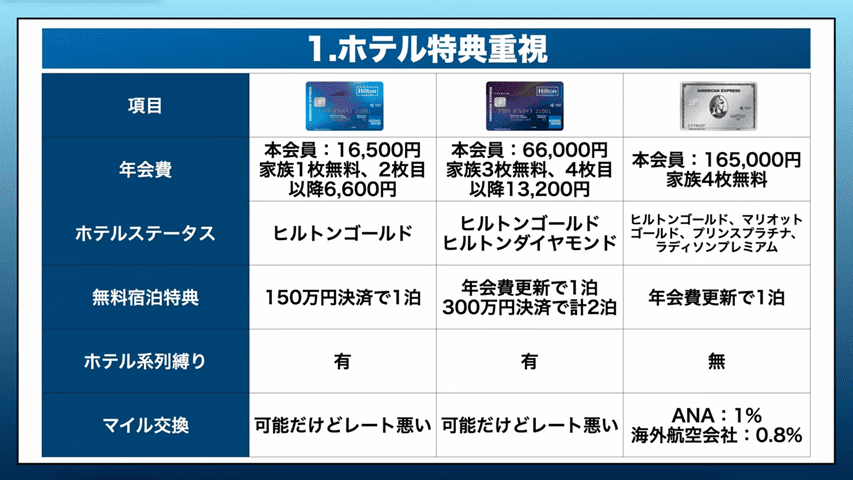

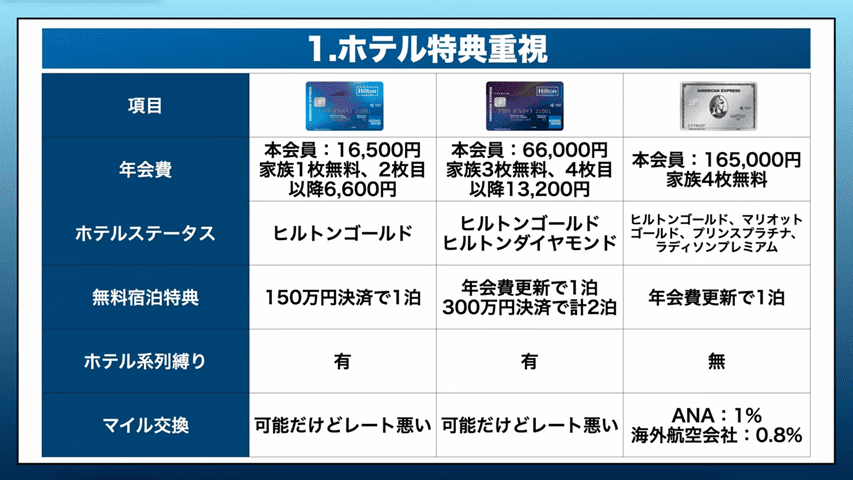

ホテル特典重視Best3

まず、ホテルの滞在をより豊かにしたい方におすすめのカードランキングです。

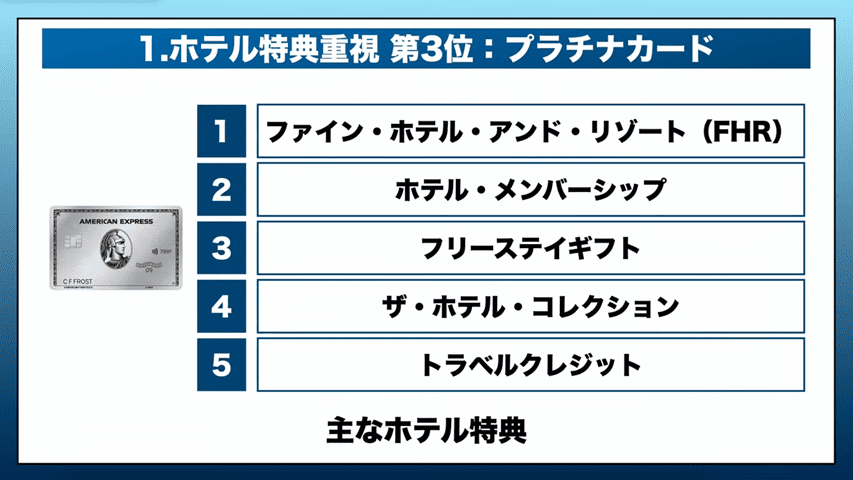

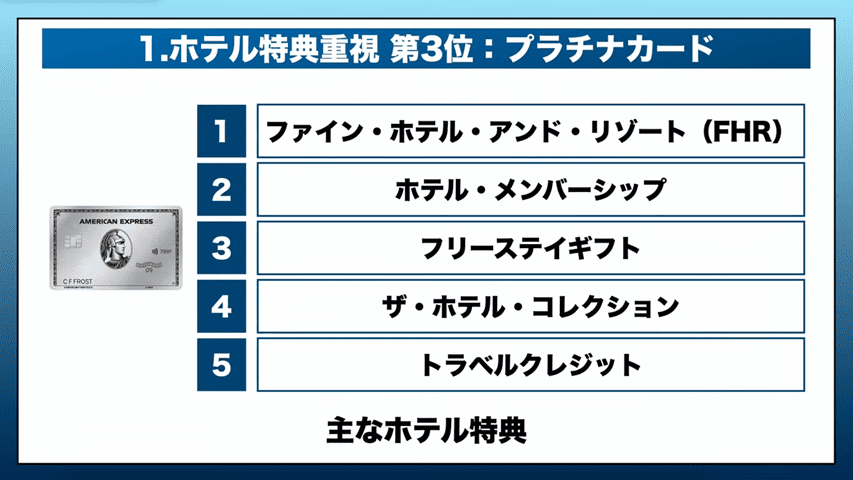

第3位:アメックスプラチナカード

まず第3位は、AMEXのプラチナカードです。

主なホテル特典

- ファイン・ホテル・アンド・リゾート(FHR)

- ホテル・メンバーシップ

- フリー・ステイ・ギフト

- ザ・ホテル・コレクション

- トラベルクレジット

ホテル特典の充実度だけを見れば圧倒的No.1ですが、年会費165,000円(税込)という点を考慮し、3位としました。

特に強力なのが、高級ホテルで特別な優待を受けられる「ファイン・ホテル・アンド・リゾート(FHR)」です。

朝食2名分無料、16時までのレイトチェックアウト確約、100ドル相当のホテルクレジットなど、滞在を格上げする特典が満載です。

こちらはアメックスプラチナカードおなじみの充実した特典で、超高級ホテルで特典を受けられます。 特典の内容としては、朝食2名分滞在中無料、レイトチェックアウト16時確約、100ドル分のホテルクレジットなどの特典を受けられます。

続いてはホテルメンバーシップです。

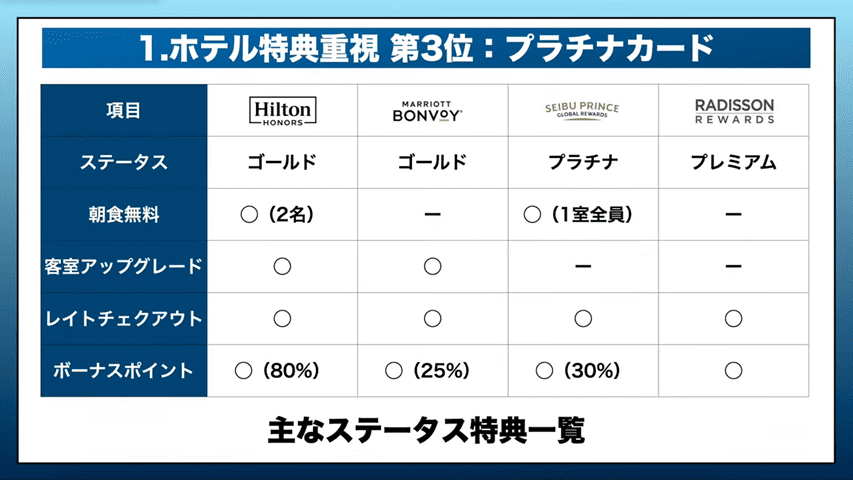

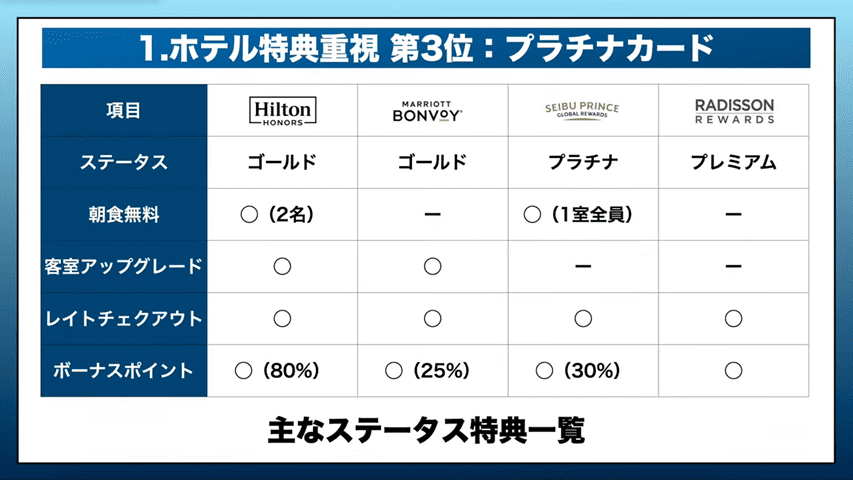

また、カードを保有するだけで「ヒルトン・オナーズ(ゴールド)」「マリオット・ボンヴォイ(ゴールドエリート)」など、複数のホテルグループの上級会員資格が無条件で付与される「ホテル・メンバーシップ」も魅力です。

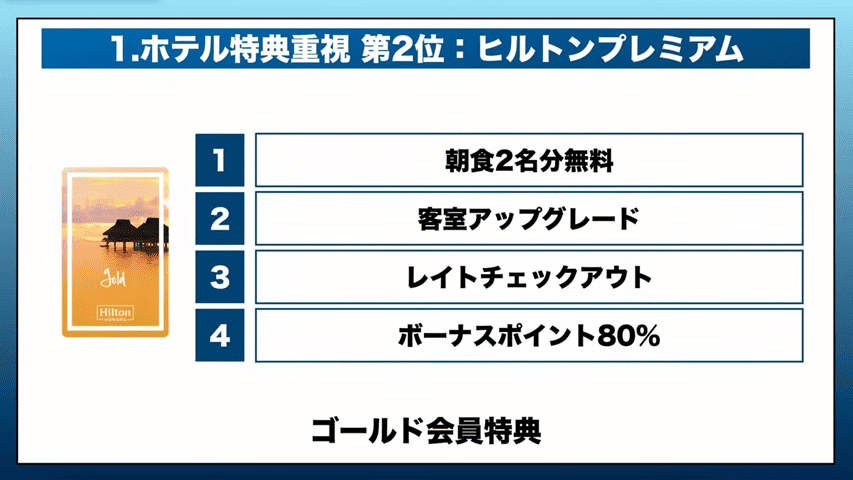

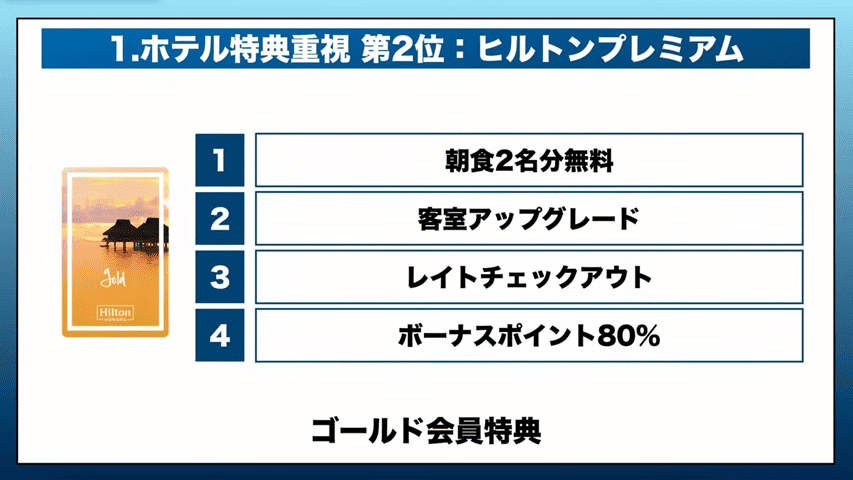

各ステータスの内容はご覧の通りで、ヒルトンはゴールドで朝食無料、客室アップグレード、レイトチェックアウト、ボーナスポイントがもらえます。

マリオットはゴールドで、朝食無料はありませんが、客室アップグレード、レイトチェックアウト、ボーナスポイント25%を獲得できます。

西武プリンスプラチナに関しては、朝食無料ですが、ヒルトンが2名なのに対して、プリンスは一室全員無料になります。

例えば、一室4名宿泊できる客室に4名で宿泊した場合は、4名全員の朝食が無料になるので、これはかなり良い特典です。 あとはレイトチェックアウトやボーナスポイントもあります。

ラディソンに関しては、日本国内にホテルがないため、国内で利用される方はいらっしゃらないかと思いますが、プレミアムのステータスが付与され、海外のホテルなどでレイトチェックアウトやボーナスポイントの特典を受けられます。

続く3点目はフリー・ステイ・ギフトです。

こちらは年会費更新で獲得できる無料宿泊特典で、全国50以上のホテルで利用できます。

このフリー・ステイ・ギフトを利用した際も、先ほどのホテルメンバーシップの特典を利用できるため、例えばヒルトン系列ホテルに宿泊した場合は、このフリー・ステイ・ギフトを利用した場合でも朝食無料の特典を受けられ、その他のホテルでもステータス特典を利用できます。

また、対象ホテル限定で、このフリー・ステイ・ギフトに加えて、有償宿泊をすると2泊目に5000円分のホテルクレジットを利用することもできます。

続く4点目はザ・ホテル・コレクションです。

こちらは対象ホテルに2連泊以上すると利用可能な特典で、100ドル分のホテルクレジット、客室アップグレード、還元率が2%になる特典などがあります。

最後の5点目はトラベルクレジットです。

こちらカードの継続で2万円分のトラベルクレジットを獲得でき、単一4万円以上のホテル予約で利用できます。

さらに、アメックスプラチナカードでは新規入会時にも3万円分のトラベルクレジットが付与されるので、これはかなり良い特典です。

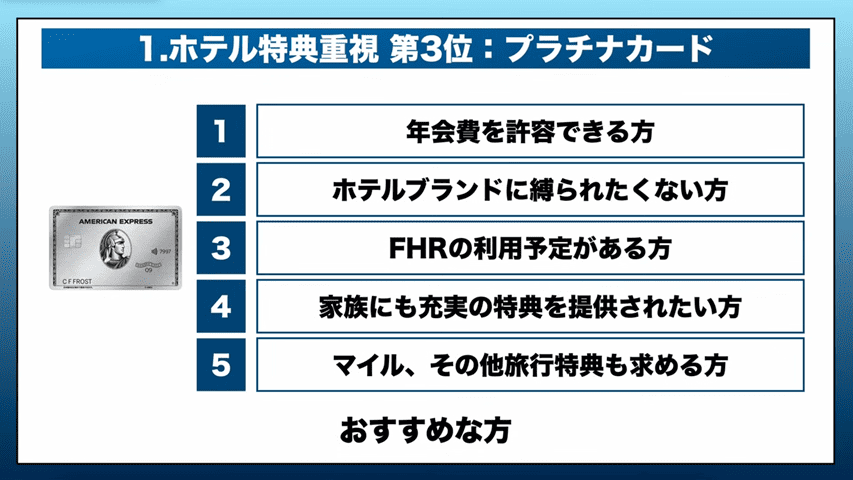

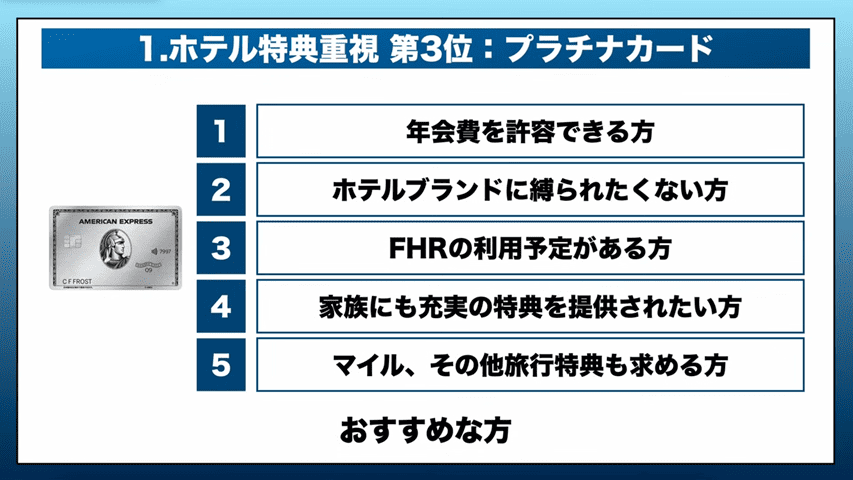

そんなアメックスプラチナカードがおすすめな方は、ここに記載の通りで、まず1点目は、何よりも年会費16万5000円を許容できる方です。

続く2点目は、特定のホテルブランドに縛られず、様々なホテルを楽しみたい方です。

ヒルトンAMEXやマリオットボンヴォイAMEXも発行されていますが、それらではやはりヒルトンやマリオットの系列に縛られてしまいます。 しかし、アメックスプラチナカードに関してはそういった縛りなく、さまざまなホテルでFHRをはじめとする特典を受けられるため、そのような方におすすめです。

続く3点目は、FHRの利用予定がある方です。

そのため、このFHRを活用できるかどうかは、発行するか否かの重要な要素になるため、やはりアメックスプラチナカードをおすすめできる方は、このFHRの利用予定がある方となります。

続く4点目は、家族にも充実した特典を提供したい方です。

アメックスプラチナカードは、家族カードを4枚まで無料で発行できます。

本会員の年会費は16万5000円と高額ですが、4枚まで無料で発行できるのはもちろん、無料で発行できる家族カードも基本的にアメックスプラチナカードの本会員と同じ特典を受けられます。

この後も説明しますが、5点目は、マイルやその他の旅行特典も求める方です。

アメックスプラチナカードは、通常還元率1%でポイントを獲得でき、獲得したポイントを他のAMEXのプロパーカードとは異なり、ANAマイルへ移行する際に手数料が発生しません。

そのため、マイルの特典を求める方や、その他プライオリティ・パスなどの旅行特典を求める方にも、このアメックスプラチナカードはおすすめです。

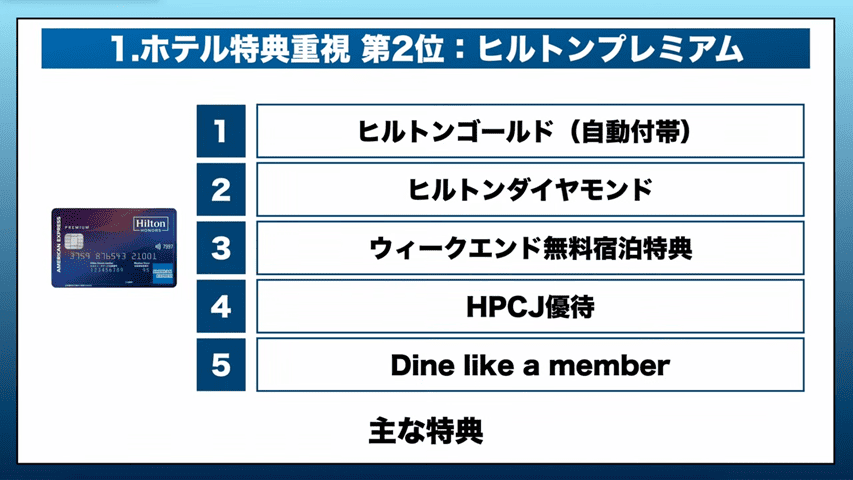

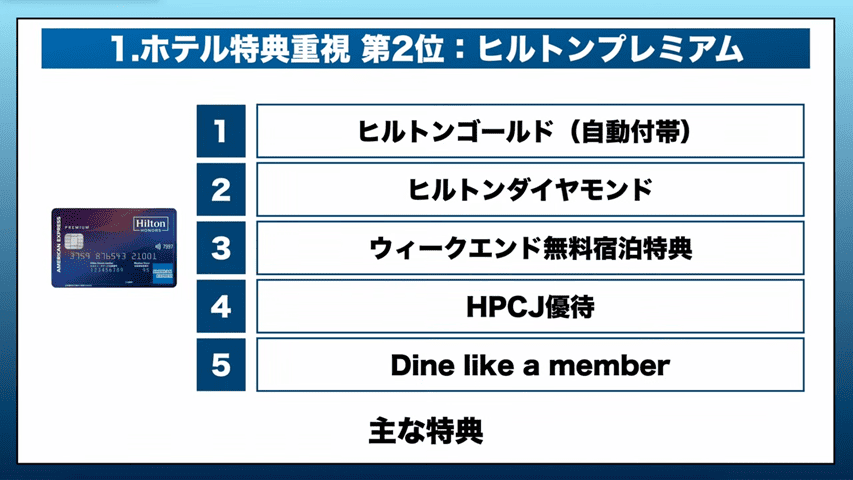

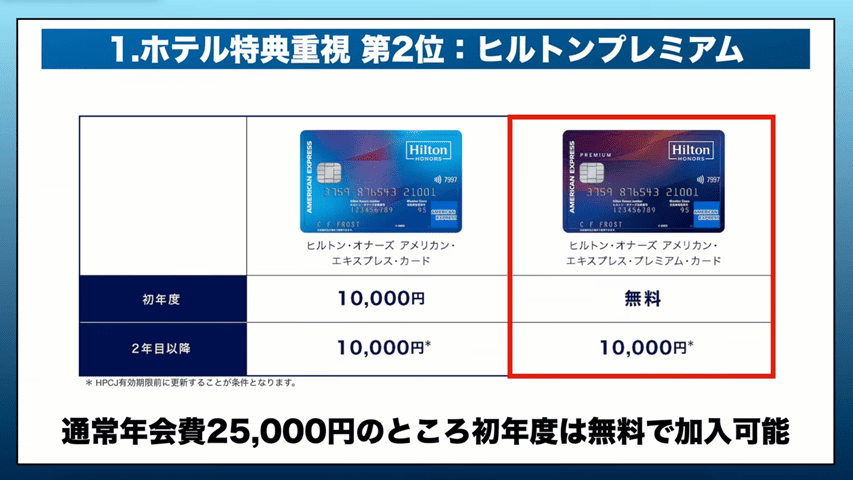

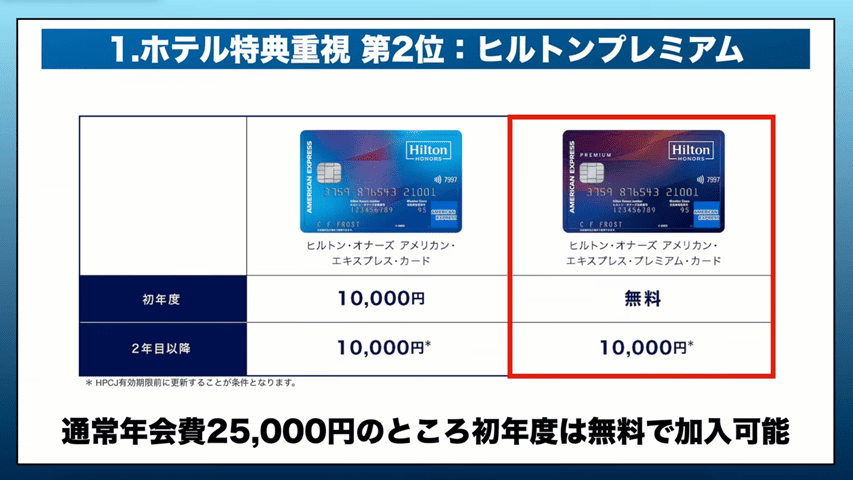

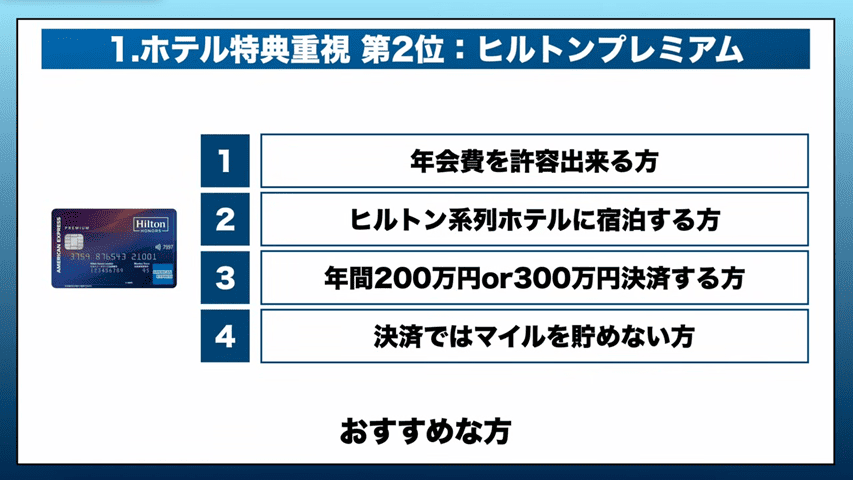

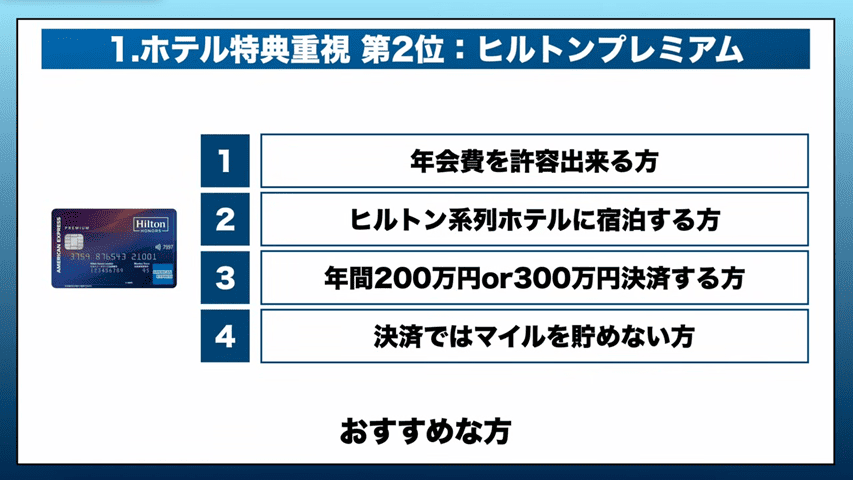

第2位:ヒルトンアメックスプレミアムカード

ではここから、第2位のカードを発表します。

ホテル特典重視第2位のカードは、こちらのヒルトンAMEXプレミアムカードです。

このヒルトンAMEXプレミアムカードのホテル関連特典はご覧の通りで、順番に見ていきます。 このヒルトンAMEXプレミアムカードの年会費は6万6000円と高額ですが、こちらに関しては十分回収可能な年会費だと考えます。

それでは特典を順番に見ていきます。 まずは、ヒルトン・オナーズ・ゴールドステータス自動付帯です。

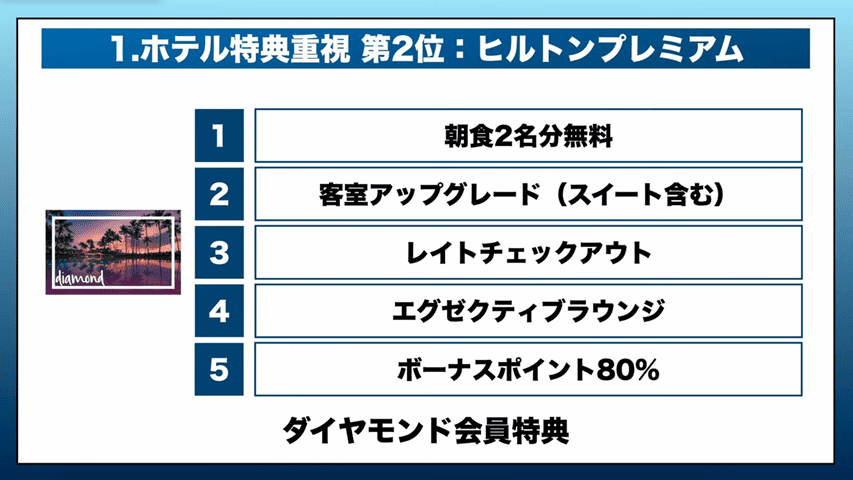

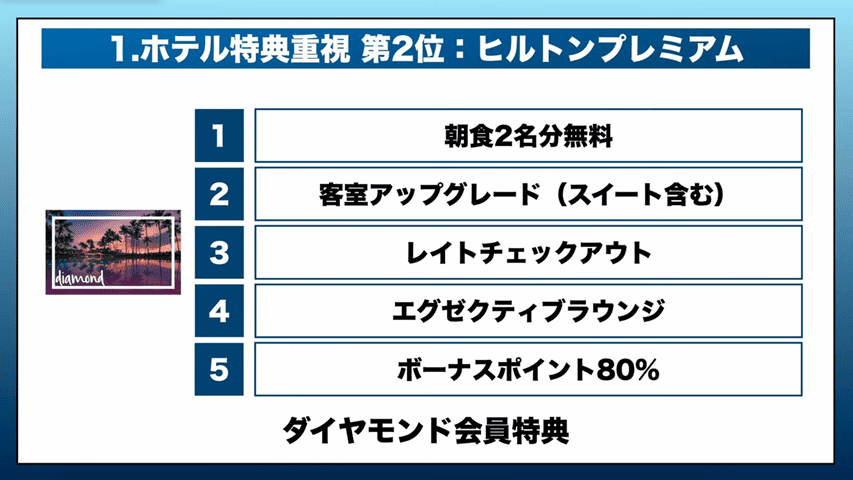

このヒルトンAMEXプレミアムカードを保有しているだけで、ヒルトン・オナーズ・ゴールドステータス会員になることができます。 ヒルトン・オナーズ・ゴールドステータスの主な会員特典はご覧の通りで、朝食2名分無料、客室アップグレード、レイトチェックアウト、80%のボーナスポイントなどの特典を受けられます。

このヒルトンAMEXプレミアムカードは、ヒルトン・オナーズ・ダイヤモンドステータス会員にもなることができ、条件は毎年1月1日から12月31日までの1年間で200万円以上利用することです。

ヒルトン・オナーズ・ダイヤモンドステータスの特典はご覧の通りで、ゴールドステータスと同様に朝食2名分無料の特典もありますが、このダイヤモンドステータスの一番の特典は、やはり4点目のエグゼクティブラウンジを利用できることです。

また、客室アップグレードに関しても、ゴールドステータスではスイートは対象外ですが、ダイヤモンドステータスではスイートにアップグレードしてもらえる可能性もあります。

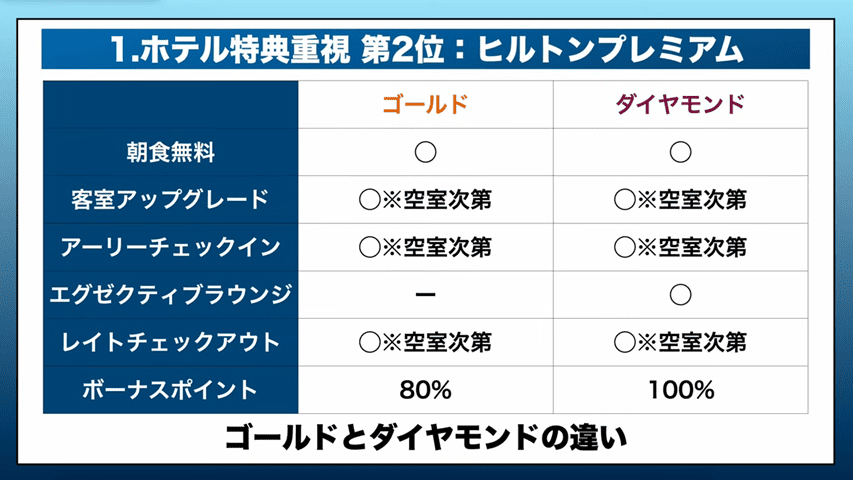

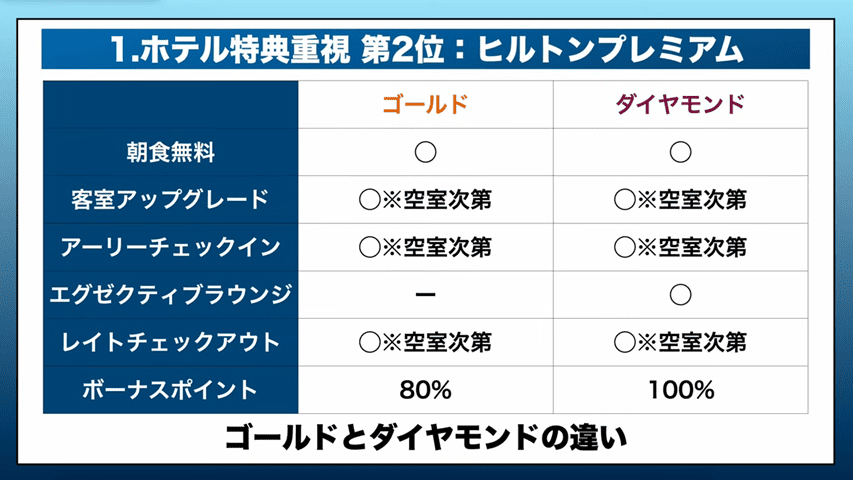

こちらがヒルトンのダイヤモンドステータスとゴールドステータスの違いになりますが、基本的にエグゼクティブラウンジを利用できるかどうか、そして客室アップグレードでスイートが対象かどうか以外には、それほど大きな違いはありません。

ボーナスポイントも20%程度の差ですが、ダイヤモンドステータスの方が客室アップグレード、アーリーチェックイン、レイトチェックアウトに関して優先され、一部のホテルではダイヤモンドステータス会員のみ朝食の時間帯の優先予約ができるなどの特典もあります。 そのため、基本的にはダイヤモンドステータスの方が優遇されると考えてよいでしょう。

ただ、中にはゴールドステータスもダイヤモンドステータスも朝食の優先入場に関しては同じというホテルもありますので、マリオットのゴールドエリートとプラチナエリートに比べると、ヒルトンに関してはそこまで大きな差はないのかもしれません。 何より、ゴールドステータスでも朝食2名分が無料になるという点が、その差を最も埋めている要因かもしれません。

続く3点目は、ウィークエンド無料宿泊特典です。

この年間300万円ですが、先ほどのダイヤモンドステータス会員資格取得のための決済期間とは異なり、ダイヤモンドステータスは毎年1月1日から12月31日までですが、このウィークエンド無料宿泊特典の対象期間は入会日から1年間となりますので、その点にご注意ください。 決済期限などについては、AMEXのアプリで確認できますので、発行した場合はアプリで期限などを確認してください。

このウィークエンド無料宿泊特典は、毎週金曜日、土曜日、日曜日のいずれか1泊で利用でき、1泊でも10万円以上のホテルで利用することも可能なため、10万円以上の価値を生み出せる特典です。

また、このヒルトンAMEXプレミアムカードは、先ほど説明した通り年間300万円以上決済すれば2泊分獲得できるため、2泊分利用すれば20万円以上の価値になり、年会費6万6000円をはるかに上回る価値を生み出せるカードです。

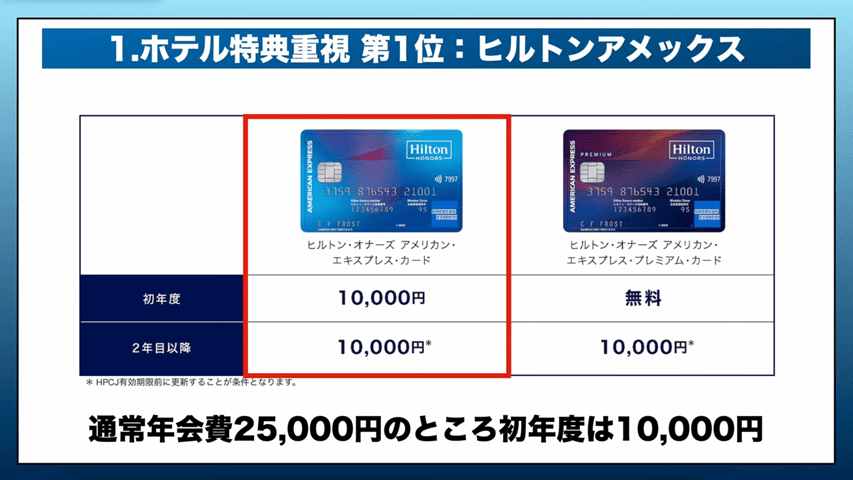

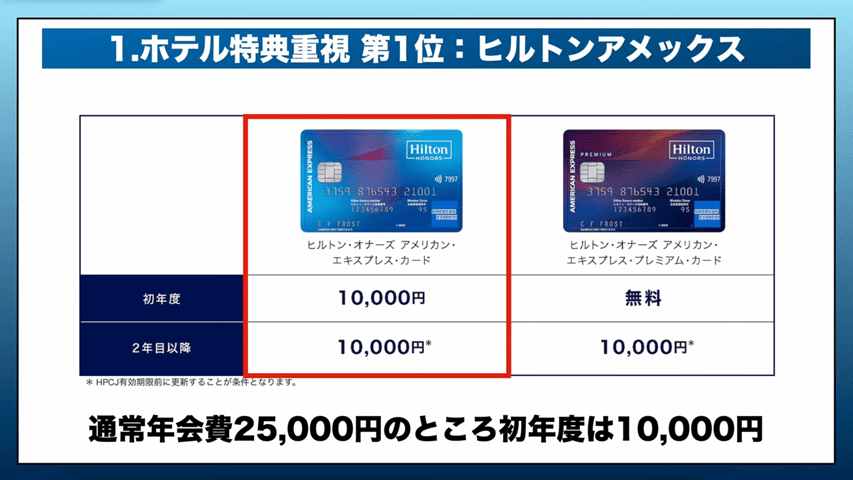

続く4点目は、HPCJ(ヒルトン・プレミアムクラブ・ジャパン)の優待です。 こちらは主に国内のホテルで割引価格で宿泊できる特典で、ヒルトンAMEXプレミアムカードを保有していれば、通常年会費2万5000円のところ、初年度は無料で加入できます。

また、2年目以降も1万円で継続でき、HPCJの主な特典としては、宿泊が25%オフ、レストランが20%オフになるほか、5000円の割引券が毎年2枚付与されます。 この5000円の割引券は、ヒルトンAMEXの優待で入会した場合、初年度は提供されませんのでご注意ください。

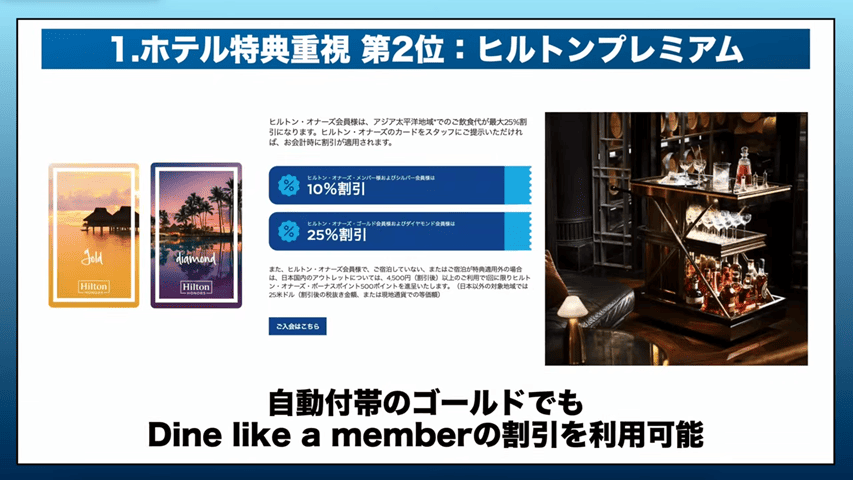

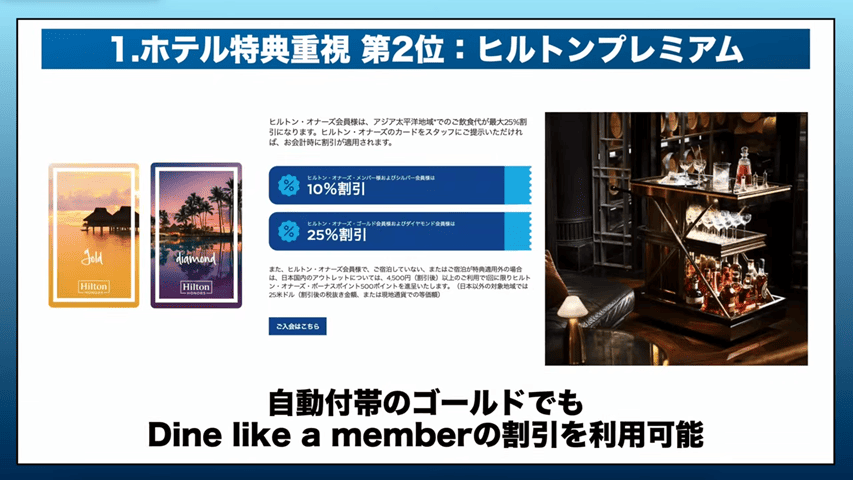

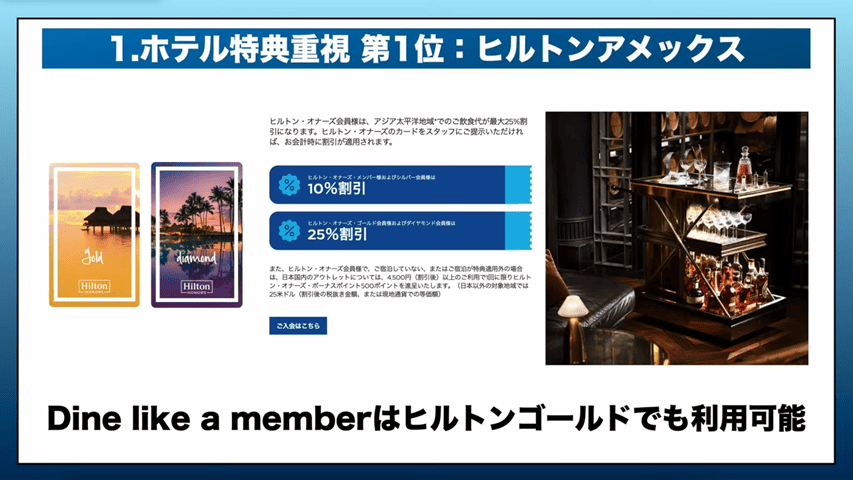

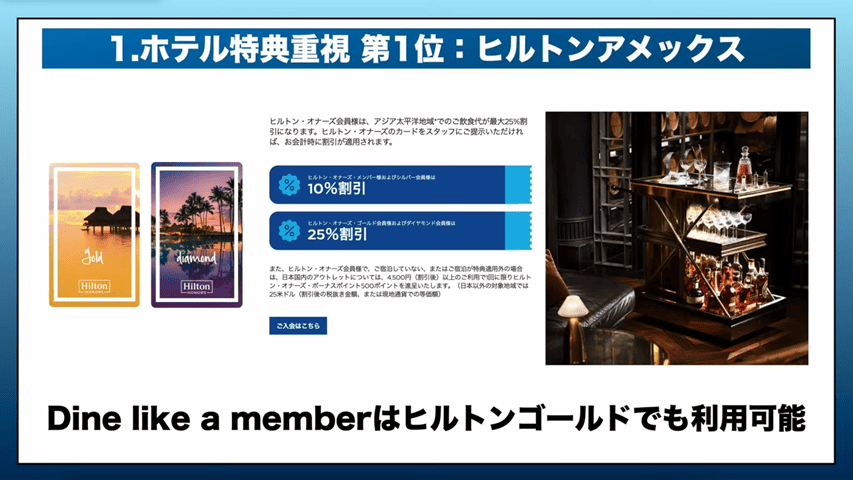

最後の5点目は、ダイニング・ライク・ア・メンバーです。 こちらは自動付帯のゴールドステータスでも利用できる特典で、ダイニング・ライク・ア・メンバーの特典は非常にお得です。

ヒルトン系列ホテルのレストランで、ゴールドおよびダイヤモンド会員の方は25%割引を受けられます。 宿泊しなくてもこの特典は受けられるため、ヒルトン系列ホテルのレストランで、この特典単体で利用することも可能です。

ヒルトンAMEXプレミアムカードがおすすめな方は、この4点に該当する方です。

まず1点目は、年会費を許容できる方です。

このヒルトンAMEXプレミアムカードも、年会費はアメックスプラチナカードに比べれば安いですが、6万6000円と一般的に見れば高額なため、この年会費を許容できるかどうかが重要になります。

続く2点目は、ヒルトン系列ホテルに宿泊する方です。

このヒルトンAMEXプレミアムカードはヒルトンとの提携カードであるため、特典は基本的にヒルトンでしか受けられません。 そのため、ヒルトン系列ホテルに宿泊しない方にはおすすめできません。

続く3点目は、年間200万円または300万円以上決済する方です。 年間200万円決済すればヒルトン・オナーズ・ダイヤモンドステータスの特典を獲得でき、ラウンジの利用やスイートへのアップグレードの可能性を得られるため、まずは年間200万円決済するかどうかが重要になります。

最後の4点目は、決済でマイルを貯めない方です。

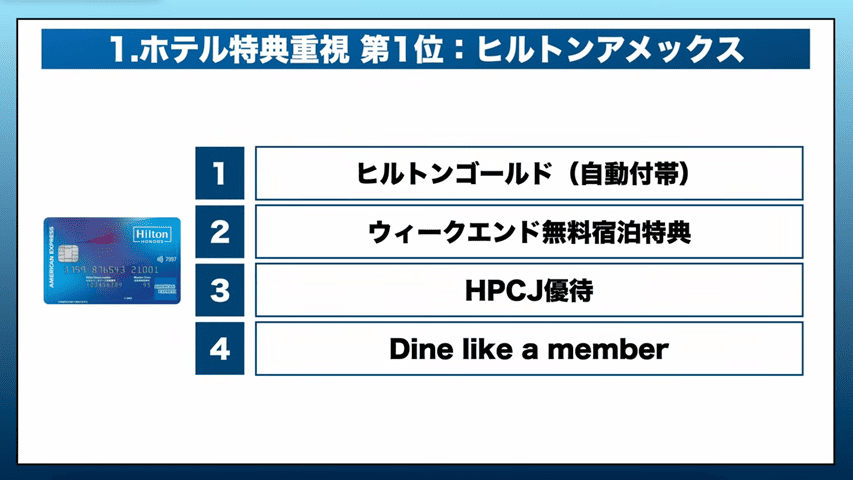

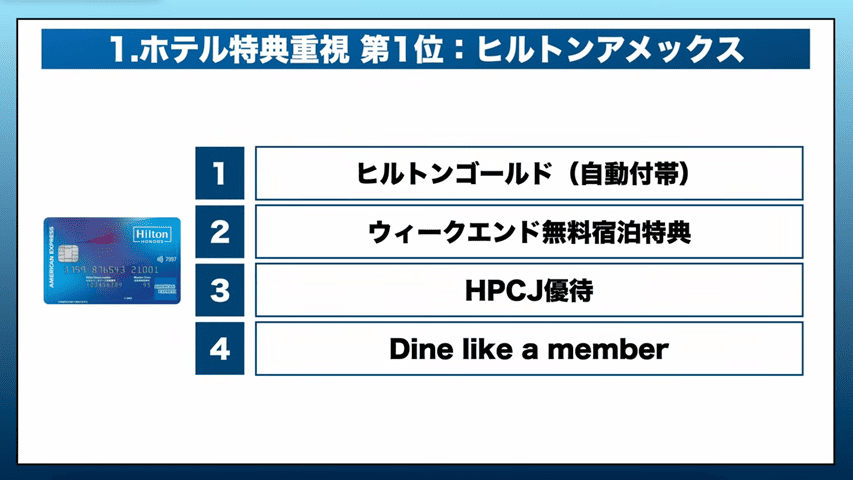

第1位:ヒルトンアメックス

ではここからは、ホテル特典重視第1位のカードを発表します。

第1位のカードは、ヒルトンAMEXです。

ヒルトンAMEXの主な特典はご覧の通りで、ヒルトン・オナーズ・ゴールドステータス自動付帯、ウィークエンド無料宿泊特典、HPCJ優待、ダイニング・ライク・ア・メンバーと、先ほどのヒルトンAMEXプレミアムカードと内容はほぼ同じです。

ただ、このヒルトンAMEXは年会費が1万6500円と、プレミアムカードに比べるとかなり安くなっています。 それでいてこれらの特典を受けられるため、非常にコストパフォーマンスの高いカードです。

ヒルトン・オナーズ・ゴールドステータスについては先ほども紹介したので詳細は割愛しますが、年会費1万6500円でこのヒルトン・オナーズ・ゴールドステータスが自動付帯するのはかなり魅力的です。

続く2点目は、ウィークエンド無料宿泊特典です。

このヒルトンAMEXノーマルカードは、年間150万円以上利用することでウィークエンド無料宿泊特典を1泊分獲得できます。 このヒルトンAMEXノーマルカードで獲得できるウィークエンド無料宿泊特典も、プレミアムカードと同じウィークエンド無料宿泊特典であるため、利用できるホテルは同じです。

続く3点目は、HPCJ優待です。 ヒルトンAMEXプレミアムカードでもこの特典がありましたが、ノーマルカードでも受けることができ、ノーマルカードの場合は通常年会費2万5000円のところ、初年度は1万円で加入できます。

最後の4点目は、ダイニング・ライク・ア・メンバーです。

こちらに関しては、ヒルトン・オナーズ・ゴールドステータスでも先ほど説明した通り利用できるため、ノーマルカードで自動付帯するゴールド会員であれば25%オフを受けられ、これもまたコストパフォーマンスが高いです。

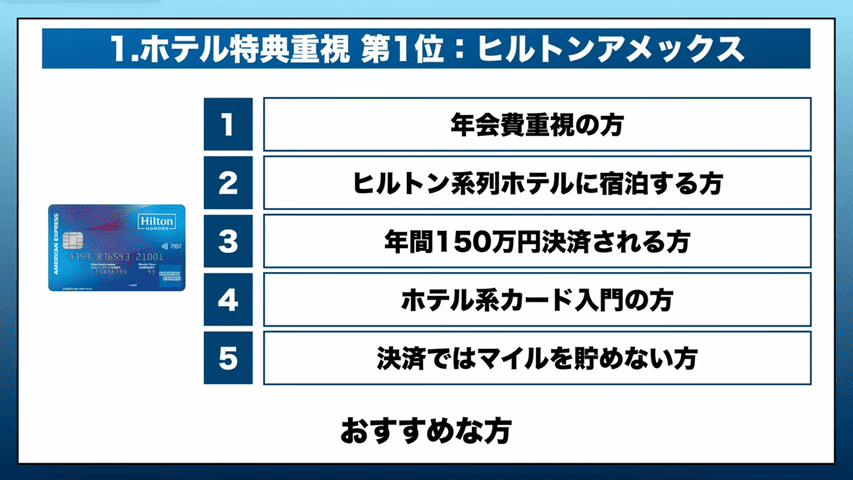

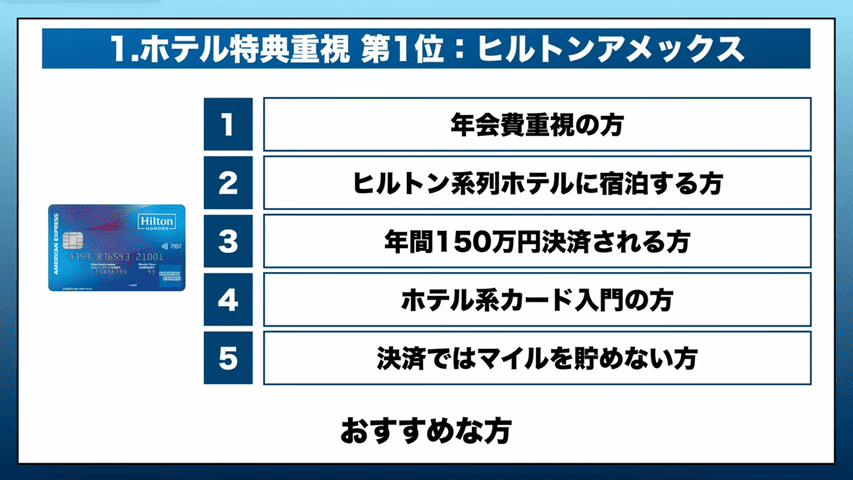

このヒルトンAMEXノーマルカードがおすすめな方はご覧の通りで、まず1点目は年会費重視の方です。

年会費1万6500円というのはAMEX発行カードの中ではかなり安い方の年会費になるため、年会費を重視してAMEXのカードを発行したい方にもおすすめのカードです。

続く2点目は、やはりヒルトン系列ホテルに宿泊する方です。ヒルトンとの提携カードになるため、ヒルトン系列ホテルに宿泊する方が前提となります。

続く3点目は、年間150万円決済する方です。

続く4点目は、ホテル系カード入門の方です。 これまでホテル系のカードを発行したことがなく、どのようなカードか試してみたいという方にとっては、やはり年会費1万6500円でこれだけの特典を受けられるため、そのような方にもおすすめできるカードです。

最後の5点目は、先ほどのヒルトンAMEXプレミアムカードのところでもお話ししましたが、やはりマイルの移行レートが良くないため、決済ではマイルを貯めないと割り切っている方におすすめのカードです。

ここまでのホテル特典重視のランキングで紹介したカードを比較するとご覧の通りで、やはりホテルのステータス、特典の内容、マイルの還元率などを見るとアメックスプラチナカードが良いですが、年会費が16万5000円と高額です。

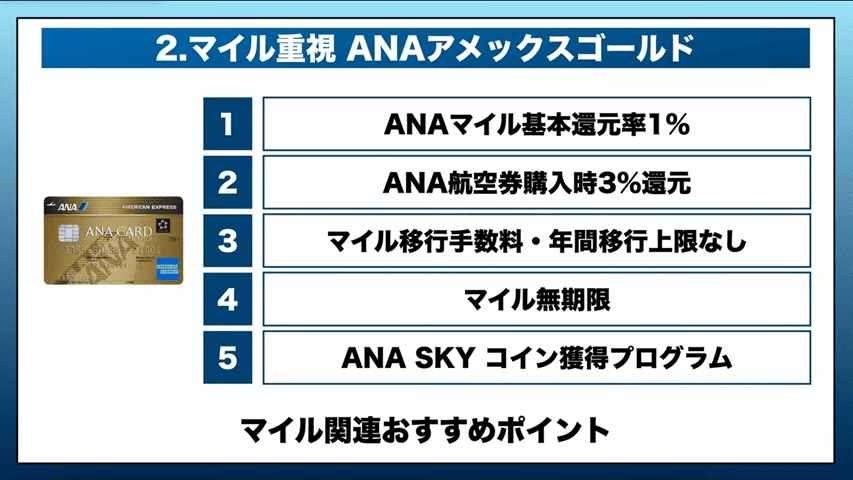

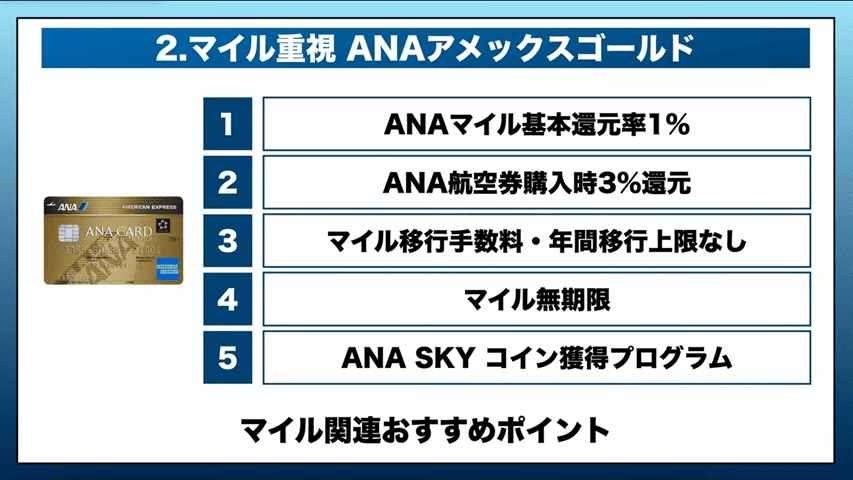

マイル重視Best3

続いては、マイル重視ベスト3ということで、マイル還元を重視する方におすすめのカードランキングベスト3を発表します。

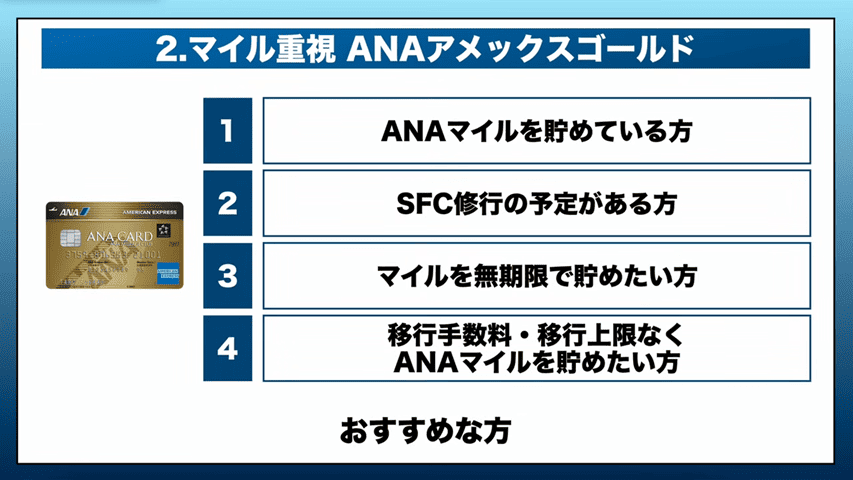

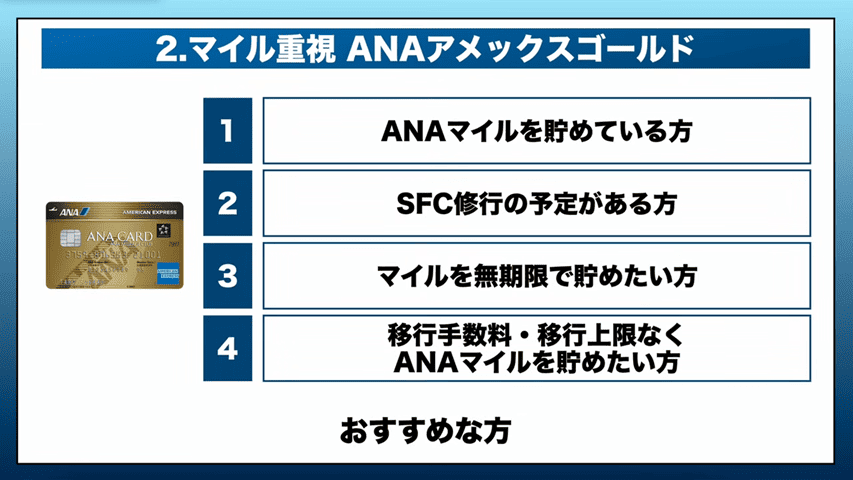

第3位:ANA AMEXゴールドカード

まず第3位は、ANA AMEXゴールドカードです。

マイル系のおすすめポイントとしてはこちらの5点があり、順番に見ていきます。

まず1点目は、ANAマイルの基本還元率が1%である点です。

続く2点目は、ANA航空券購入時の還元率が3%である点です。

続く3点目は、マイル移行手数料・年間移行上限なしという点です。

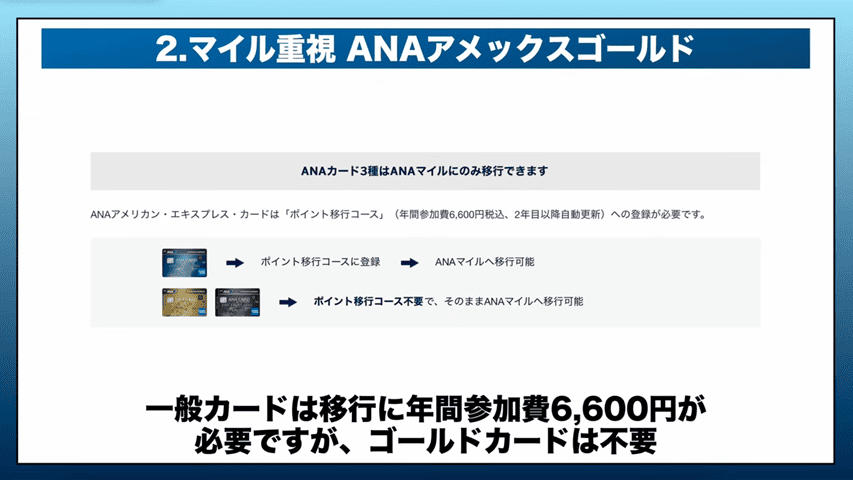

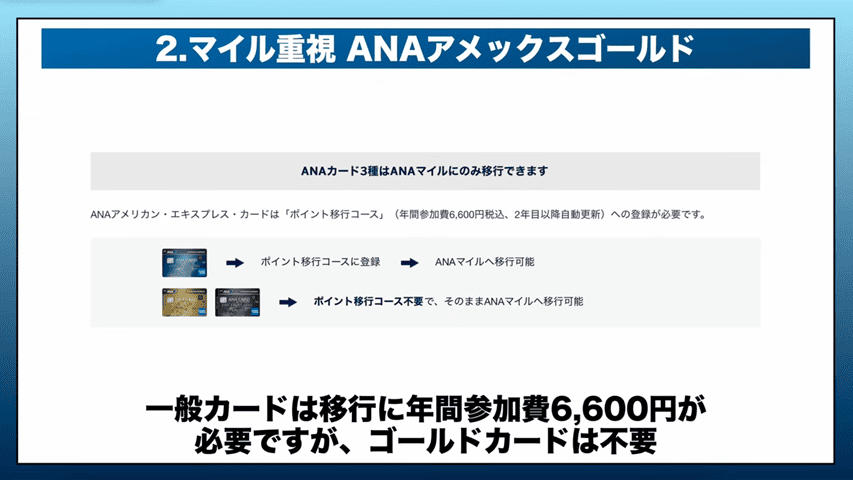

ANA AMEX一般カードの場合は移行に年間参加費6,600円が必要ですが、ANA AMEXゴールドカードはこれが不要です。

さらに、AMEXのプロパーカードはANAマイルの年間移行上限が4万マイルと設定されていますが、ANA AMEXゴールドカードはこちらの年間移行上限がありません。

一応、1日1回までかつ999,999マイルという上限はありますが、実質的にはないような上限と捉えていただいて問題ありません。

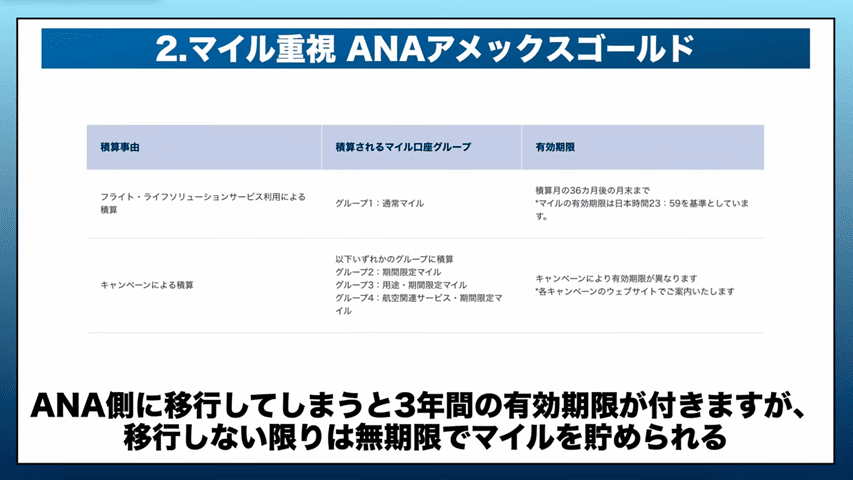

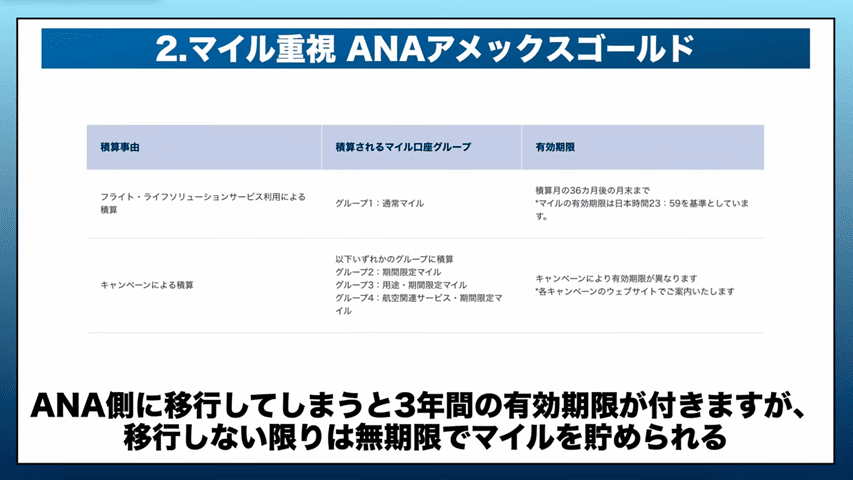

続く4点目は、マイルが無期限であるという点です。

通常の他のANAゴールドカードは、カード会社側のポイントに有効期限があります。 そのため、どうしてもカード会社側の有効期限内にマイルに移行しないと失効してしまうため、全体的に有効期限がある程度存在します。

しかし、このANA AMEXゴールドカードは、AMEX側のポイントに有効期限がありません。

最後の5点目は、ANA SKY コイン獲得プログラムです。 こちらはマイルではありませんが、年間300万円以上利用すると1万スカイコインを獲得できます。

このANA AMEXゴールドカードは、本会員は34,100円、家族会員は1名あたり17,050円で発行でき、通常、SFC(スーパーフライヤーズカード)を発行すると年会費が上がるカードが多いですが、このANA AMEXゴールドカードはSFCにしたとしても、年会費は本会員・家族会員ともに変わりません。

このANA AMEXゴールドカードがおすすめな方は、この4点に該当する方です。

まず1点目は、ANAマイルを貯めている方です。

続く2点目は、SFC修行の予定がある方です。先ほど説明しましたが、ANA航空券を購入する際の還元率が3%と他のANAゴールドカードに比べて高いため、SFC修行では航空券の購入頻度がそれなりに多くなります。 そのため、SFC修行でこれから航空券をたくさん購入する予定の方には、3%還元を受けられるため非常におすすめです。

続く3点目は、マイルを無期限で貯めたい方です。 やはり特典航空券を利用する場合、国際線で利用するのがお得であり、その国際線となるとある程度まとまったマイル数が必要になります。

また4点目は、移行手数料・移行上限なくANAマイルを貯めたい方です。AMEXのプロパーカードは、やはりこの移行手数料や移行上限の問題がどうしても発生します。

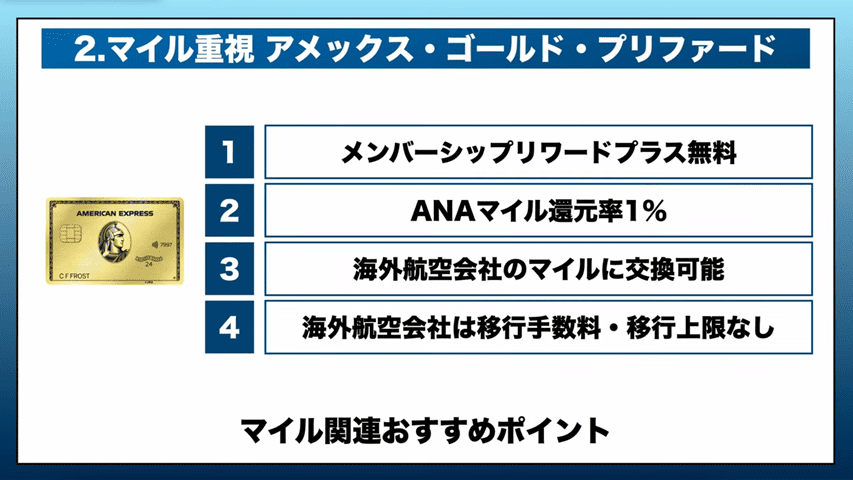

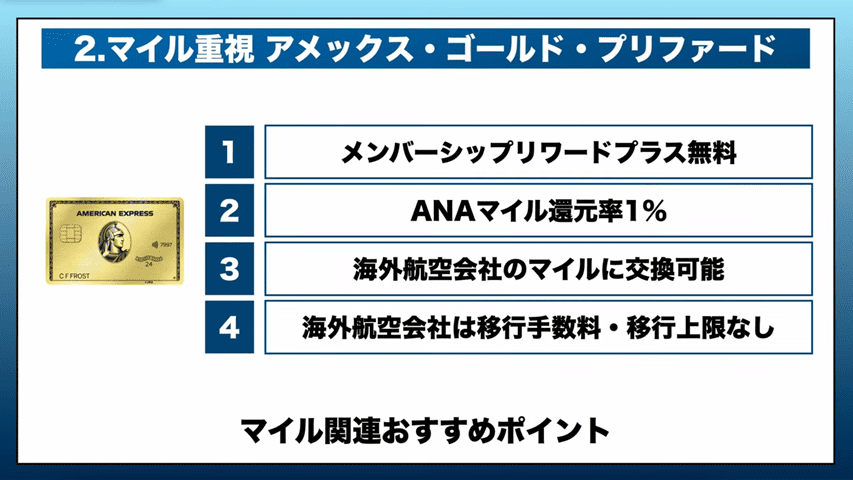

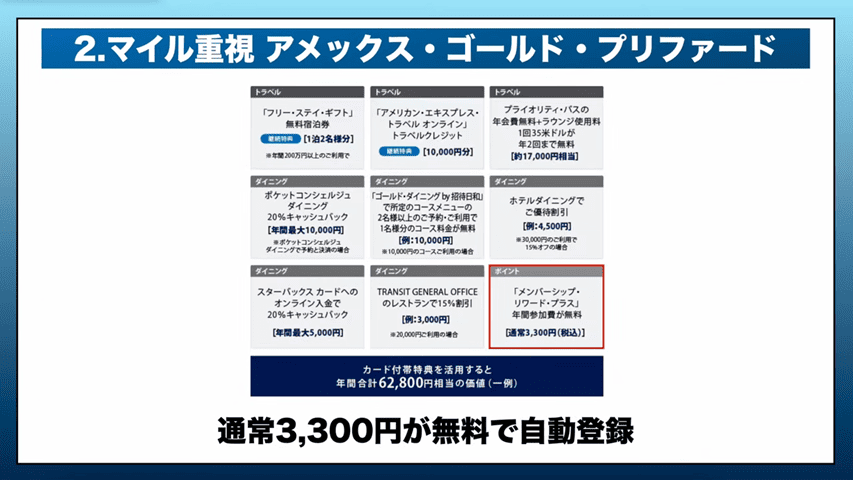

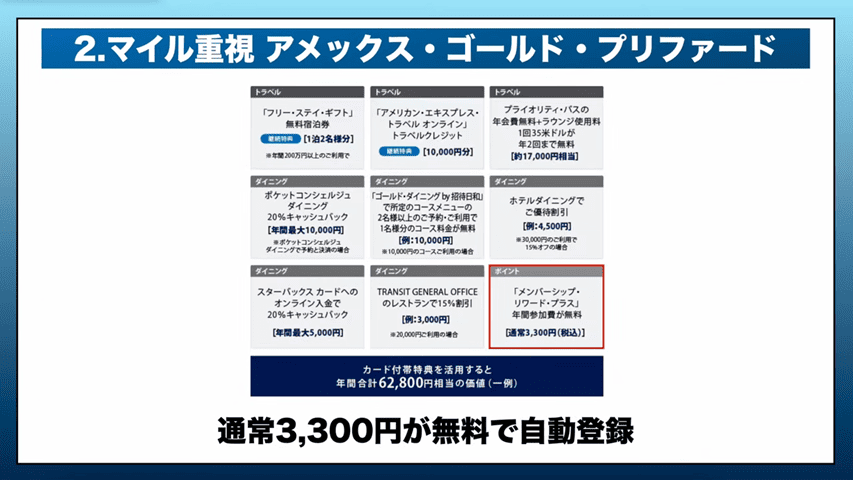

第2位:AMEXゴールド・プリファード

続く第2位は、AMEXゴールド・プリファードです。

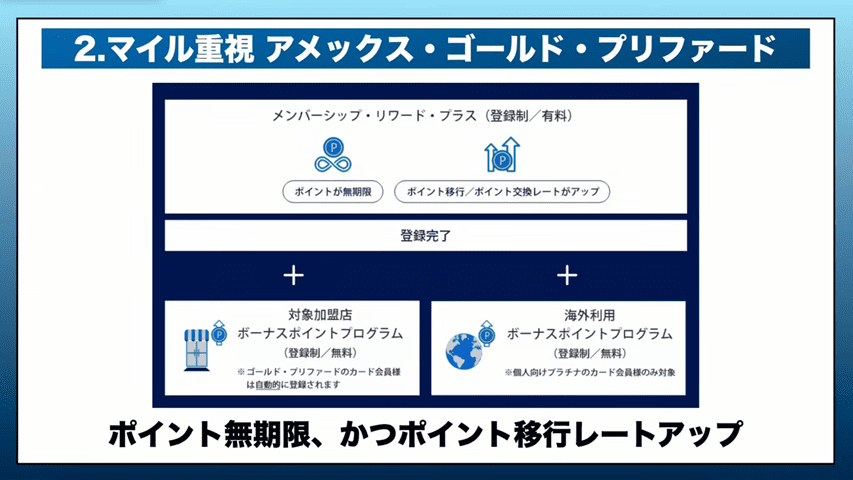

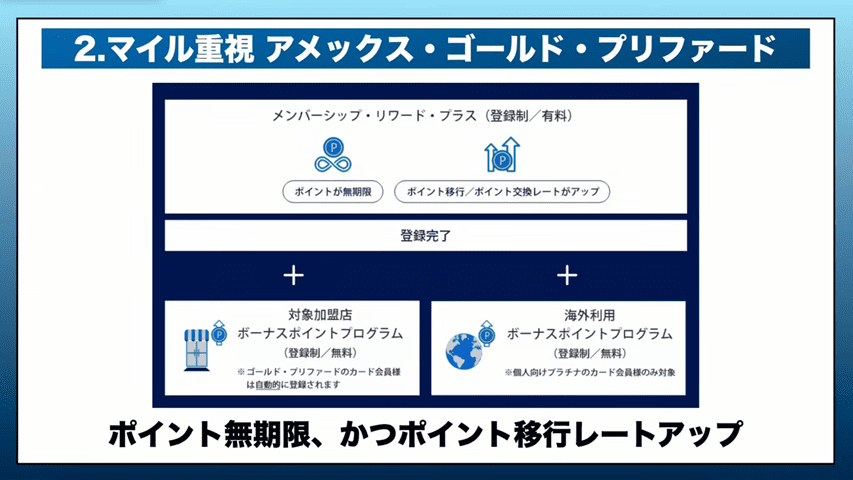

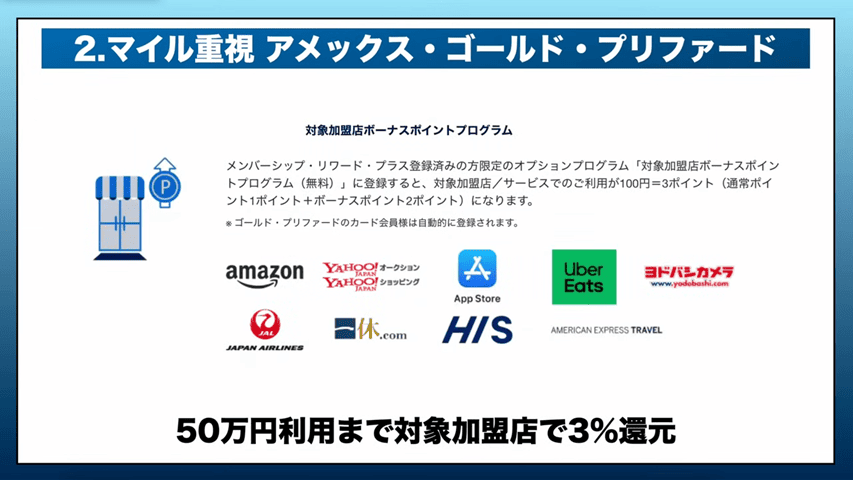

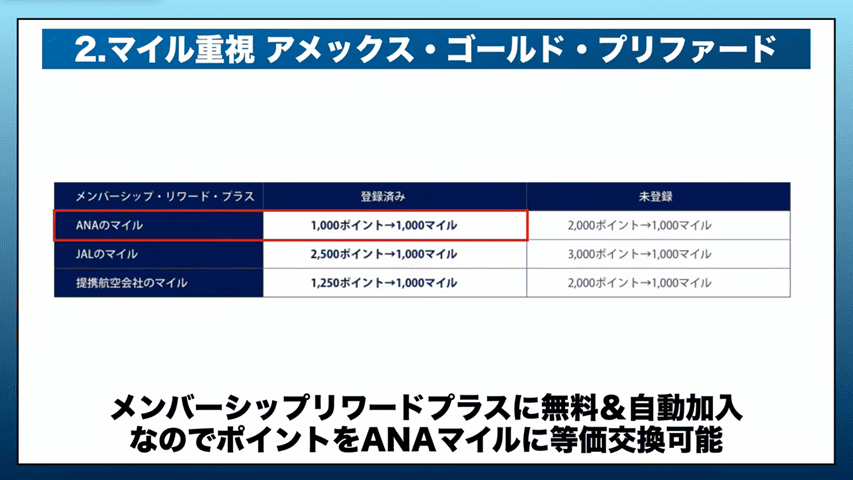

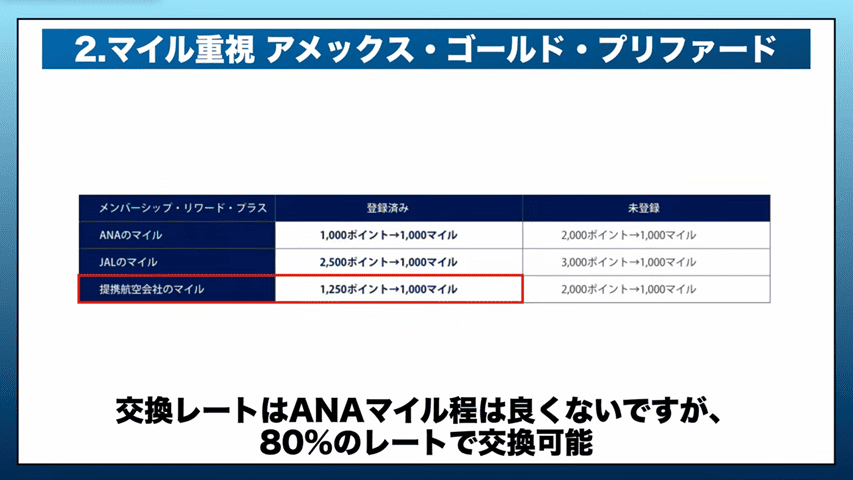

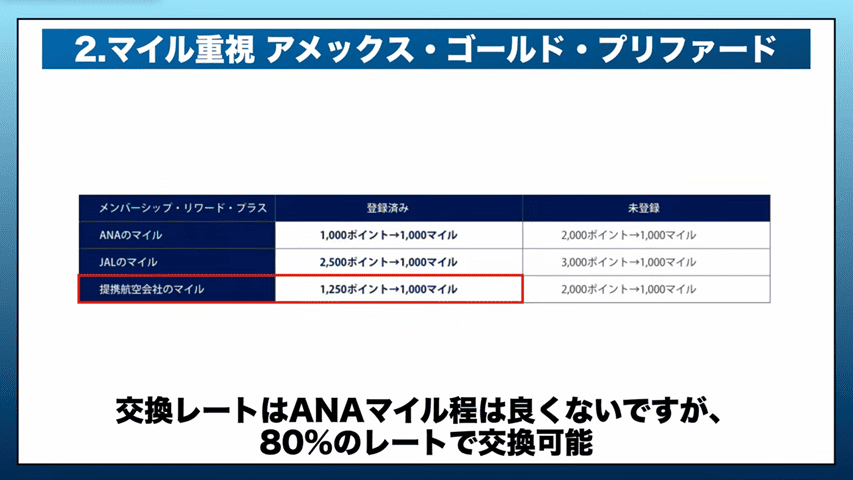

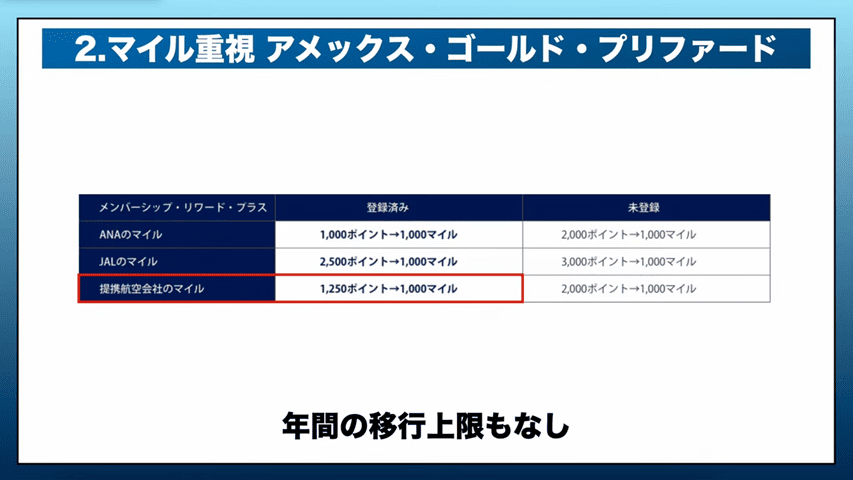

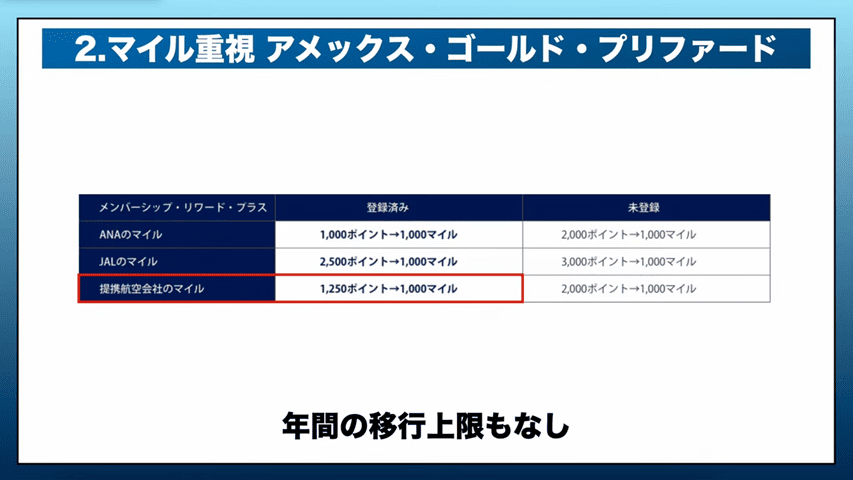

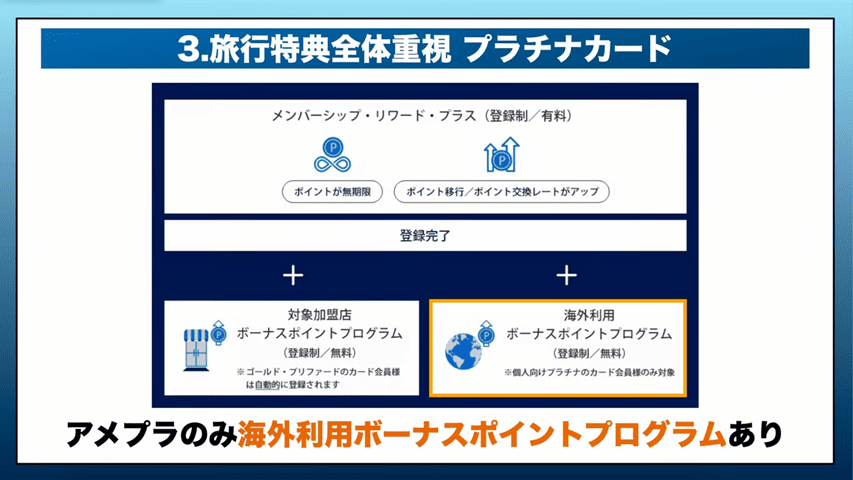

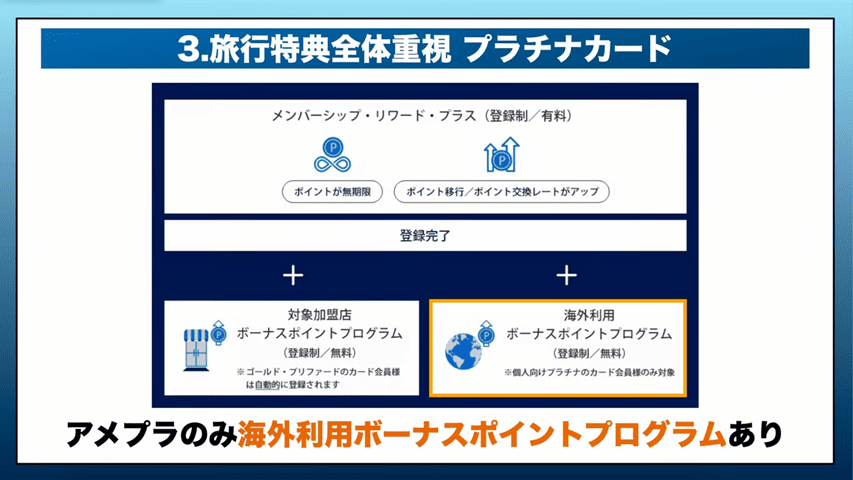

ゴールド・プリファードの主なマイル関連のおすすめポイントはこの4点で、まず1点目は、メンバーシップ・リワード・プラスに無料で加入できる点です。

アメックスプラチナカードなどはメンバーシップ・リワード・プラスの参加費が無料になりますが、コールセンターに電話したり、自分で登録したりしないとメンバーシップ・リワード・プラスが適用されません。

そのため、発行してそのまま利用していても、登録していない限りはこのメンバーシップ・リワード・プラスは適用されません。 ただ、このゴールド・プリファードは発行すれば自動で登録されるため、そういった心配なく利用できる点もメリットです。

このメンバーシップ・リワード・プラスに加入すると、ポイントを無期限で保有でき、かつポイント移行レートがアップします。

さらに、年間50万円利用分までであれば、対象加盟店で3%還元を受けられます。

後ほど説明しますが、AMEXのポイントはANAマイルに等価で交換できるため、ANAマイル還元率も対象加盟店では3%になります。

続く2点目は、ANAマイル還元率1%という点です。

メンバーシップ・リワード・プラスに無料かつ自動加入できるため、ポイントをマイルに等価交換できます。

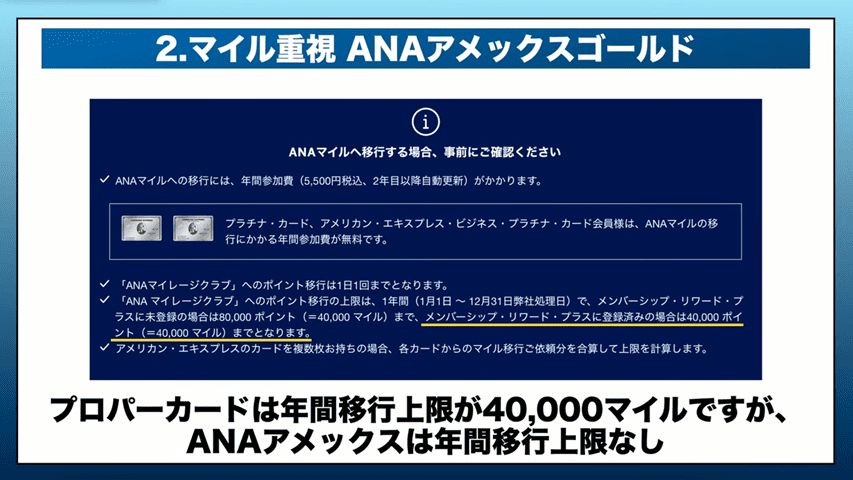

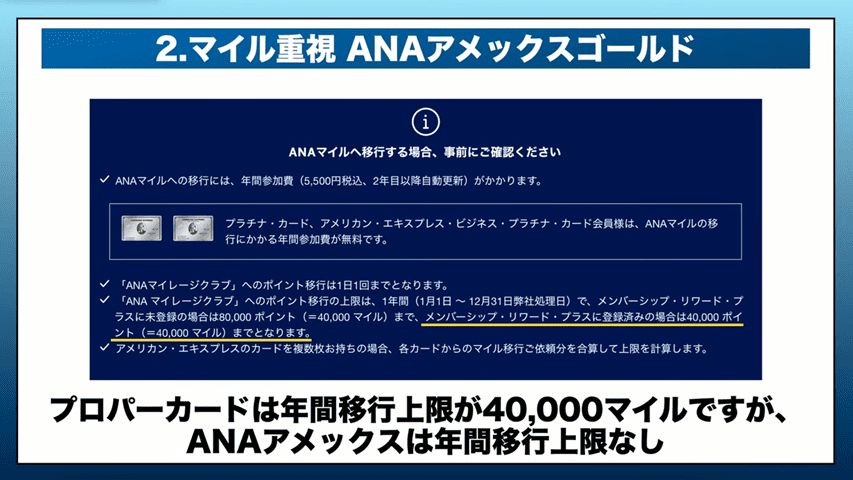

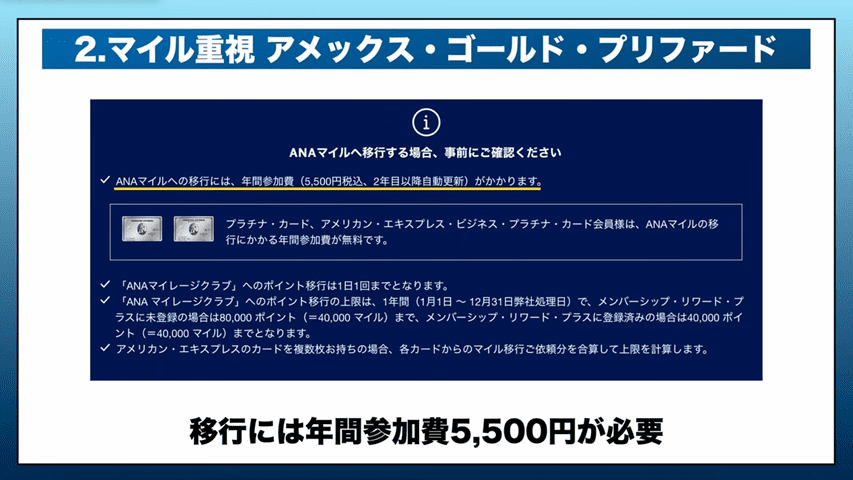

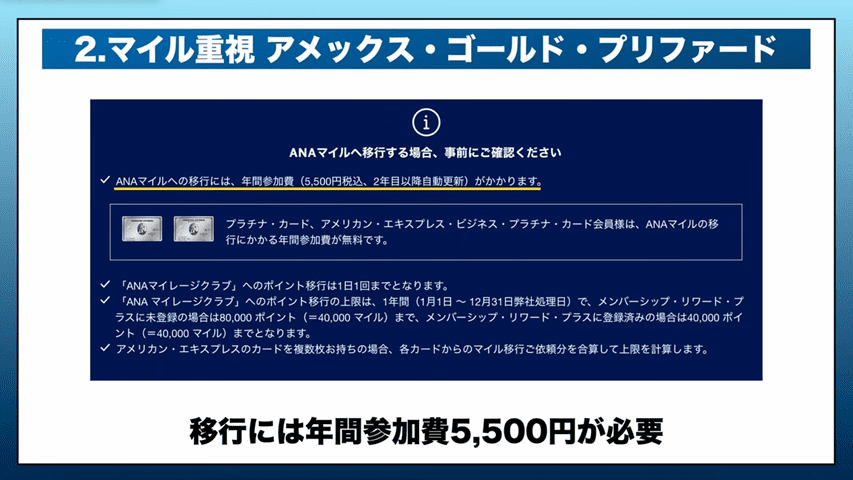

ただし注意点があり、このAMEXゴールド・プリファードは、ANAマイルへ移行する際に年間参加費5,500円がかかります。

また、年間移行上限は4万マイルですのでご注意ください。

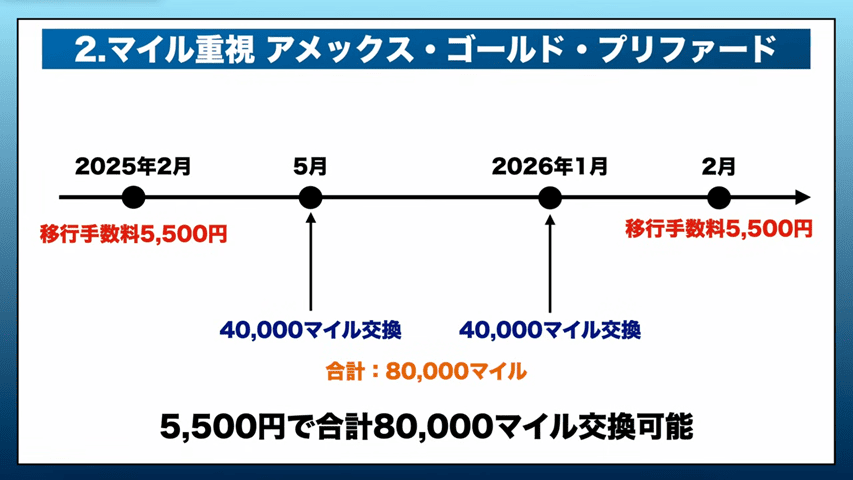

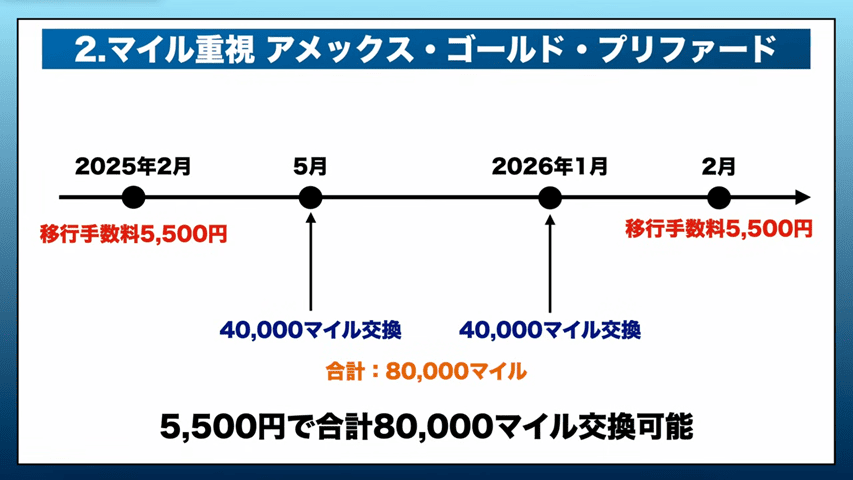

ただ、5,500円で年間8万マイル交換する方法もあります。

例えば、2025年2月にこの年間移行手数料の参加費5,500円を支払ったとします。 その後5月に4万マイルに交換します。

そうすると2026年1月になるまではANAマイルに交換できなくなりますが、2026年1月になれば、また4万マイル交換できます。 この移行手数料の次回の請求は2026年2月になるため、うまくこの移行手数料の請求期間内に12月を挟むことで、このように合計8万マイル交換できます。

AMEXゴールド・プリファードを発行している、または今後発行を検討していて、ANAマイルに交換したいという方は、ぜひ参考にしてください。

また、2026年にこのANAマイルに交換しない場合は、このANAマイルに交換する際の年間参加費は自動更新されてしまうため、必ず2月の請求が来る前に更新しない旨を伝え、この年間参加費は解約するようにしてください。

続く3点目は、海外航空会社のマイルに交換できる点です。

AMEXのポイントは海外の航空会社のマイルにも交換できる点がメリットで、海外の航空会社へはANAマイルほどではありませんが、80%のレートで交換できます。

具体的には、1,250ポイントを1,000マイルに交換できるため、JALマイルの2,500ポイントを1,000マイルに交換するのに比べると、かなりレートが良いです。 このように複数の航空会社のマイルに交換できるのは選択肢が増えるため便利ですし、シンガポール航空やデルタ航空のように、中には燃油サーチャージが不要な航空会社もあるため、お得に特典航空券を利用できます。

最後の4点目は、海外の航空会社に関しては移行手数料と移行上限がないという点です。 海外の航空会社のマイルに移行する際は、移行手数料は不要で、年間の移行上限もありません。

このゴールド・プリファードは、本会員は39,600円、家族カードは2枚まで無料、3枚目以降は1枚につき19,800円で発行でき、本会員カードはメタルカードです。

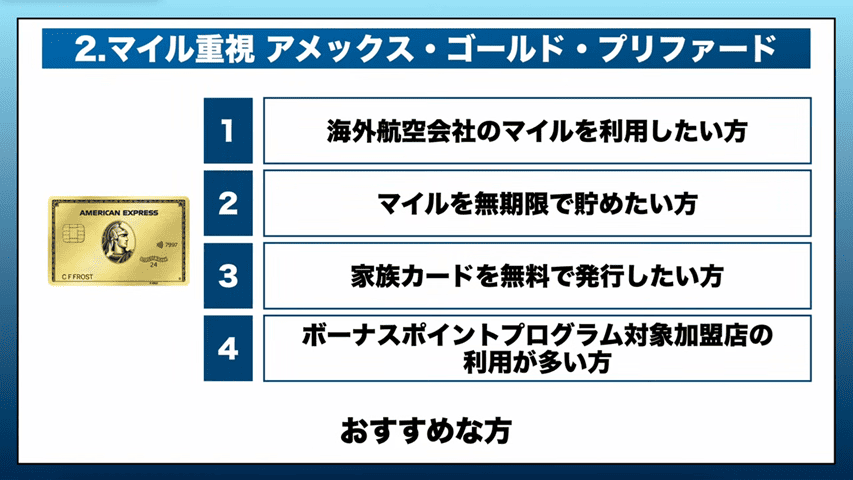

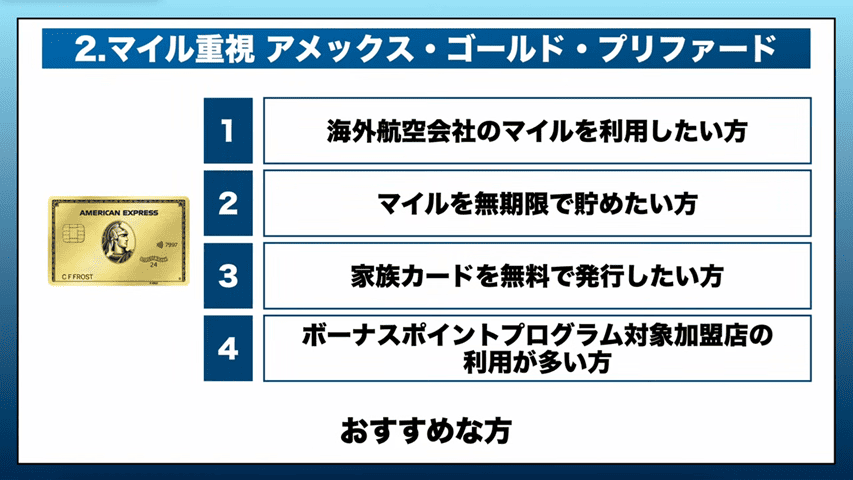

そんなゴールド・プリファードがおすすめな方は、こちらの4点に該当する方です。

まず1点目は、海外航空会社のマイルを利用したい方です。やはりANAマイルやJALマイルだけでなく、さまざまな海外航空会社のマイルを利用することで、特典航空券の選択肢が増えるため、そのような海外航空会社のマイルを利用したい方におすすめのカードです。

また2点目は、マイルを無期限で貯めたい方です。このAMEXゴールド・プリファードはメンバーシップ・リワード・プラスに無料で登録できるため、それによってポイントを無期限で保有できます。

続く3点目は、家族カードを無料で発行したい方です。 このAMEXゴールド・プリファードは2枚まで家族カードを無料で発行できます。そのため、家族カードをできるだけ年会費を抑えつつ多く無料で発行したい方におすすめですし、本会員カードはメタル製カードが発行されるため、そのようなメタル製カードを求めている方にもおすすめです。

最後の4点目は、ボーナスポイントプログラム対象加盟店の利用が多い方です。このボーナスポイントプログラム対象加盟店では、年間50万円利用分まで3%還元を受けられます。

第1位:マリオットボンヴォイAMEXプレミアムカード

ではここからは、マイル重視第1位のカードを発表します。

第1位のカードは、マリオットボンヴォイAMEXプレミアムカードです。

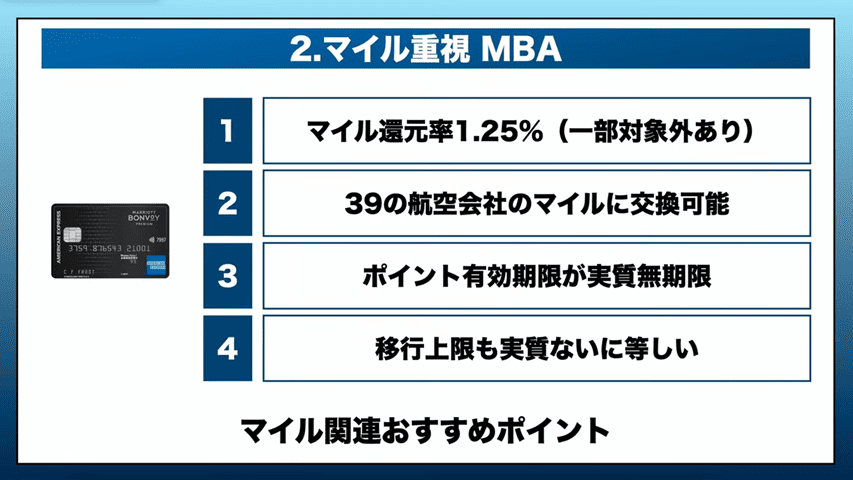

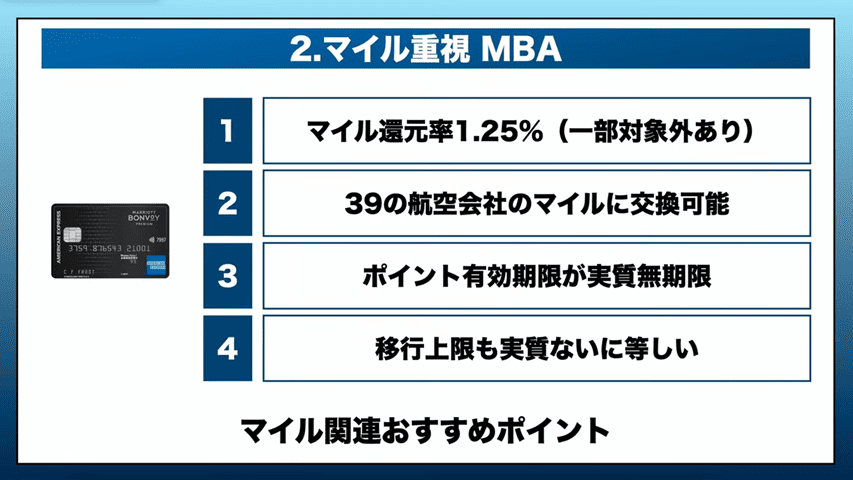

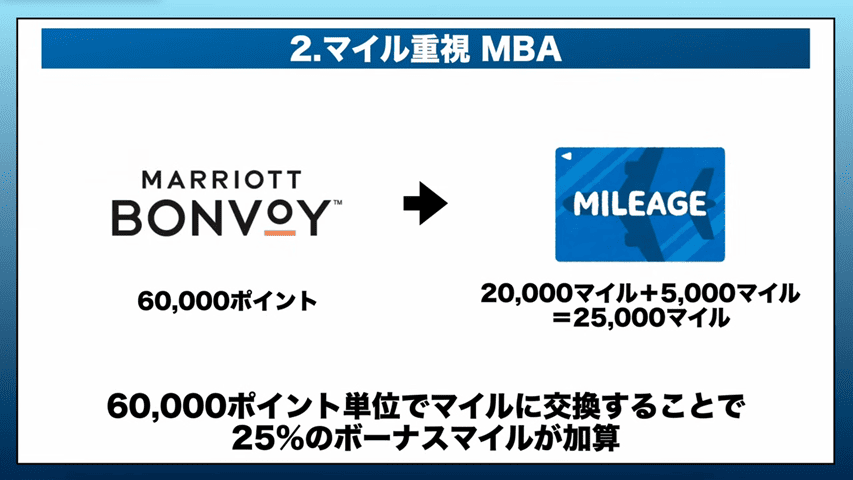

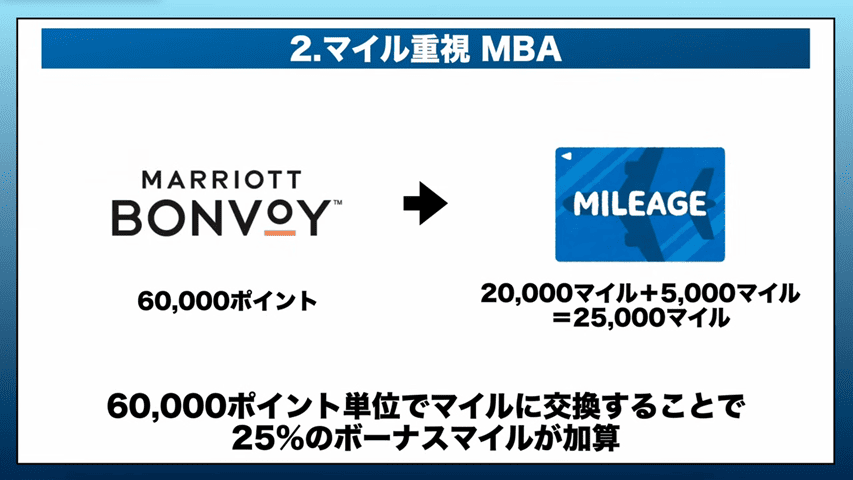

このマリオットボンヴォイAMEXプレミアムカードのマイル関連のおすすめポイントはこちらの4点で、まず1点目はマイル還元率が1. 25%である点です。

このマリオットボンヴォイAMEXプレミアムカードで決済するとマリオットポイントが貯まりますが、そのマリオットポイントを6万ポイント単位でマイルに交換すると、25%のボーナスマイルが加算されます。 そのため、6万ポイントをマイルに交換すると、2万マイルに加えてボーナス分の25%である5,000マイルが加算され、合計25,000マイル獲得できます。

一部対象外の航空会社もあり、デルタ航空、アメリカン航空、アビアンカ航空に関してはボーナスマイルの付与がないため、マイル還元率は1%となります。 以前は大韓航空もこの3社と同様にボーナスマイルの付与がありませんでしたが、現在は大韓航空へのマイル交換自体ができなくなっています。

続く2点目は、39社の航空会社のマイルに交換可能という点です。

マリオットポイントからは39社の航空会社のマイルに交換できます。 AMEXも14社と多いですが、その約2.8倍の航空会社に交換できるというのは、大きなメリットになるでしょう。

続く3点目は、ポイント有効期限が実質無期限という点です。 マリオットポイントは通常有効期限が2年間ですが、ポイントに変動があると、そこから2年間すべてのポイントの有効期限が延長されます。

最後の4点目は、移行上限も実質ないに等しいという点です。マリオットポイントから航空会社のマイルに移行する際、1日の移行上限は24万ポイントです。

このマリオットボンヴォイAMEXプレミアムカードは、本会員の年会費が49,500円、家族カードは1枚目無料、2枚目以降は1枚につき24,750円で、やはり年会費は49,500円と約5万円するため、高額なカードです。

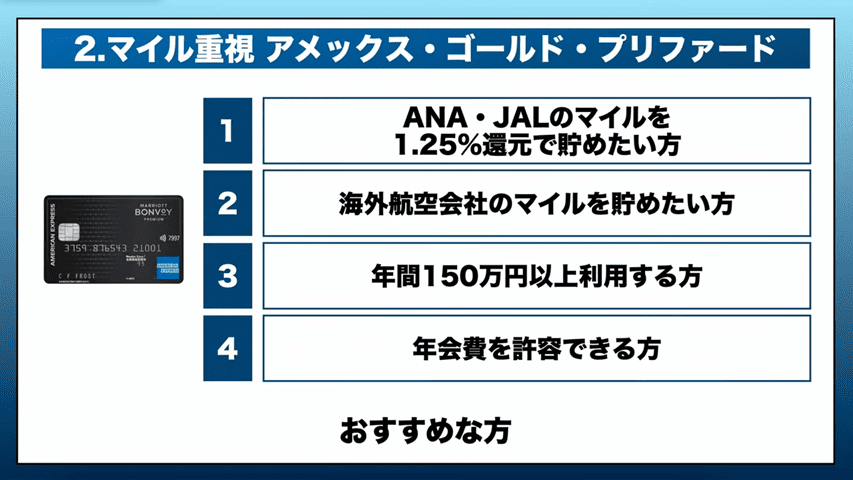

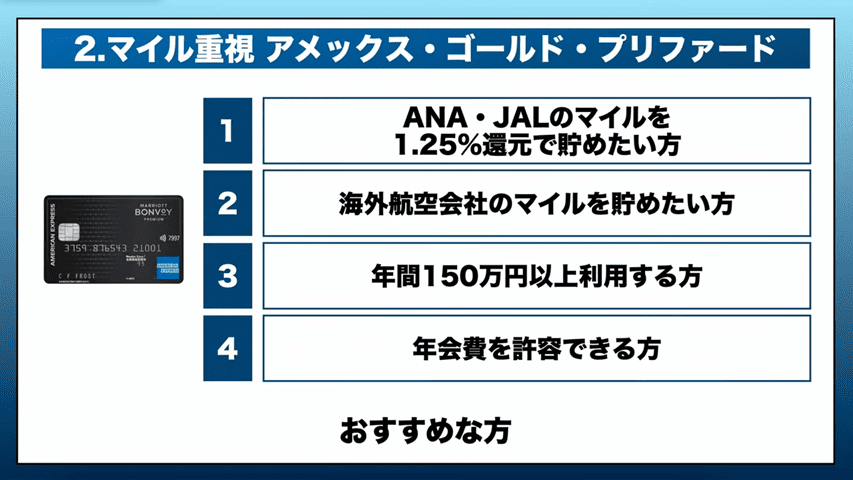

そんなマリオットボンヴォイAMEXプレミアムカードがおすすめな方は、こちらの4点に該当する方です。

まず1点目は、ANA・JALのマイルを1. 25%還元で貯めたい方です。ANAマイル・JALマイルを1. 25%還元で貯められるカードはなかなかないのが現状で、まずJALマイルに関しては基本的にJALカードにそのようなカードはありません。

ANAカードに関しても、ANAプレミアムカードで1. 3%還元や1.5%還元のカードがありますが、その場合年会費が7万円、8万円、あるいは10万円を超えるカードになるため、この年会費49,500円でANAマイル・JALマイルの還元率1. 25%というのはかなり高い水準です。

また2点目は、海外航空会社のマイルを貯めたい方です。

続く3点目は、年間150万円以上利用する方です。 このマリオットボンヴォイAMEXプレミアムカードは年会費49,500円と高額ですが、この年間150万円を決済すると無料宿泊特典が付与されます。

5万ポイント以内のホテルで利用でき、それをうまく活用すれば年会費以上の価値を出すことができます。 そのため、この年間150万円を決済して無料宿泊特典を獲得し、その特典を利用することで年会費以上の価値を生み出し、貯めたポイントをマイルに交換することで価値あるカードとなるため、この年間150万円以上決済するかどうかがかなり重要なポイントになります。

最後の4点目は、年会費を許容できる方です。

この無料宿泊特典を利用して年会費以上の価値を出すことはできますが、49,500円の年会費は一度支払う必要があるため、その年会費を許容できるかどうかも重要になります。

旅行特典全体重視Best3

ではここからは、旅行特典全体重視ベスト3ということで、ホテル特典やマイル特典に限らず、旅行特典を全体的に重視する方におすすめのカードを紹介します。

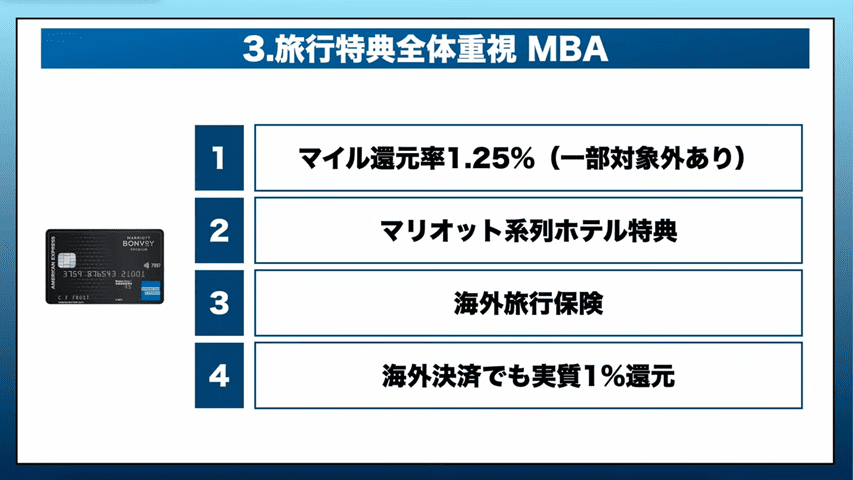

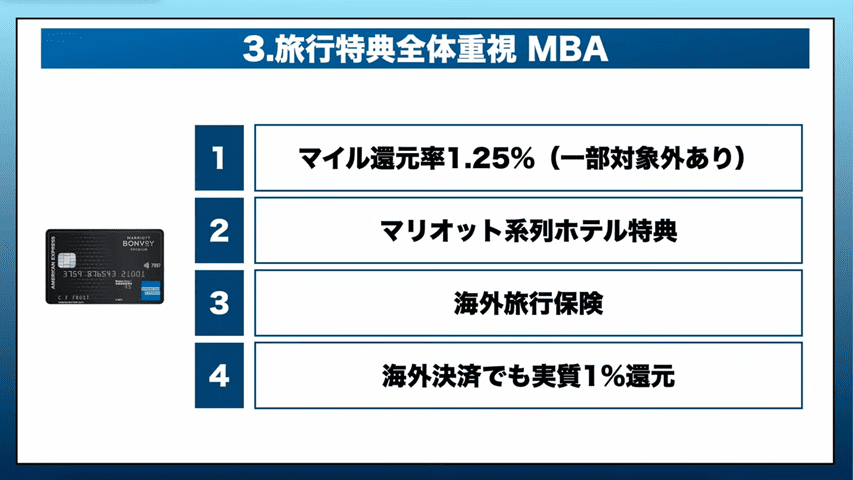

第3位:マリオットボンヴォイAMEXプレミアムカード

まず第3位は、マリオットボンヴォイAMEXプレミアムカードです。

こちら先ほど紹介したばかりですが、旅行特典全体としておすすめのポイントはこちらの4点です。

まず1点目は、マイル還元率1.25%です。 こちら先ほども説明しましたが、多くの航空会社のマイルを1.25%還元で貯めることができるのはやはりメリットです。

続く2点目は、マリオット系列ホテルの特典です。

このカードを保有しているだけでマリオットのゴールドエリートが自動付帯します。

さらに、年間150万円以上利用することによって5万ポイントまでで利用することができる無料宿泊特典が付与されます。

この無料宿泊特典は、保有ポイントを最大15,000ポイントまで追加して、合計で最大65,000ポイントまでのホテルで利用することができ、年会費49,500円以上のホテルでも利用することができます。

そのため、この特典を使って年会費を補い、さらにマイル還元率1. 25%を活用してマイルを貯めていくという方法が、このカードの一番の活用方法になっていると考えられます。

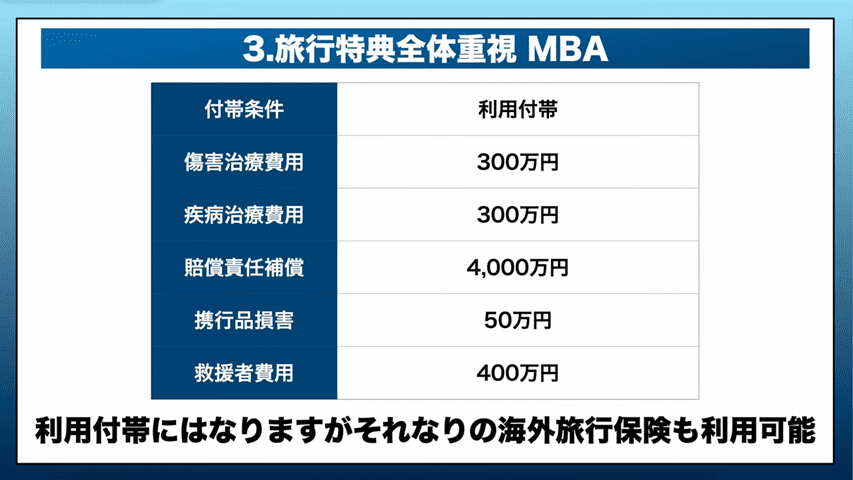

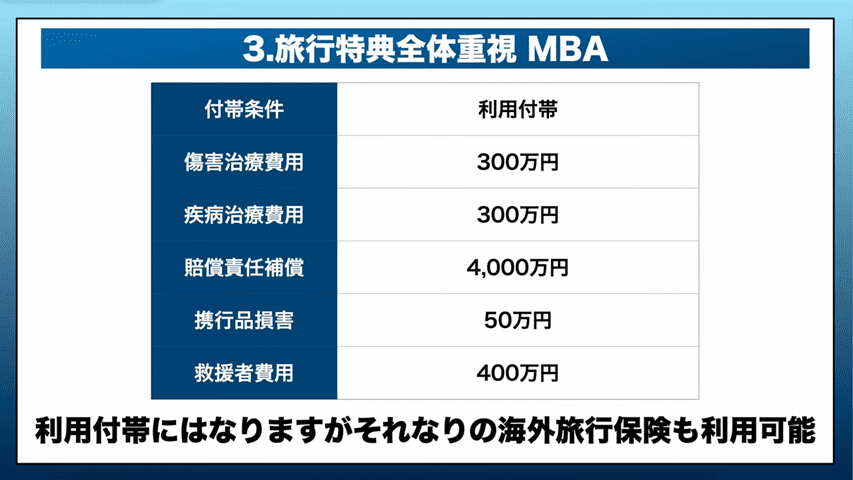

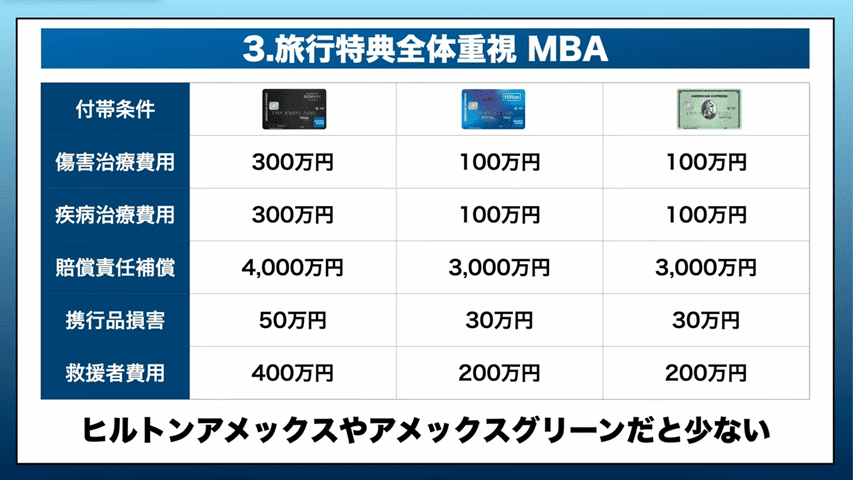

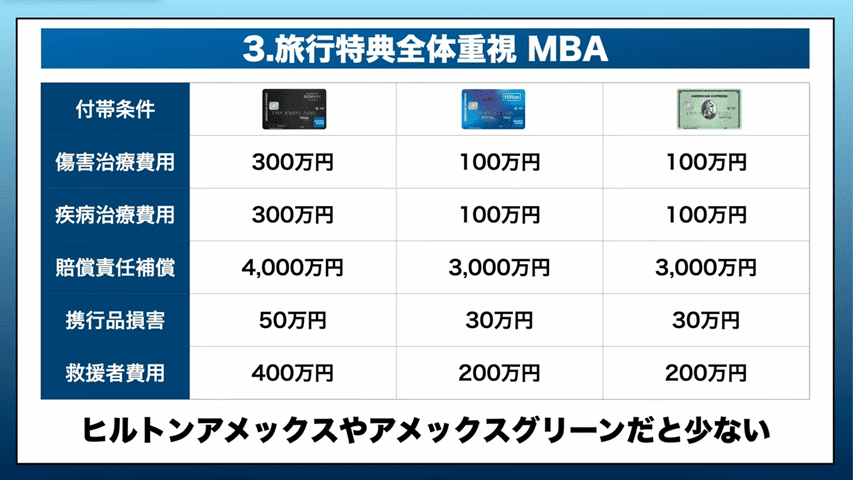

続く3点目は、海外旅行保険です。 このカードは利用付帯になりますが、それなりの海外旅行保険を利用することができます。

先ほど紹介したヒルトンAMEXやAMEXグリーンだと、この旅行保険に関しては物足りない補償内容です。

最後の4点目は、海外決済でも実質1%還元という点です。 このマリオットボンヴォイAMEXプレミアムカードの基本還元率は3%です。

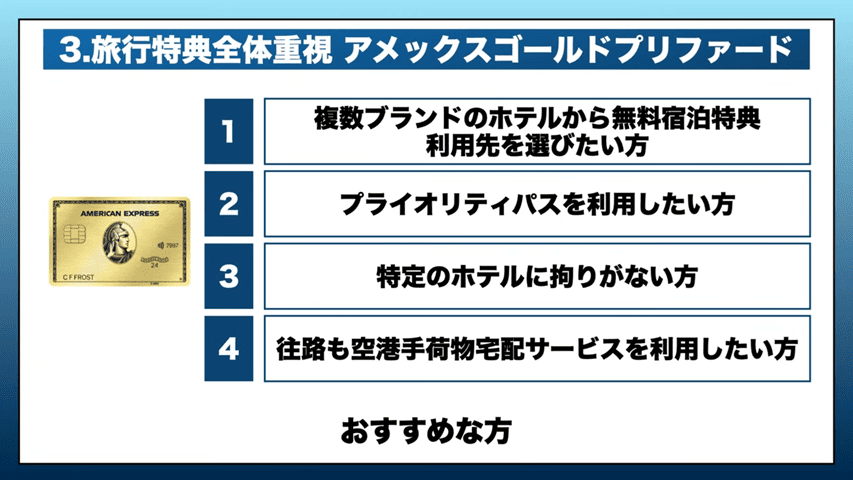

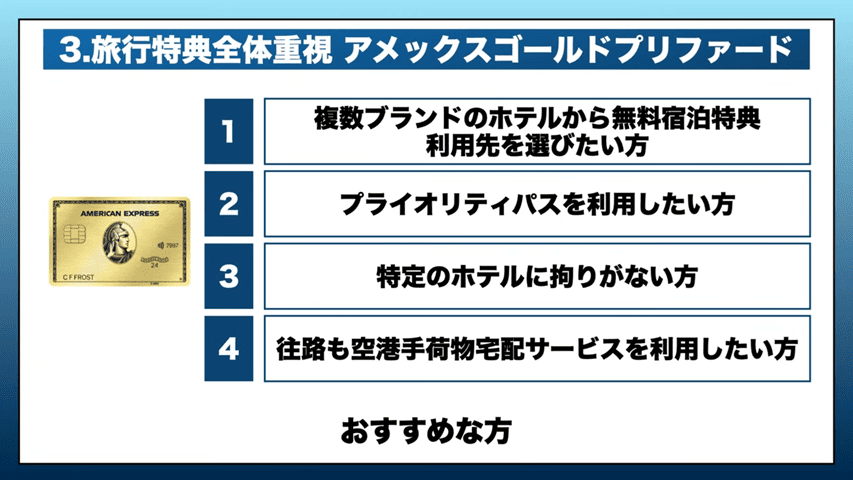

第2位:AMEXゴールド・プリファード

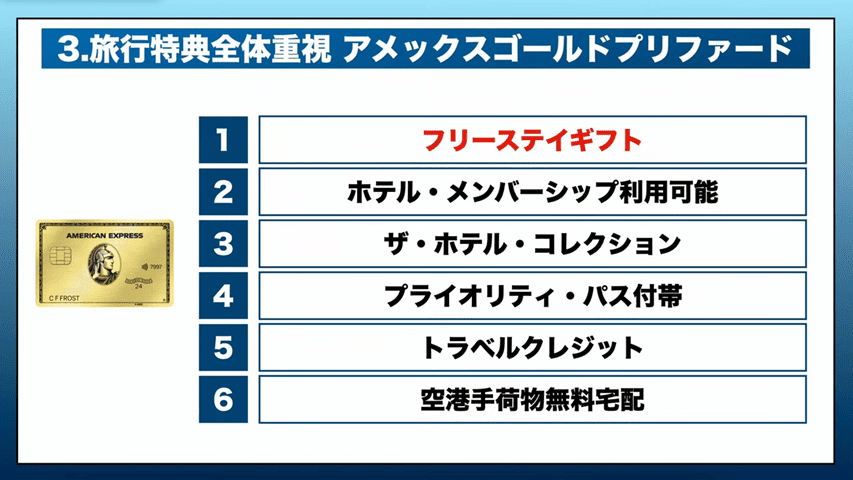

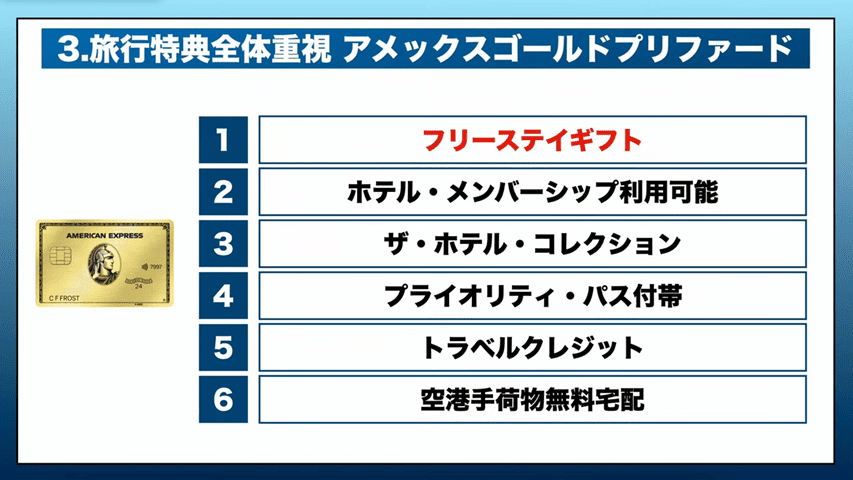

続く旅行特典全体重視第2位は、AMEXゴールド・プリファードです。

このカードのおすすめポイントは、先ほどマイルのところではこちらの4点を挙げましたが、旅行特典に関しては以下になります。

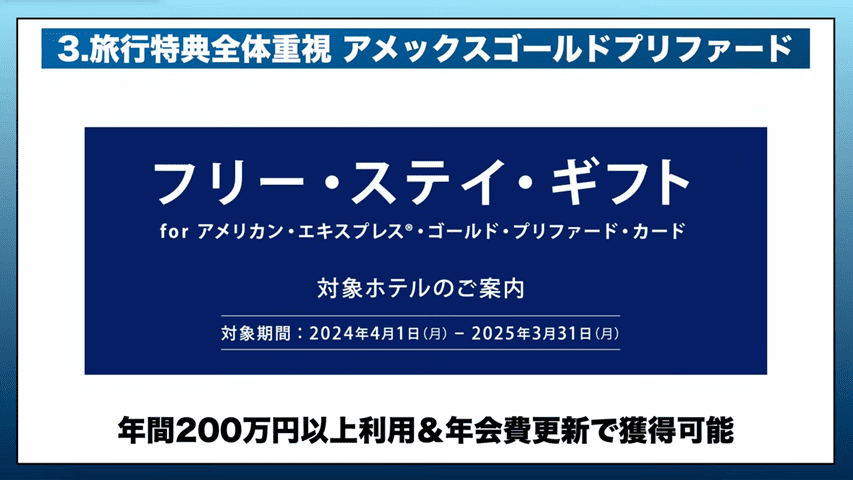

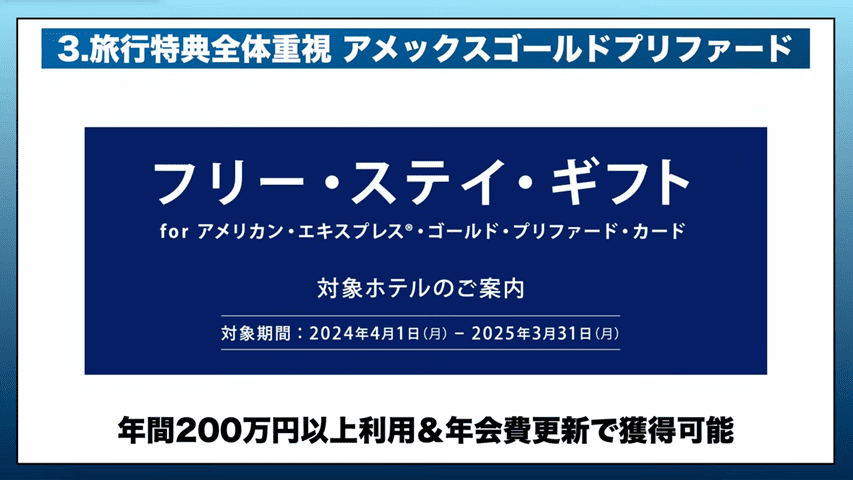

まず1点目は、フリー・ステイ・ギフトです。 こちら年間200万円以上決済しかつ年会費を更新することによって獲得でき、こちらの系列ホテルで利用することができます。

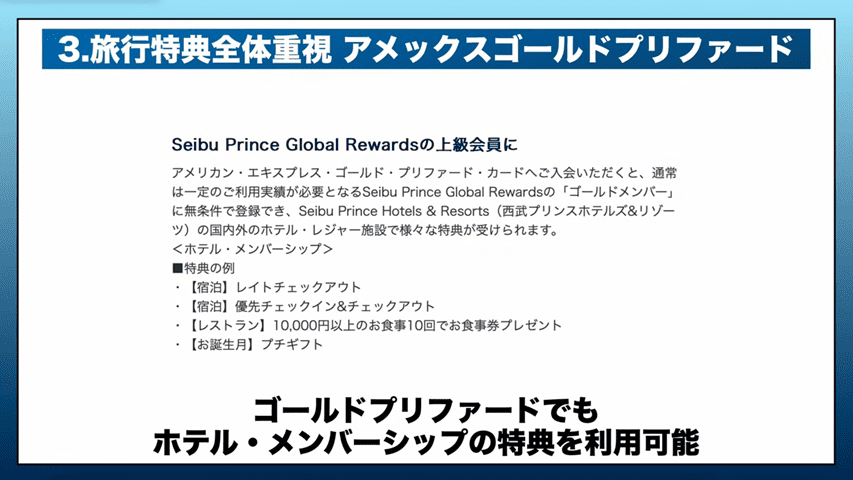

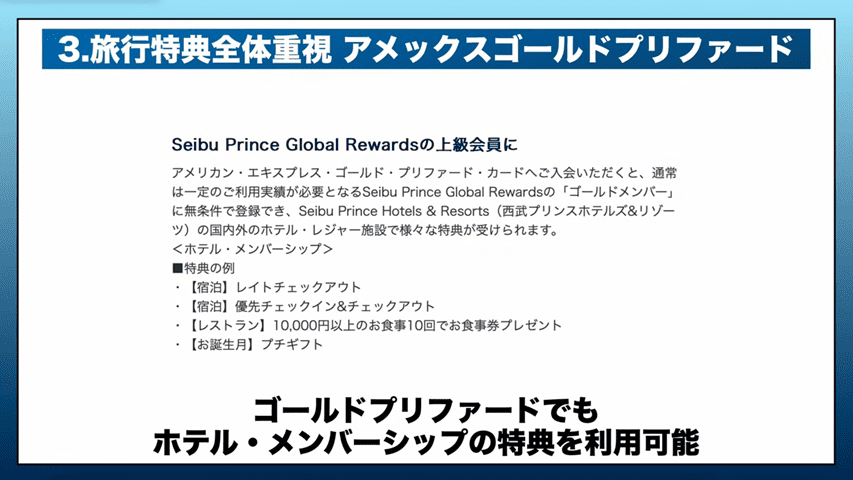

続く2点目は、ホテルメンバーシップが利用可能という点です。

ゴールド・プリファードでもホテルメンバーシップの特典を利用することができます。 このゴールド・プリファードは、プリンスゴールドメンバーの特典を利用することができ、レイトチェックアウトや優先チェックイン・チェックアウト、レストランで1万円以上食事を10回すれば食事券プレゼント、誕生月のプチギフトなどの特典を受けられます。

続く3点目は、ザ・ホテル・コレクションです。 こちらは2連泊以上で対象ホテルで100米ドル分のホテルクレジットや客室アップグレード、還元率2%の特典を受けられます。

これ以外にも、空室状況次第ではアーリーチェックインやレイトチェックアウトの特典も受けられます。

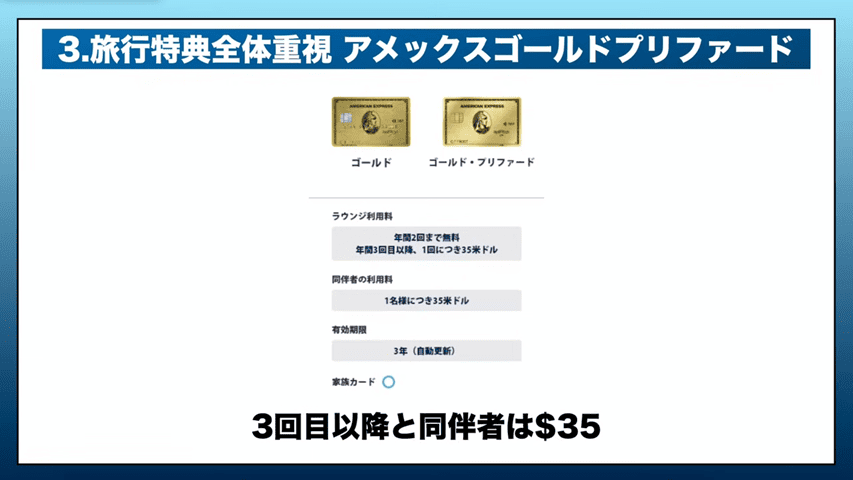

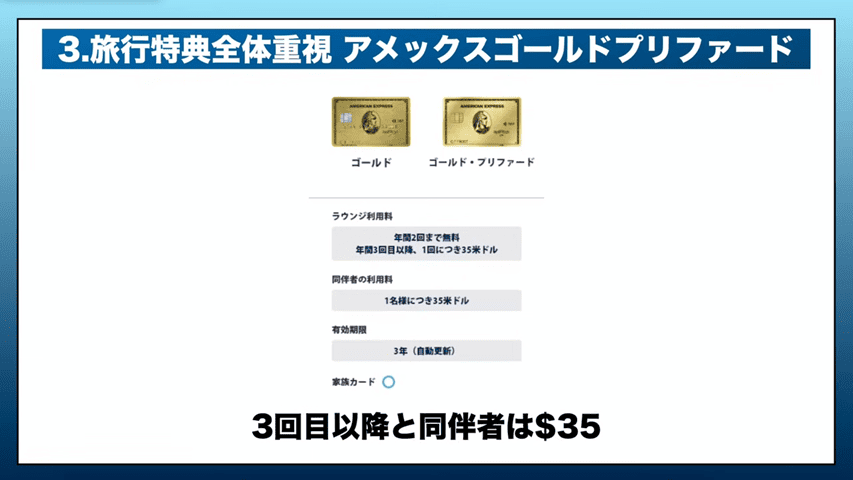

続く4点目は、プライオリティ・パスです。

ゴールド・プリファードではプライオリティ・パスも利用することができます。 無料回数は年間2回までで、3回目以降と同伴者については35ドルとなっています。

ゴールド・プリファードの家族カードも本会員と同条件で利用することができます。 AMEX発行のカードに付帯するプライオリティ・パスなのでレストラン特典は利用できませんが、そのうち現在利用できるプライオリティ・パス対応のクレジットカードでもレストラン特典が利用できなくなってくると思われるため、最初からレストラン特典が使えない方がむしろ潔くて良いかもしれません。

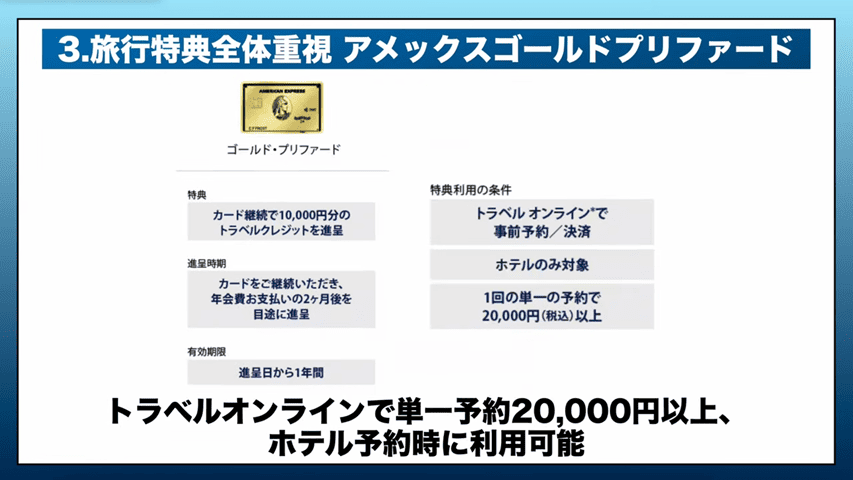

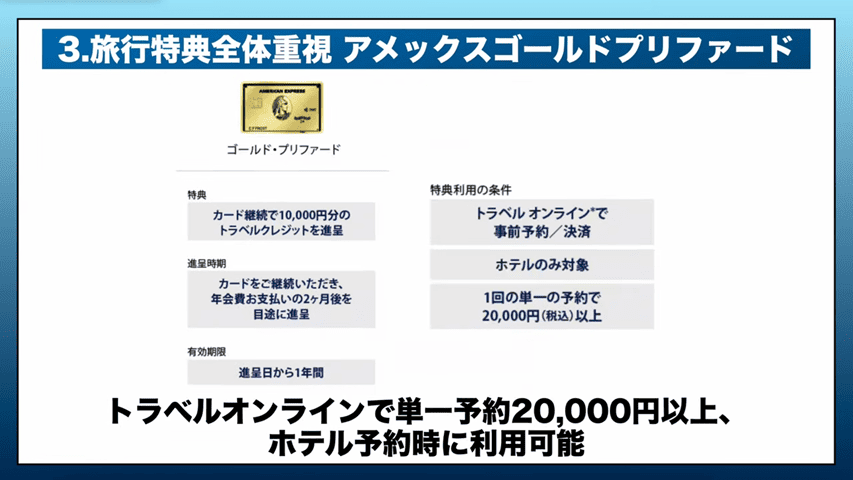

続く5点目は、トラベルクレジットです。 このゴールド・プリファードは年会費更新で1万円分のトラベルクレジットをもらうことができます。

有効期限は進呈日から1年間で、トラベルオンラインで単一予約2万円以上かつホテル予約時に利用することができます。

最後の5点目は、空港手荷物無料宅配サービスです。こちらのゴールド・プリファードは、出国時も帰国時も1個まで無料で利用することができます。

ゴールド・プリファードが旅行特典重視の場合でおすすめな方はご覧の通りで、まず1点目は、複数ブランドのホテルから無料宿泊特典の利用先を選びたい方です。

2点目は、プライオリティ・パスを利用したい方です。 AMEXの場合、ヒルトンAMEXプレミアムカードなど年会費66,000円しますが、そういった提携カードにはプライオリティ・パスは基本的に付いてきません。

一部ANA AMEXゴールドカードやANA AMEXプレミアムカードには付いていますが、基本的にプライオリティ・パスを利用したい方はプロパーカードを使っていくことになると思います。

続く3点目は、特定のホテルにこだわりがない方です。 やはりヒルトンAMEXやマリオットボンヴォイAMEXというと、ヒルトンやマリオットといった提携先のホテルにどうしても縛られてしまいますが、そういった特定のホテルにこだわりがない方にはこのゴールド・プリファードがおすすめです。

最後の4点目は、往復の空港手荷物宅配サービスを利用したい方です。 プロパーカードでないと、この空港手荷物宅配サービスを往復で利用することができません。

第1位:アメックスプラチナカード

では、旅行特典全体重視第1位のカードを発表します。

第1位のカードは、アメックスプラチナカードです。

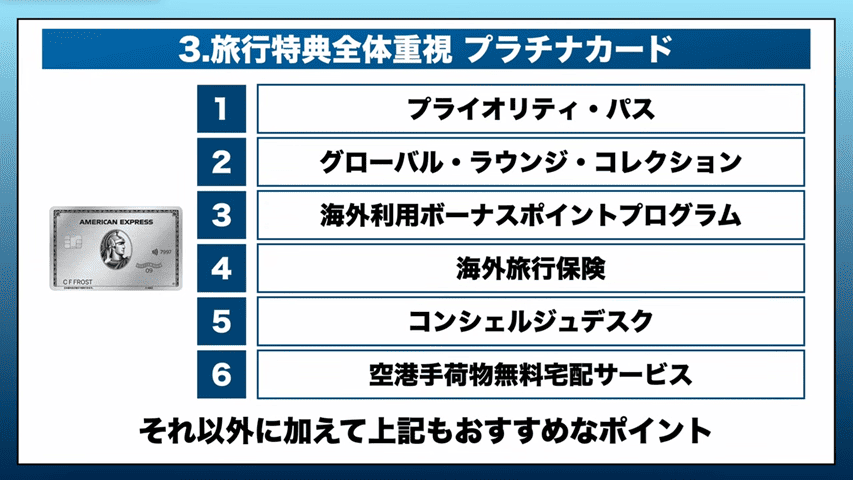

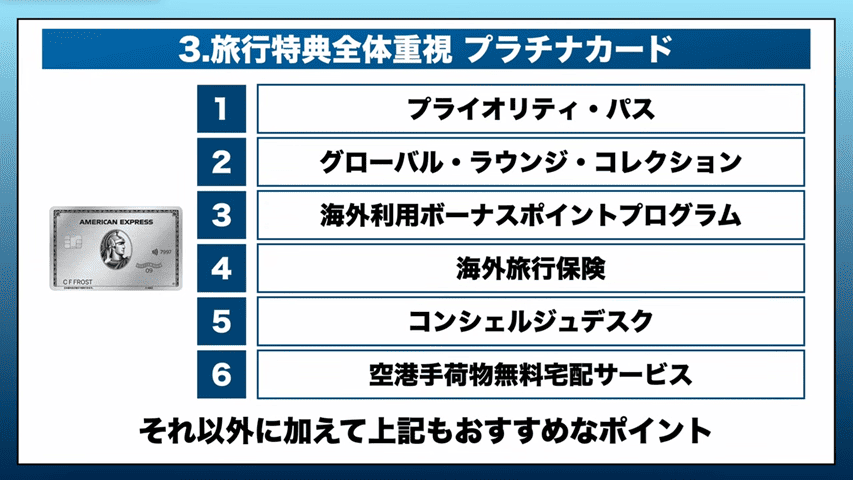

先ほどホテル特典のところではこちらの5点をおすすめポイントとして挙げましたが、旅行特典全体としては、それらに加えてこちらに記載の6点もおすすめになります。

やはり特典内容としては、このアメックスプラチナカードはかなり充実しています。 順番にこちらを見ていきたいと思います。

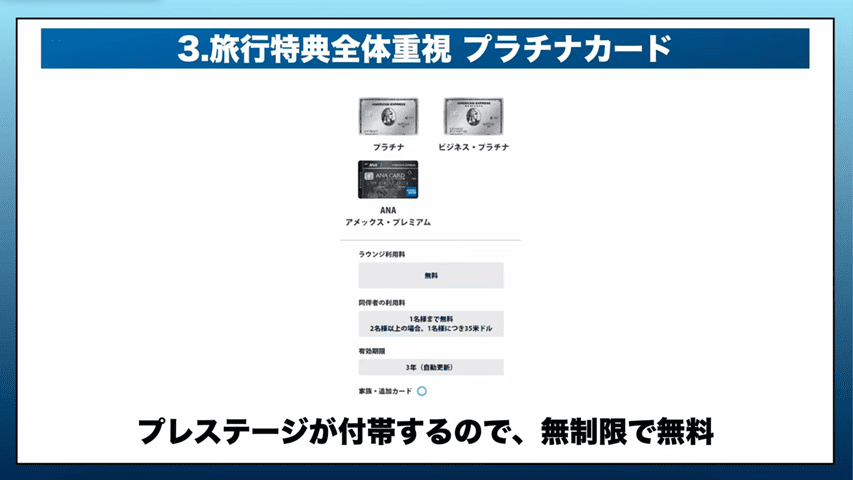

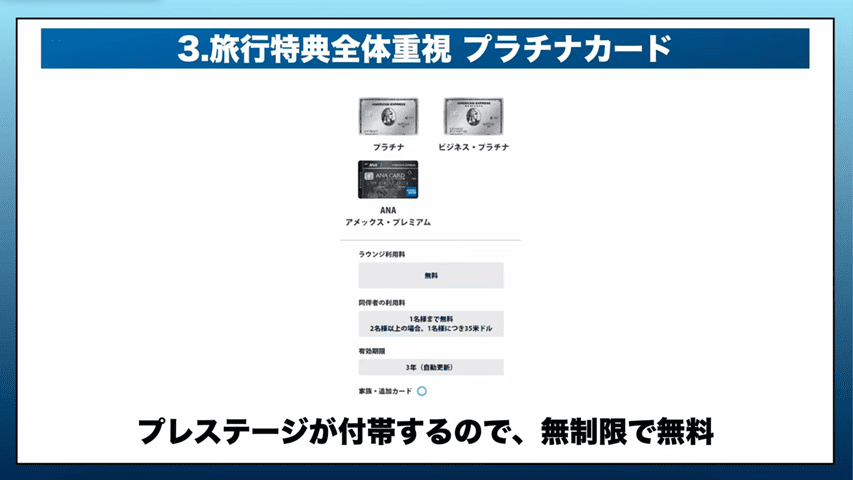

まず1点目は、プライオリティ・パスです。 アメックスプラチナカードにももちろんプライオリティ・パスが付帯し、AMEX発行カードなのでレストラン特典は使えませんが、プレステージが付帯するので無制限でラウンジを利用することができます。

さらに同伴者も1名まで無料で利用でき、同伴者1名まで無料で利用できるプライオリティ・パス付帯のカードはなかなかないので、これは結構おすすめなポイントです。 2名以上の場合は1名につき35ドルの同伴者料金がかかります。

続く2点目は、グローバル・ラウンジ・コレクションです。

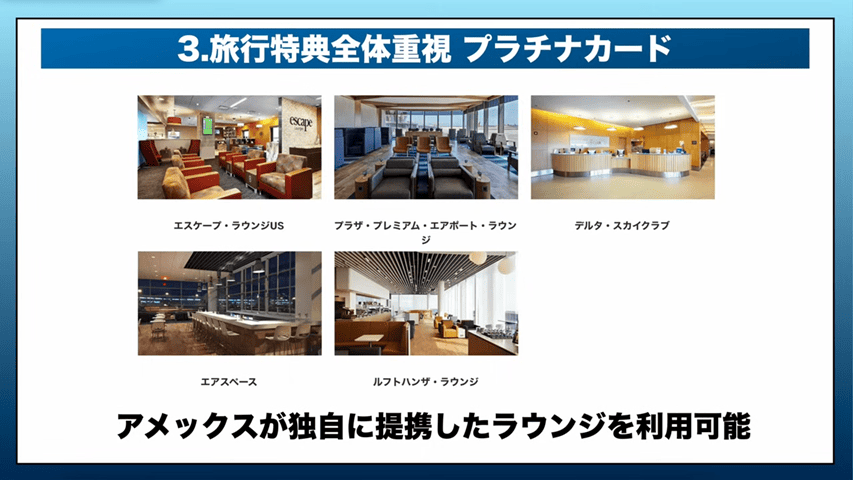

こちらはプライオリティ・パスに加えて、このAMEXのグローバル・ラウンジ・コレクションを利用できる特典で、AMEXが独自に提携したラウンジを利用することができます。

一時期プライオリティ・パスとプラザ・プレミアム・ラウンジの提携がなくなっていましたが、その時もアメックスプラチナカードを保有していればプラザ・プレミアム・ラウンジを利用できていた時期もありますし、今現在もアメックスプラチナカード独自でプラザ・プレミアム・ラウンジと提携していますので、アメックスプラチナカードを提示するだけでもこのプラザ・プレミアム・ラウンジなどを利用することができます。

さらにセンチュリオン・ラウンジもこのサービスの1つで、センチュリオン・ラウンジはAMEXが運営するラウンジで、アメックスプラチナカード以上の会員が利用することができます。

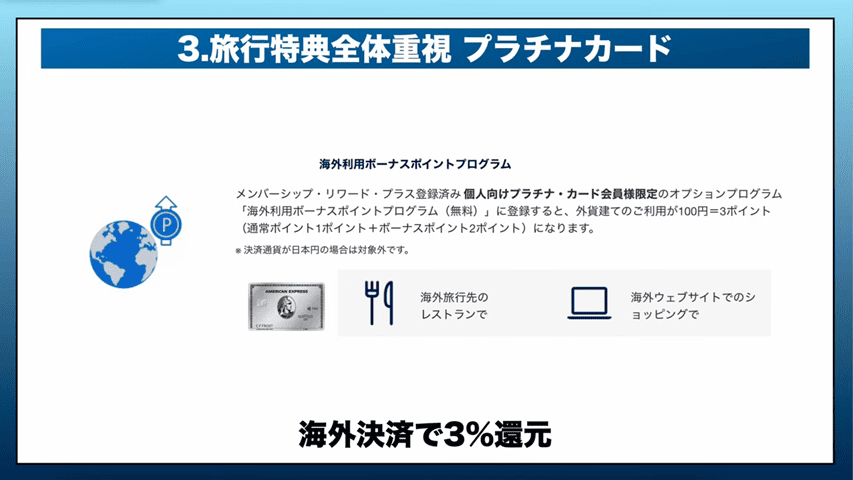

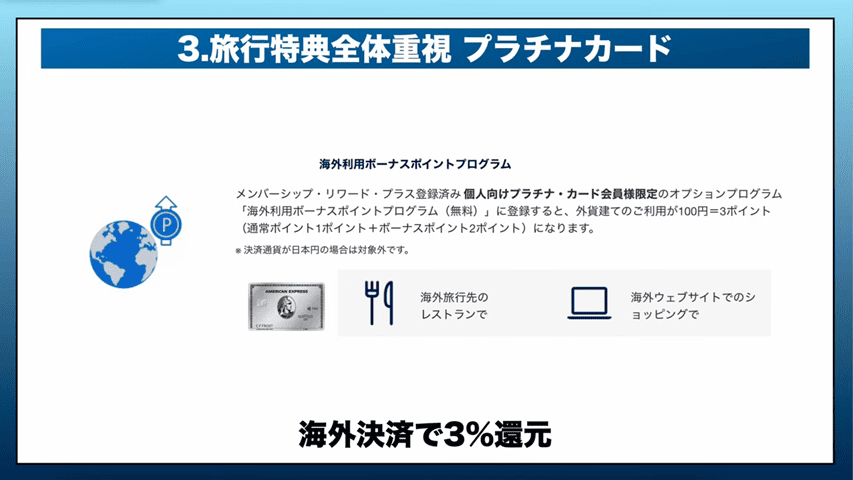

続く3点目は、海外利用ボーナスポイントプログラムです。 メンバーシップ・リワード・プラスに無料で加入でき、かつアメックスプラチナカードのみこの海外利用ボーナスポイントプログラムを利用することができます。

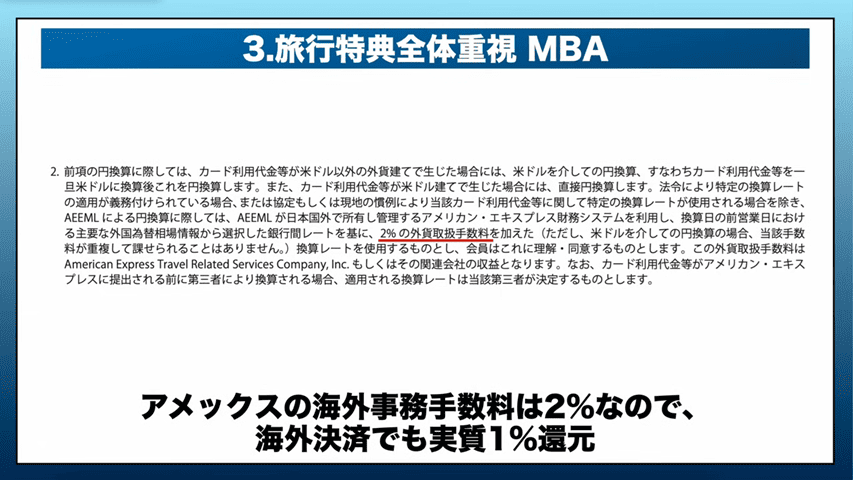

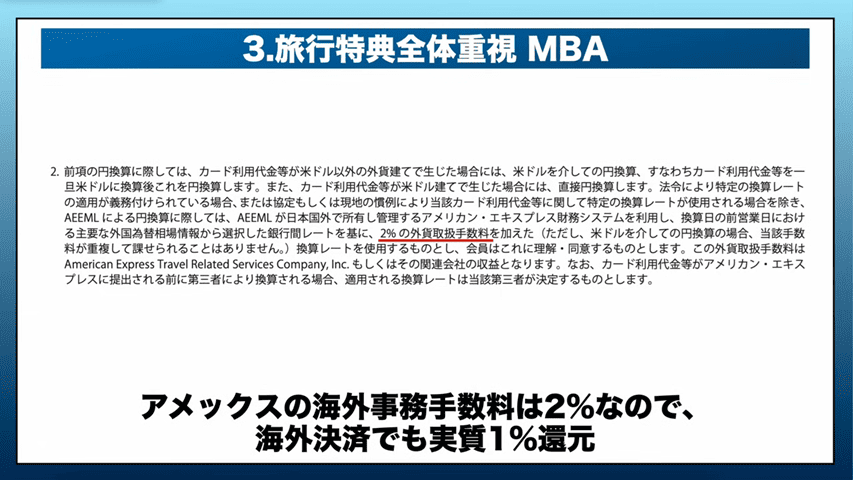

アメックスプラチナカードでもビジネスカードでは利用することができず、個人向けのプラチナカードのみこちらを利用することができます。 この特典を利用することによって海外決済で3%還元を受けることができ、先ほど少し触れましたが、AMEXの海外事務手数料は2%なので、海外で決済した場合でも1%還元を受けることができます。

そのため、私は基本的に海外でカードを使う時はアメックスプラチナカードで決済しています。

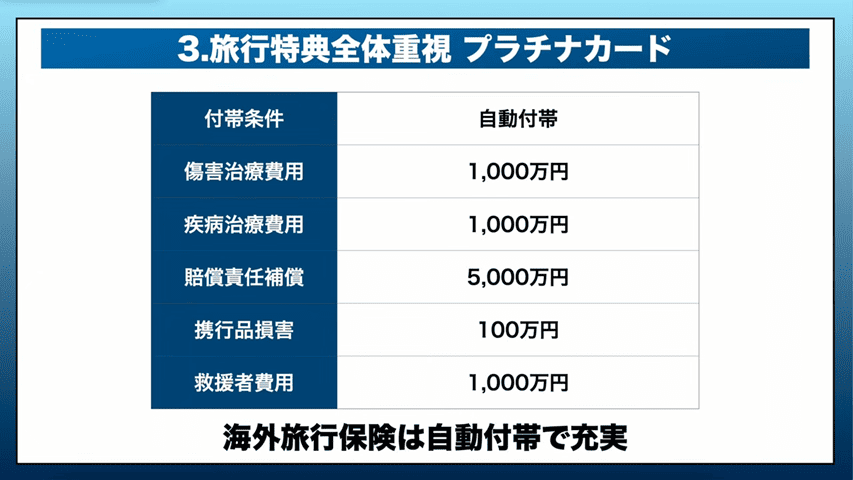

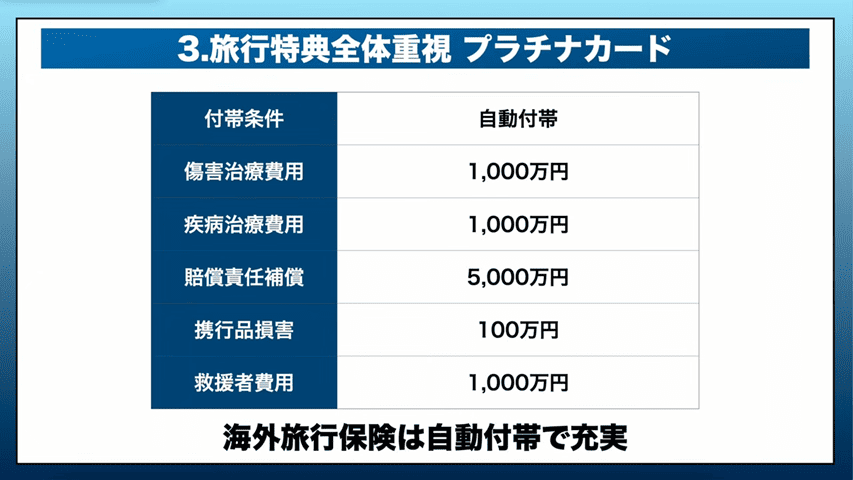

では続いて4点目、海外旅行保険です。

アメックスプラチナカードは、海外旅行保険が自動付帯で利用することができ、自動付帯でも傷害治療費用・疾病治療費用1000万円の補償や、携行品損害100万円、救援者費用1000万円の補償が付いてきますので、この海外旅行保険はAMEXの中ではアメックスプラチナカードがダントツで充実しています。

続く5点目は、コンシェルジュデスクです。

アメックスプラチナカードはコンシェルジュデスクを利用することができ、24時間365日問い合わせすることができます。 コンシェルジュデスクでは旅行の手配などをお願いすることができるため、少し複雑なスケジュールを組んだり、現地のオプショナルツアーを探したりする際に活用することができます。

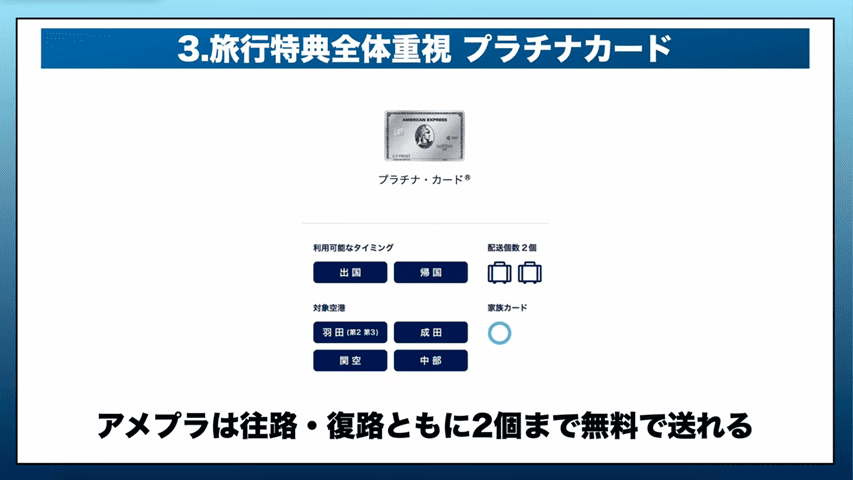

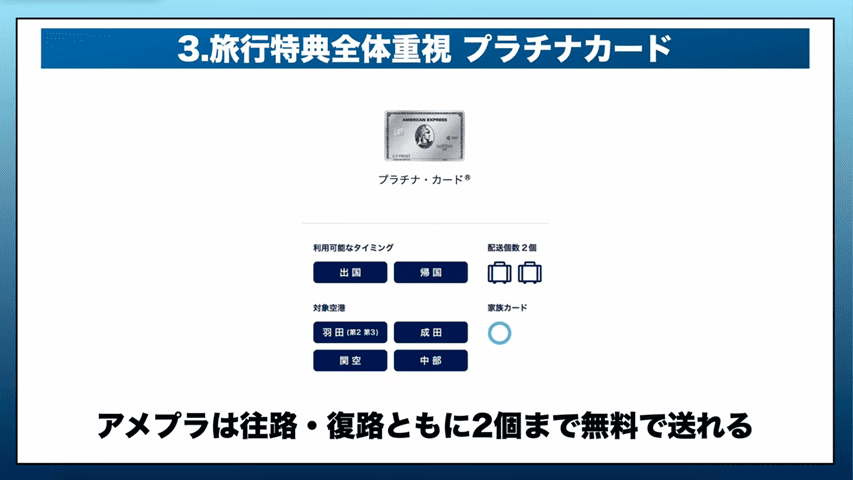

最後の6点目は、空港手荷物無料宅配サービスです。 こちらAMEXゴールド・プリファードのところでも紹介しましたが、アメックスプラチナカードは往路・復路ともに、なんと2個まで無料で送ることができます。

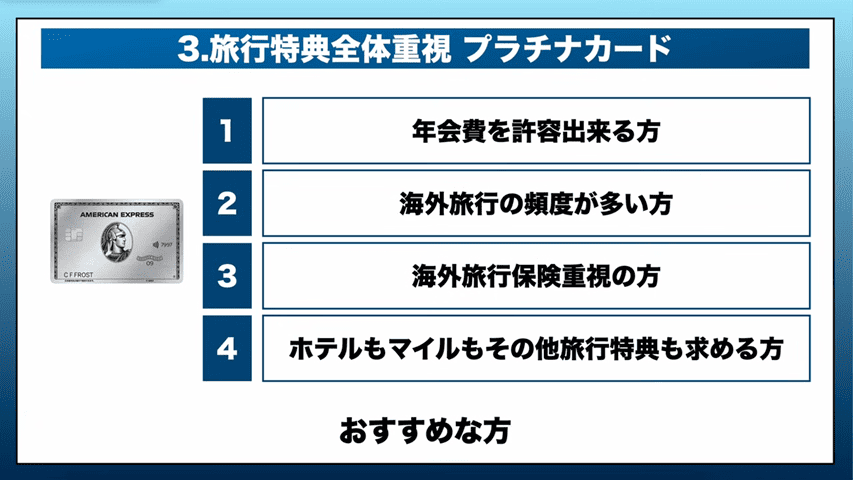

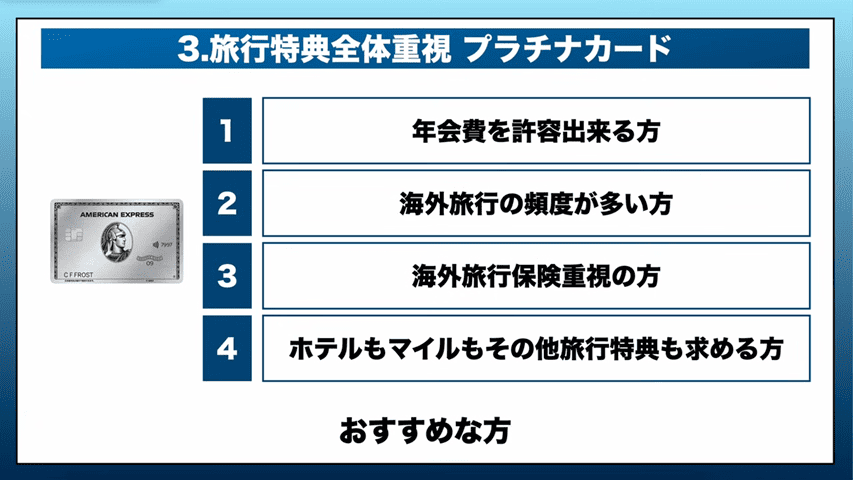

そんなアメックスプラチナカードが旅行特典に関しておすすめな方はご覧の通りで、まず何と言っても年会費16万5000円を許容できる方です。それでいて海外旅行の頻度が多い方におすすめできるカードです。

私も一度このアメックスプラチナカードを初めて発行して使ってみたのですが、やはり国内だけだと活用の余地が限られてしまい、一度ゴールドにダウングレードしました。

ただ、コロナ禍が明けて海外旅行に再び行くようになり、アメックスプラチナカードの特典を使ってみたいなということで再度発行したところ、海外旅行時にかなり使える特典が多く、今では重宝しています。

3点目は、海外旅行保険重視の方です。

最後の4点目は、ホテルもマイルもその他の旅行特典も求める方です。 ホテル特典も充実していますし、マイルもANAマイル1%還元で貯めることができて移行手数料なく移行することができる上に、今紹介してきた旅行特典も充実しています。

そのため、これら全てを求める方にもおすすめできるカードです。

年会費は高いですが、やはりそれを考慮しても旅行特典においてアメックスプラチナカードに勝るAMEX発行のカードはないため、旅行特典を全体的に重視していきたいという方には、このアメックスプラチナカードが一番おすすめです。

グルメ特典重視Best3

ではここからは、グルメ特典重視ベスト3ということで、グルメ特典重視の方におすすめのカードベスト3を発表します。

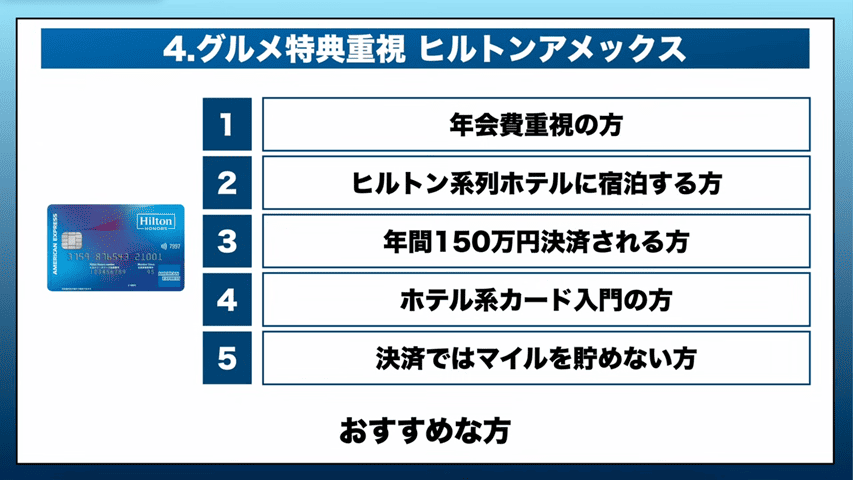

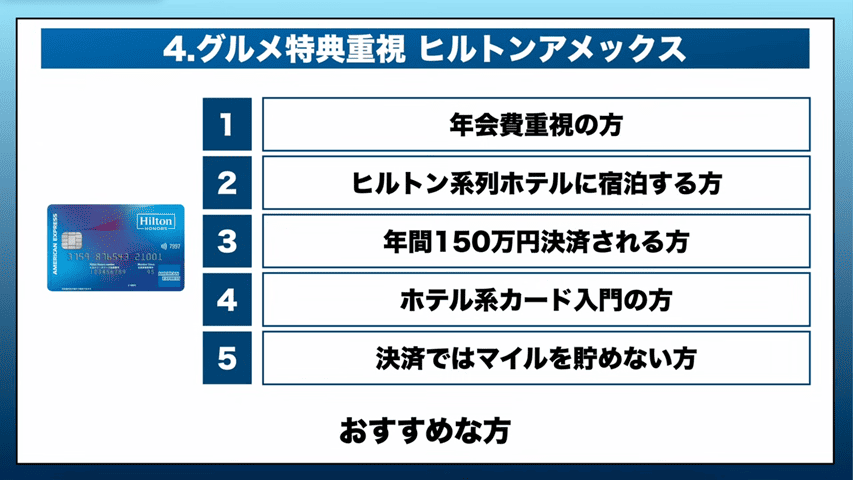

第3位:ヒルトンAMEX

第3位は、ヒルトンAMEXです。

グルメ特典重視でなぜホテル系カードなのかという声が聞こえてきそうな気もしますが、このヒルトンAMEXを保有していると、ゴールド会員としてダイニング・ライク・ア・メンバーを利用することができます。

これによってヒルトン系列ホテルのレストランで25%割引を受けることができ、宿泊しなくても利用できるため、レストランをお得に利用したい方にとっては結構使える特典なのではないかと考えています。

ヒルトンAMEXがおすすめな方は、やはり先ほども触れた通りで、繰り返しになるため細かな点は割愛させていただきますが、こちらの5点になります。

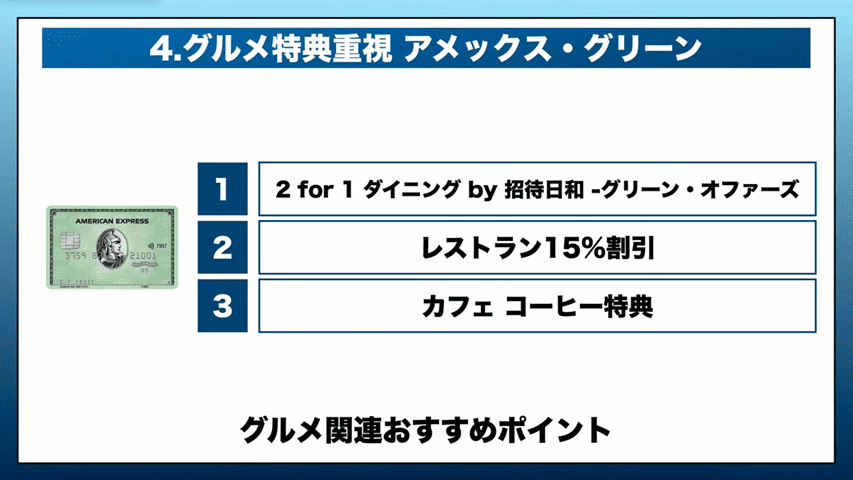

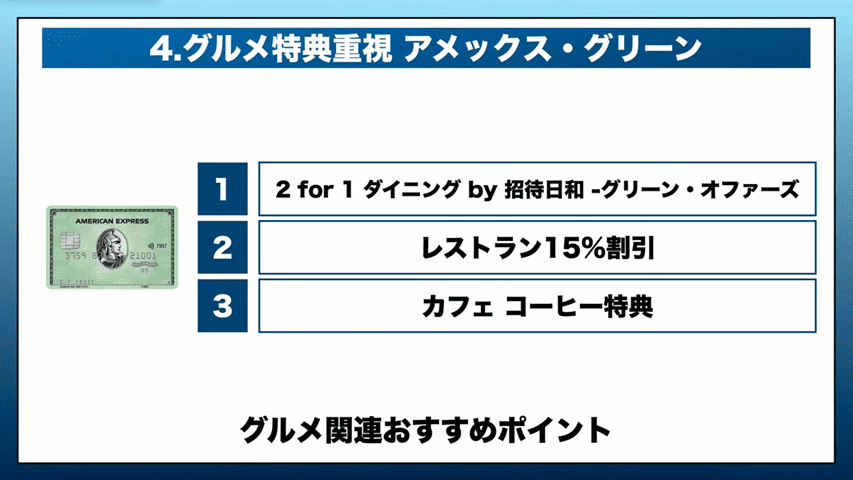

第2位:AMEXグリーン

続く第2位は、AMEXグリーンです。

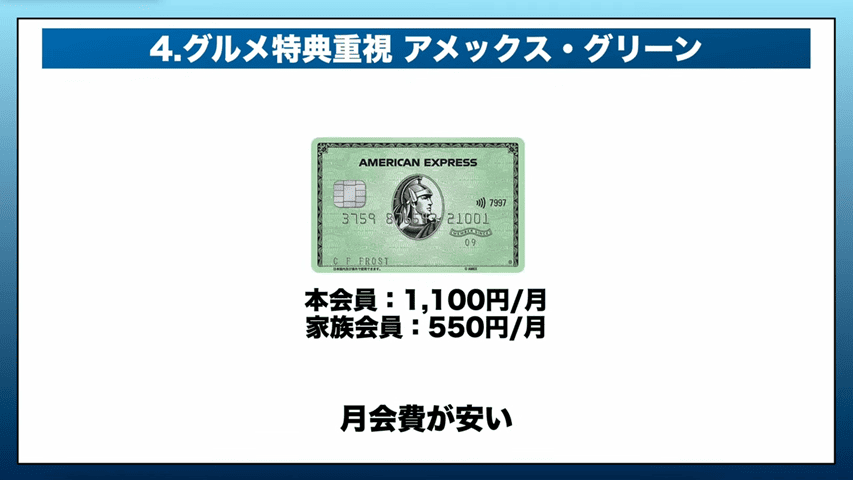

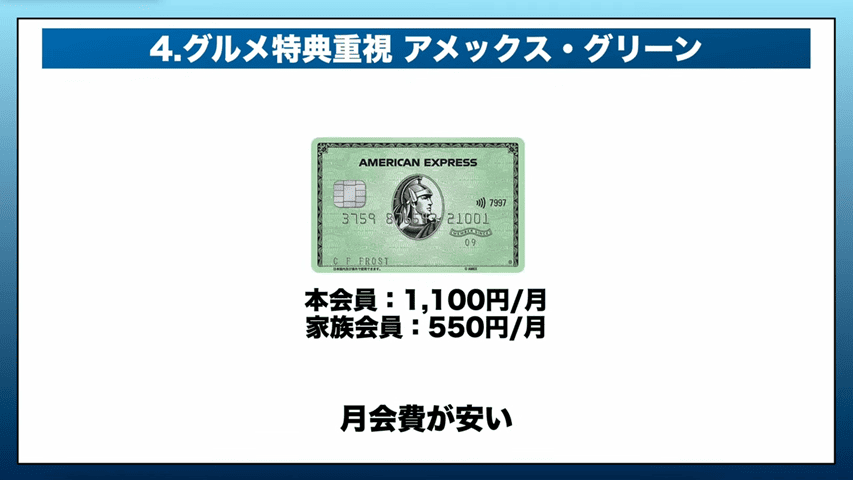

AMEXグリーンのグルメ関連のおすすめポイントはこちらの3点です。 それほど特典が多いわけではありませんが、今回2位に挙げた理由としては月会員制である点です。

本会員は月額1,100円で利用することができ、家族会員は月額550円で利用することができます。 年間に換算しても本会員で13,200円、家族会員で6,600円となっており、こちらは月ごとの更新になるため、例えば解約したいとなった時も月単位で解約することができます。

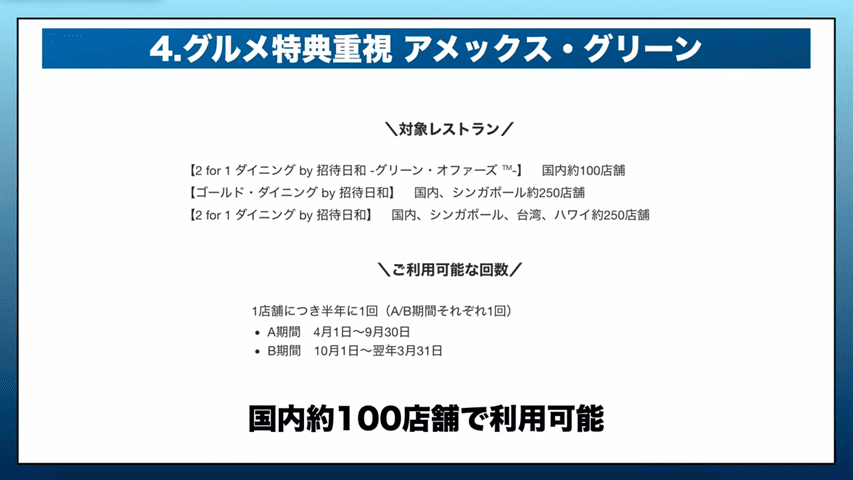

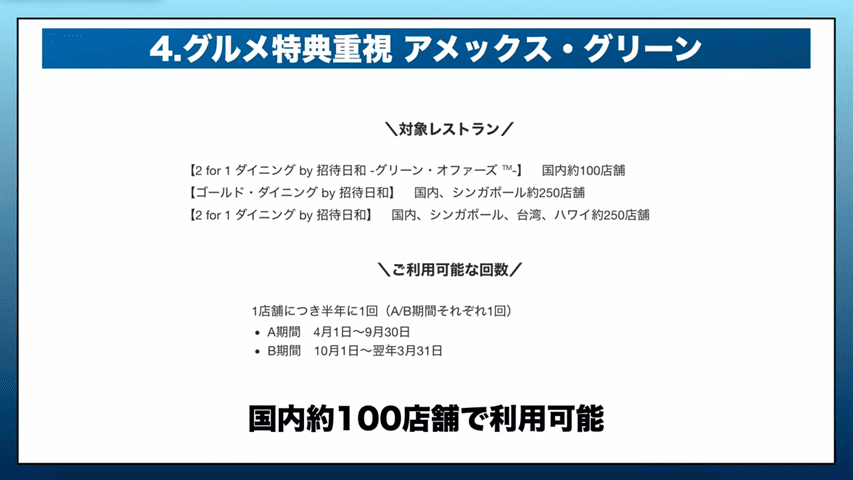

AMEXグリーンのグルメ関連の特典を順番に見ていきますと、まず1点目、2 for 1 ダイニング by 招待日和 グリーンオファーズです。

こちらコース料理を2名以上で利用すると1名分が無料になる招待日和の特典を利用することができます。 国内約100店舗で利用することができ、同一店舗は半年に1回のみとなっています。

続く2点目は、レストラン15%割引です。

こちら対象レストランで15%割引を受けることができます。

対象店舗の例はこの通りで、限定的な店舗にはなりますが、年会費に換算して13,200円のこのカードで、これらのレストランで15%割引を受けられるのは良いのではないでしょうか。

最後の3点目は、カフェ・コーヒー特典です。 対象店舗で食事メニューを注文すると、コーヒー1杯をサービスでもらうことができます。対象店舗はこの通りです。

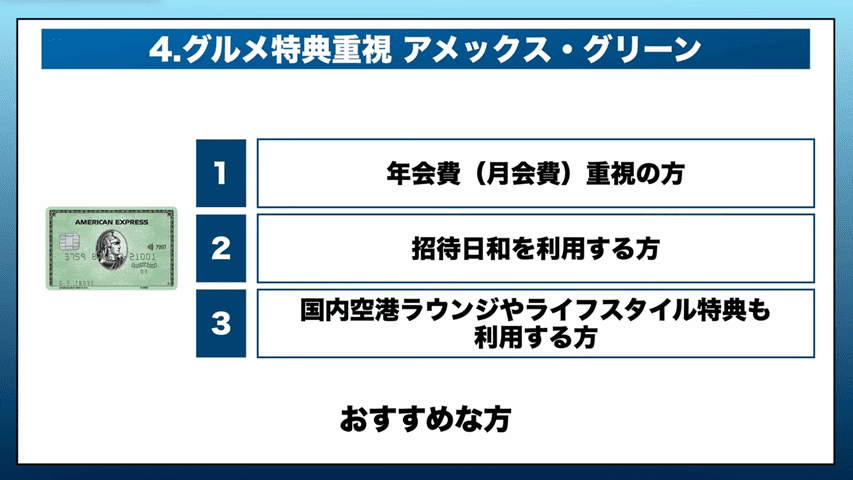

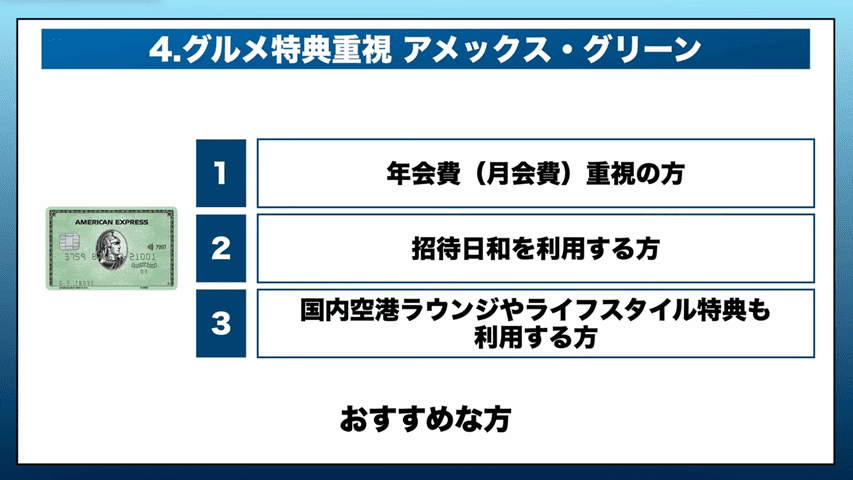

AMEXグリーンがおすすめな方はこちらの3点で、まず1点目は年会費・月会費重視の方です。

続く2点目は、招待日和を利用する方です。 やはりAMEXグリーンにおいて一番価値を出すことができる特典はこの招待日和なので、この招待日和を利用したい方におすすめのカードです。

最後の3点目は、国内空港ラウンジやライフスタイル特典も利用する方です。 AMEXグリーンは年会費・月会費が安いですが、国内空港ラウンジも無制限で利用することができますし、今紹介したグルメ特典の他にもライフスタイル特典があります。そのため、そういった特典を利用したい方におすすめのカードです。

ただ注意点として、国内空港ラウンジはAMEXの他のカードでは同伴者1名無料になりますが、AMEXグリーンは同伴者は有料になりますのでご注意ください。

第1位:AMEXゴールド・プリファード

では続いて、グルメ特典重視第1位のカードを発表します。

第1位のカードは、AMEXゴールド・プリファードです。

ゴールド・プリファードのグルメ関連でおすすめのポイントはこちらの4点です。

まず1点目は、ゴールドダイニング by 招待日和です。

こちらAMEXグリーンのところでも紹介しましたが、コース料理を2名以上で利用すると1名分が無料になります。 家族カードも同条件で利用することができ、同一店舗での利用は半年に1回のみですが、同一店舗でなければこのような利用制限なく使うことができるため、非常にお得な特典です。

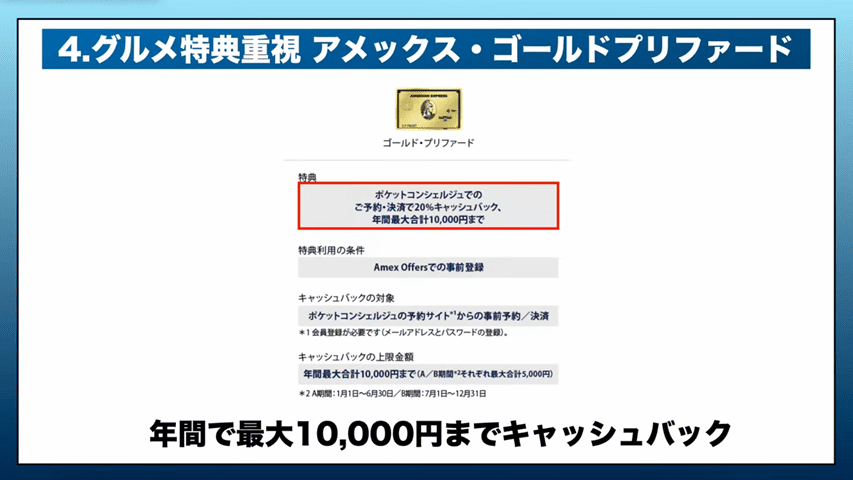

続く2点目は、ポケットコンシェルジュダイニングです。 こちらはポケットコンシェルジュダイニングで20%キャッシュバックを受けられる特典で、このポケットコンシェルジュというのはAMEXのダイニング予約サービスです。

年間で最大1万円までキャッシュバックを受けることができ、上限は半年ごとに5,000円というものもあります。 AMEX Offersでの事前登録が必要なので、こちらの特典を利用されたい方は必ず登録するようにしてください。

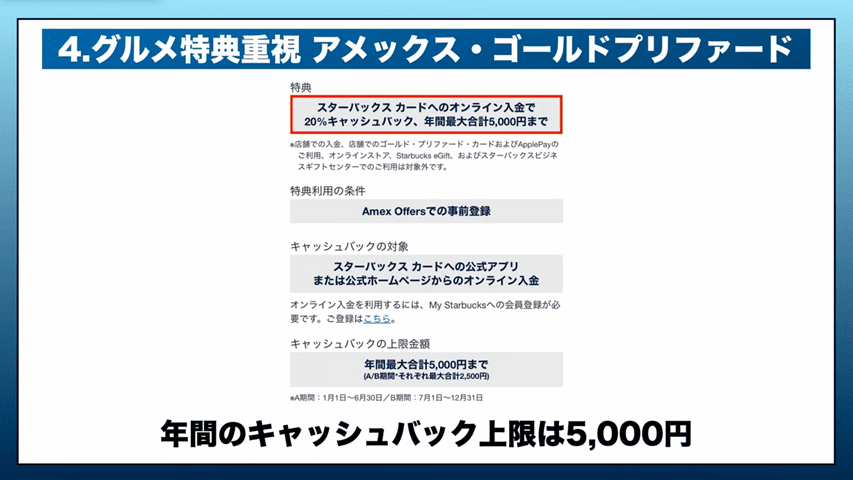

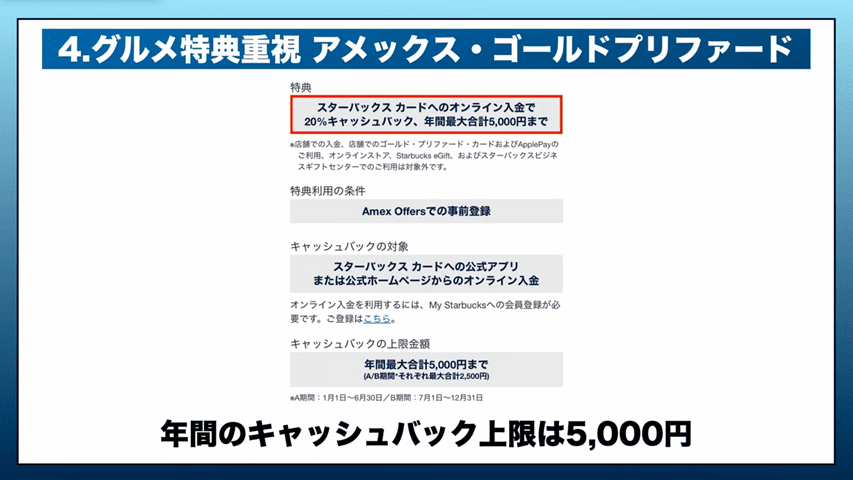

続く3点目のおすすめポイントは、スタバカードチャージで20%キャッシュバックを受けられる特典です。 AMEXゴールド・プリファードからスターバックスカードへオンライン入金することによって20%キャッシュバックを受けることができます。

年間のキャッシュバック上限は5,000円なので、スタバを頻繁に利用される方にとってはおすすめの特典です。 半年で2,500円の上限というのもありますので、この点ご注意ください。

こちらのスタバの20%キャッシュバックに関しても、AMEX Offersでの事前登録が必要になります。

ただし注意点としては、家族会員はこちらのキャッシュバックの特典を受けることができず、本会員のみのサービスとなりますのでご注意ください。

続く4点目は、ホテルダイニングです。

こちらはホテルでの食事が10%から20%オフになる特典で、対象ホテルの例としては、例えばグランドハイアット福岡があり、こちらザ マーケットFというホテル内のレストランで15%オフを受けることができます。

アメックスプラチナカードでも利用することができる特典で、やはりアメックスプラチナカードの方が優待の内容的には充実しているものが多いですが、それでも15%オフと20%オフの差なので、年会費の差を考えるとそれほど差はなく、かつゴールド・プリファードのコストパフォーマンスは高いのではないでしょうか。

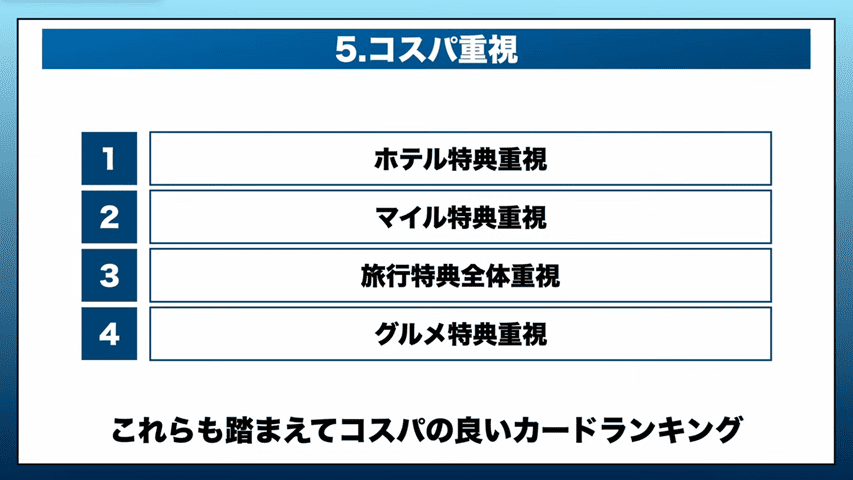

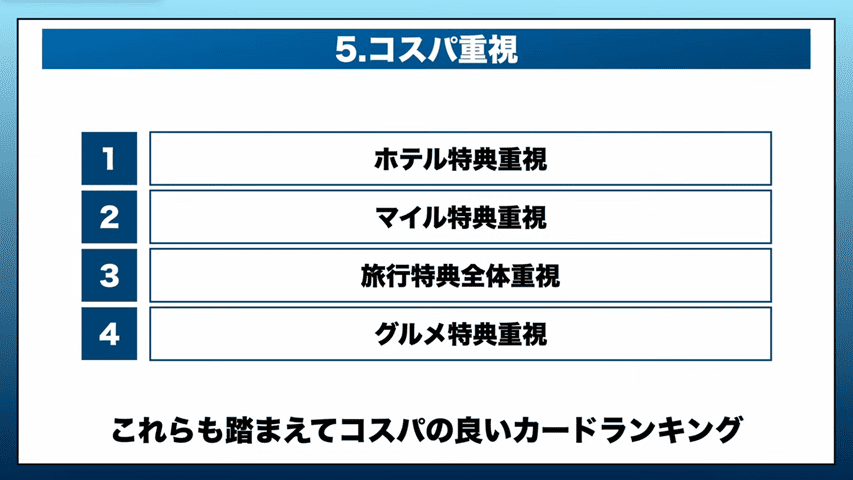

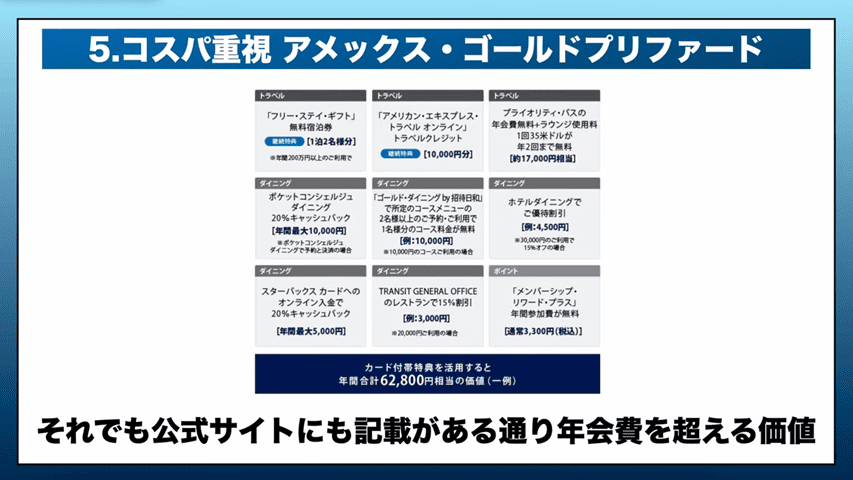

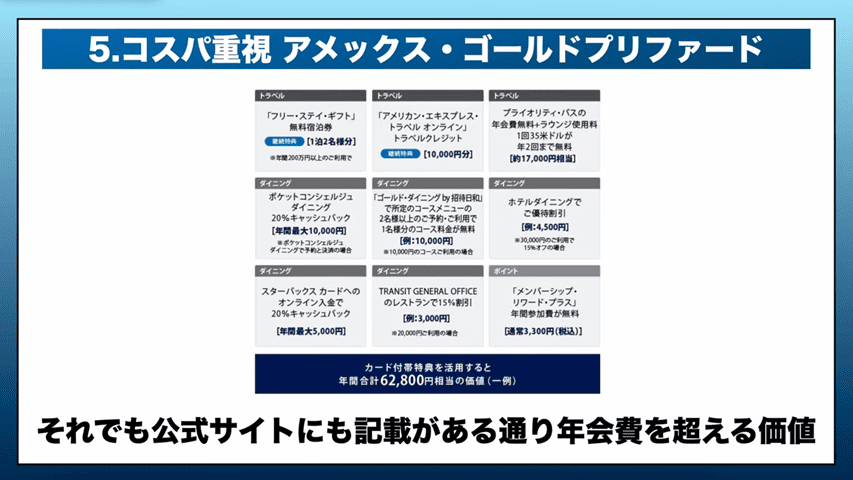

コスパ重視Best3

では最後に、コスパ重視ベスト3ということで、これまでこちらの4点のランキングを発表してきましたが、これらも踏まえてコストパフォーマンスの良いカードランキングを発表します。

第3位:アメックスプラチナカード

コストパフォーマンスの良いカードランキング第3位は、アメックスプラチナカードです。

アメックスプラチナカードは年会費が16万5000円もするのに本当にコストパフォーマンスが良いのかと思われる方もいらっしゃると思いますが、特典の充実度がやはりアメックスプラチナカードは他のカードに比べてダントツです。 こちらのホテル特典に加えて、こちらの旅行特典を利用することができますし、その他にもグルメ関連特典もかなり充実しています。

第2位:AMEXゴールド・プリファード

続く第2位は、AMEXゴールド・プリファードです。

こちらもアメックスプラチナカードほど高くないですが、年会費39,600円と約4万円します。

そのため、このAMEXゴールド・プリファードを第2位に選びました。

第1位:ヒルトンAMEX

コストパフォーマンス重視のランキング第1位のカードはこちら、ヒルトンAMEXです。

このカードの年会費は1万6500円ということで、3位のアメックスプラチナカードの年会費の1/10ですが、ヒルトンのゴールドが自動付帯し、ヒルトンに宿泊した際に朝食2名分無料の特典や、その他ボーナスポイントや客室アップグレードの特典を受けることができる他、無料宿泊特典で10万円以上の価値も出すことができます。

それでいてダイニング・ライク・ア・メンバーを利用できて、ヒルトン系列のホテルのレストランで25%割引を受けることができる上に、HPCJも優待価格で利用することができます。

さらに国内空港ラウンジも同伴者1名無料で無制限で利用することができるため、これで1万6500円の年会費というのは、やはりコストパフォーマンス最強だと思い、このカードを1位に選ばせていただきました。

振り返り

では、ここから順番に振り返っていきたいと思います。

- ヒルトンAMEX

- ヒルトンAMEXプレミアムカード

- アメックスプラチナカード

- マリオットボンヴォイAMEXプレミアムカード

- AMEXゴールド・プリファード

- ANA AMEXゴールドカード

- アメックスプラチナカード

- AMEXゴールド・プリファード

- マリオットボンヴォイAMEXプレミアムカード

- AMEXゴールド・プリファード

- AMEXグリーン

- ヒルトンAMEX

- ヒルトンAMEX

- AMEXゴールド・プリファード

- アメックスプラチナカード

当然アメックスプラチナカードの方がゴールド・プリファードよりも特典が充実していて、さまざまなシーンでそれ以上に活用することができるのですが、やはり年会費16万5000円するため、誰にでもおすすめできるカードかと言われると、そうはならないと考えます。

そのため、コストパフォーマンスに関しては前にランクインさせましたが、全体的に見るとゴールド・プリファードの方がランクインする回数としては多かったと思います。

ということで、本日は「AMEX どのカードがおすすめか」ということで、重視項目別にベスト3のランキングを発表してきました。

今回は、重視項目ごとにおすすめカードベスト3を発表させていただきました。

ぜひカード選びの参考にしていただけると嬉しいです。

【限定】110,000pt ボーナス中!

※本特典は当ページ経由限定(オンライン完結・所要7分)